Οι δυσμενείς προοπτικές για την οικονομία της Ευρώπης, σε συνδυασμό με την αύξηση του κόστους δανεισμού που καθιστά πιο πιθανή τη δημιουργία νέων «κόκκινων» δανείων αποτελούν «καμπανάκι κινδύνου» για τις ευρωπαϊκές τράπεζες, οι οποίες θα υποχρεωθούν να «βάλουν στην άκρη» περισσότερα κεφάλαια προκειμένου να αντιμετωπίσουν τις νέες προκλήσεις, όπως εκτιμά η S&P Global.

Η τάση αυτή καταγράφηκε, βάσει των επίσημων ανακοινώσεων και στο γ’ τρίμηνο του έτους και εκτιμάται ότι θα συνεχιστεί και στο τελευταίο τρίμηνο του 2022, καθώς οι 19 από τις 25 μεγαλύτερες τράπεζες της Ευρώπης έχουν, ήδη, ανακοινώσει ότι αυξάνουν τις προβλέψεις για τον πιστωτικό κίνδυνο.

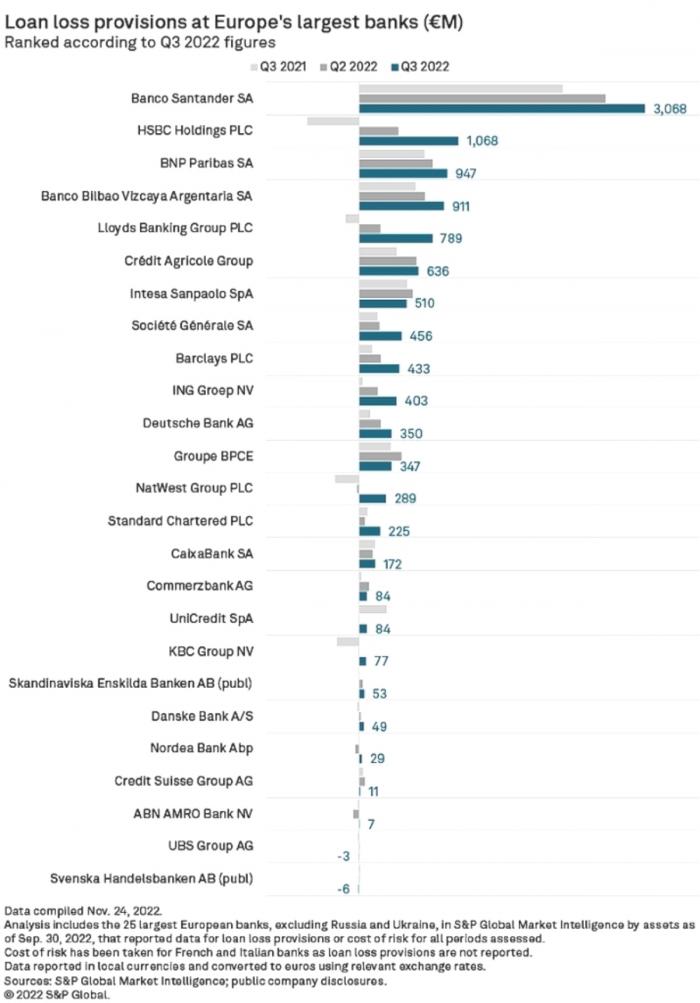

Σύμφωνα με τους αναλυτές της S&P Global, οι οποίοι έχουν εξετάσει τις ανακοινώσεις των 25 κορυφαίων ευρωπαϊκών τραπεζών, η Banco Santander είχε σχηματίσει τη μεγαλύτερη πρόβλεψη το τρίτο τρίμηνο, ύψους 3,07 δισ. ευρώ, ακολουθούμενη από την HSBC Holdings και την BNP Paribas με 1,07 δισ. ευρώ και 947 εκατ. ευρώ αντίστοιχα.

Οι μεγάλες ευρωπαϊκές τράπεζες είναι επίσης πιθανό να σχηματίσουν περαιτέρω προβλέψεις το τέταρτο τρίμηνο, καθώς πρέπει να επικαιροποιήσουν τις παραδοχές των μοντέλων βάσει του IFRS 9 και επειδή θα θελήσουν να είναι γενικά συνετές, θέμα για το οποίο έχει επανειλημμένα απευθύνει συστάσεις ο επικεφαλής του SSM, Αντρέα Ενρία.

Σημειώνεται ότι το IFRS 9 καθορίζει τον τρόπο με τον οποίο μια οντότητα πρέπει να ταξινομεί και να επιμετρά τα χρηματοοικονομικά περιουσιακά στοιχεία, τις χρηματοοικονομικές υποχρεώσεις και ορισμένες συμβάσεις αγοράς ή πώλησης μη χρηματοοικονομικών στοιχείων.

Οι προβλέψεις έναντι επισφαλειών των κορυφαίων ευρωπαϊκών τραπεζών στο γ' τρίμηνο

Αν και είναι πιθανό να γίνουν περισσότερες προβλέψεις τα επόμενα τρίμηνα, σύμφωνα με τον Σαμ Θίοντορ, στέλεχος του οίκου αξιολόγησης Scope Ratings, οι τράπεζες δεν βρίσκονται αντιμέτωπες με κάποιον πανικό, καθώς είναι καλά κεφαλαιοποιημένες. Επίσης, οι περισσότερες τρέχουσες προβλέψεις γράφονται έναντι δανείων που χορηγήθηκαν μετά την παγκόσμια χρηματοπιστωτική κρίση του 2008 και, ως εκ τούτου, με συντηρητικά κριτήρια.

«Αγκάθι» αποτελούν τα προγράμματα στήριξης των ευάλωτων δανειοληπτών, με αυτό που έχει προτείνει η ισπανική κυβέρνηση για τα ενυπόθηκα δάνεια να αποτελεί αιτία έντονης ανησυχίας μεταξύ των τραπεζών της χώρας, ενώ ο επικεφαλής της Santander, Χοσέ Αντόνιο Αλβαρέζ, υποστήριξε σε δηλώσεις του ότι ορισμένα από τα μέτρα που έχει προτείνει η κυβέρνηση Σάντσεθ «θα έχουν αντίκτυπο στις προβλέψεις». Οι δύο άλλες ισπανικές τράπεζες του δείγματος, η Banco Bilbao Vizcaya Argentaria και η CaixaBank, κατέγραψαν προβλέψεις ύψους 911 εκατ. ευρώ και 172 εκατ. ευρώ αντίστοιχα το τρίτο τρίμηνο.

Πάντως η εικόνα των τραπεζικών ισολογισμών είναι θετική, με 13 εκ των τραπεζών που εξετάσθηκαν να έχουν σημαντική αύξηση των κερδών τους στο γ’ τρίμηνο. Μεταξύ αυτών ήταν η BNP Paribas, η μεγαλύτερη τράπεζα της ευρωζώνης, η οποία κατέγραψε καθαρά κέρδη ύψους 2,76 δισ. ευρώ, και η Santander, η οποία ανέφερε 2,42 δισ. ευρώ. Ζημιογόνες ήταν μόνο η Danske Bank και η Credit Suisse Group. Η Danske σχημάτισε προβλέψεις για έρευνες σχετικά με το ξέπλυμα χρήματος, ενώ η ταλαιπωρημένη Credit Suisse επιβαρύνθηκε από ζημίες που σχετίζονται με την αναδιάρθρωσή της.

Τα αποτελέσματα των τραπεζών δείχνουν ότι η κερδοφορία ενισχύεται λόγω των βελτιωμένων καθαρών περιθωρίων επιτοκίου που οδηγούνται από τα υψηλότερα επιτόκια της κεντρικής τράπεζας, ενώ θα συνεχίσουν να βλέπουν τα οφέλη από τα υψηλότερα επιτόκια το τέταρτο τρίμηνο

Μετά από διαδοχικές αυξήσεις κατά 75 μονάδες βάσης σε κάθε μία από τις δύο τελευταίες συνεδριάσεις νομισματικής πολιτικής της, η Ευρωπαϊκή Κεντρική Τράπεζα είναι πιθανό να προβεί σε άλλη μια αύξηση τον Δεκέμβριο, με τις αγορές πλέον να εκτιμούν ότι αυτή θα είναι της τάξης του 0,50%, αλλά το μήνυμα που στέλνει η ΕΚΤ είναι ότι οι αυξήσεις θα συνεχιστούν για όσο διάστημα χρειαστεί και έως ότου ο πληθωρισμός υποχωρήσει από το τρέχον 10% κοντά στο 2% που είναι ο στόχος της τράπεζας.

Ακόμη και καθώς η ύφεση γίνεται όλο και πιο πιθανή, οι τράπεζες διαθέτουν σταθερά επίπεδα κεφαλαίων που θα μπορούσαν να τις βοηθήσουν να αντέξουν μια ύφεση. Όλες οι τράπεζες που εξετάσθηκαν είχαν δείκτες κεφαλαίου κοινών μετοχών της κατηγορίας 1 πάνω από 12% στο τέλος Σεπτεμβρίου.