Βελτιωμένη αλλά όχι τόσο πολύ ώστε να οδηγήσει σε αναβάθμιση της αξιολόγησης για την ελληνική οικονομία, είναι η πορεία των τραπεζών, όπως τονίζει ο οίκος Moody’s σε ανάλυσή του, εξηγώντας, έως ένα βαθμό και τους λόγους γιατί είναι ο μοναδικός ο οποίος διατηρεί την Ελλάδα χαμηλότερα από το επίπεδο της επενδυτικής βαθμίδας.

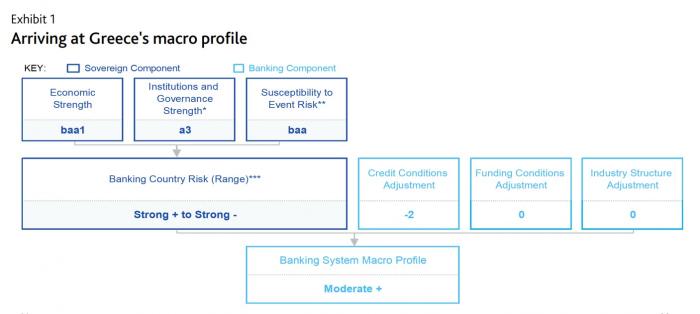

Όπως σημειώνει ο οίκος, μετά από μία εξέταση μίας σειράς δεδομένων «υποβαθμίζουμε κατά δύο μονάδες το ελληνικό μακροοικονομικό προφίλ, προκειμένου να συμπεριλάβουμε στην αξιολόγησή μας τις συνεχιζόμενες προκλήσεις για τις πιστωτικές συνθήκες που επικρατούν στη χώρα».

Τοποθετεί το μακροοικονομικό προφίλ της Ελλάδας στην κατηγορία «Μέτριο +», και διευκρινίζει ότι σε αυτό υπάρχει η εξισορρόπηση του σχετικά υψηλού κατά κεφαλήν εισοδήματος της οικονομίας σε σύγκριση με αυτό άλλων χωρών που αξιολογεί ο οίκος και ως εκ τούτου ενισχύει τη δυναμική της ανάπτυξης έναντι του μέτριου μεγέθους της.

Σημειώνει ότι υπάρχει βελτίωση των πιστωτικών συνθηκών αλλά παραμένουν σημαντικές προκλήσεις, με κυριότερη εξ αυτών την ύπαρξη ακόμη υψηλού αριθμού μη εξυπηρετούμενων δανείων, παρά την αξιοσημείωτη μείωση που έχει καταγραφεί τα τελευταία χρόνια.

Τράπεζες και πιστωτικές συνθήκες

Μέσω των σχεδίων μετασχηματισμού τους, οι ελληνικές τράπεζες έχουν μειώσει τους δείκτες μη εξυπηρετούμενων ανοιγμάτων (NPE) σε μεσαία μονοψήφια ποσοστά και επικεντρώνονται στην ενίσχυση της βασικής κερδοφορίας τους.

Εκτιμάται ότι τα πρόσφατα χορηγηθέντα δάνεια δεν έχουν ακόμη δοκιμαστεί μέσω του οικονομικού κύκλου, ενώ υπάρχει ένα σημαντικό ποσό μη εξυπηρετούμενων ανοιγμάτων εκτός του τραπεζικού συστήματος που εξακολουθεί να επιβαρύνει τις πιστωτικές συνθήκες.

Η χρηματοδότηση και η ρευστότητα των ελληνικών τραπεζών επωφελούνται από την αύξηση των καταθέσεων των πελατών, ενώ οι χρηματοδοτικές διευκολύνσεις από την Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) μειώνονται. Οι ελληνικές τράπεζες αξιοποιούν επίσης τις διεθνείς κεφαλαιαγορές για την άντληση χρέους προκειμένου να καλύψουν τις ελάχιστες απαιτήσεις τους για ίδια κεφάλαια και επιλέξιμες υποχρεώσεις (MREL) έως το τέλος του 2025. Η τρέχουσα δομή του κλάδου δεν θέτει σημαντικές προκλήσεις για τις οικονομικές επιδόσεις των τραπεζών.

Οι πιστωτικές συνθήκες στην Ελλάδα βελτιώθηκαν σημαντικά τα τελευταία τρία με τέσσερα χρόνια, με σημαντική μείωση των μη εξυπηρετούμενων ανοιγμάτων του συστήματος, τα οποία, ωστόσο, εξακολουθούν να παραμένουν υψηλότερα από εκείνα των ομοειδών ευρωπαϊκών τραπεζών. Επιπλέον, ο νέος δανεισμός προς την πραγματική οικονομία, ο οποίος αποτελείται κυρίως από επιχειρηματικά δάνεια, ενώ τα νοικοκυριά εξακολουθούν να απομοχλεύουν, δεν έχει ακόμη δοκιμαστεί μέσω ενός πλήρους οικονομικού κύκλου. Ο παράγοντας αυτός οδηγεί στις αρνητικές προσαρμογές στην αξιολόγησή για τις πιστωτικές συνθήκες στην Ελλάδα.

Το χρέος του εγχώριου ιδιωτικού τομέα προς το ΑΕΠ ήταν περίπου 54% στο τέλος του 2023, από 113% το 2015. Η μείωση αυτή αντανακλά τη συνεχή μείωση των μη εξυπηρετούμενων ανοιγμάτων των τραπεζών και την περαιτέρω αύξηση του ΑΕΠ, καθώς οι οικονομικές συνθήκες ομαλοποιούνται σταδιακά. Ο μέσος ρυθμός αύξησης του πραγματικού ΑΕΠ της χώρας αναμένεται να κυμανθεί γύρω στο 2,2% τα επόμενα δύο έως τρία έτη (2,3% ετήσια αύξηση του ΑΕΠ το δεύτερο τρίμηνο του 2024), ξεπερνώντας τον μέσο όρο της ΕΕ.

Η σημαντική μείωση των συνολικών πιστώσεων αντικατοπτρίζει την απομάκρυνση από τους ισολογισμούς των τραπεζών μη κύριων στοιχείων ενεργητικού, την τιτλοποίηση/πώληση χαρτοφυλακίων μη εξυπηρετούμενων ανοιγμάτων και τις διαγραφές. Ωστόσο, οι ελληνικές τράπεζες έχουν αρχίσει να χορηγούν νέα δάνεια, με στόχο να επωφεληθούν από την οικονομική ανάκαμψη και τις θετικές επιδράσεις του Ταμείου Ανάκαμψης, οι οποίες θα οδηγήσουν στην πιστωτική ανάπτυξη. Σύμφωνα με την Τράπεζα της Ελλάδος, η καθαρή ροή πιστώσεων μεταξύ Ιουνίου 2023 και Ιουνίου 2024 ήταν σημαντική και ανήλθε σε περίπου 8,7 δισ. ευρώ.

Τυχόν δυνητικοί κίνδυνοι για τους ευάλωτους δανειολήπτες είναι πιθανό να αντισταθμιστούν από την ανθεκτικότητα του επιχειρηματικού τομέα και τις νέες χορηγήσεις που συνδέονται με το Ταμείο Ανάκαμψης, οι οποίες θα συνεχίσουν να συμβάλλουν στην επέκταση του χαρτοφυλακίου των εξυπηρετούμενων δανείων των τραπεζών.

Επιπλέον, η βελτίωση των μακροοικονομικών συνθηκών θα στηρίξει περαιτέρω την ποιότητα του ενεργητικού των τραπεζών. Οι καλύτερες πιστωτικές συνθήκες για τις ελληνικές τράπεζες τα τελευταία χρόνια καταδεικνύονται επίσης από το χαμηλότερο επίπεδο των μη εξυπηρετούμενων ανοιγμάτων στο σύστημα, μετά την ολοκλήρωση των σχεδίων μετασχηματισμού τους.

Τα μη εξυπηρετούμενα ανοίγματα στο ελληνικό τραπεζικό σύστημα μειώθηκαν σε 11,1 δισ. ευρώ (ή 7,5% των ακαθάριστων δανείων) τον Μάρτιο του 2024 από 47,2 δισ. ευρώ (ή 30% των ακαθάριστων δανείων) τον Δεκέμβριο του 2020. Παρ' όλα αυτά, ένα μέρος του υπερβάλλοντος χρέους για ορισμένα νοικοκυριά και επιχειρήσεις, το οποίο εκτιμάται σε περίπου 74 δισ. ευρώ τον Δεκέμβριο του 2023, παραμένει στους φορείς εξυπηρέτησης μη εξυπηρετούμενων ανοιγμάτων που δραστηριοποιούνται σήμερα στην Ελλάδα και επηρεάζει κατά συνέπεια την εκτίμησή μας για τις πιστωτικές συνθήκες της χώρας.

Η χρηματοδότηση των τραπεζών

Το προφίλ χρηματοδότησης και ρευστότητας των ελληνικών τραπεζών έχει βελτιωθεί τα τελευταία χρόνια λόγω των περισσότερων καταθέσεων πελατών και της ανανεωμένης πρόσβασης στις κεφαλαιαγορές. Οι καταθέσεις του ιδιωτικού τομέα αυξήθηκαν κατά περίπου 3% κατά τη διάρκεια του 2023, υποστηριζόμενες από τη σταδιακή βελτίωση του κλίματος στην αγορά, την οικονομική δραστηριότητα και την αύξηση της απασχόλησης.

Τα τελευταία χρόνια, οι ελληνικές τράπεζες χρησιμοποίησαν τα φθηνότερα κεφάλαια της ΕΚΤ μέσω στοχευμένων πράξεων πιο μακροπρόθεσμης αναχρηματοδότησης (TLTRO). Η συνολική χρηματοδότηση της ΕΚΤ για τις συστημικές ελληνικές τράπεζες μειώθηκε σε περίπου 8,1 δισ. ευρώ τον Ιούνιο του 2024, από 35,4 δισ. ευρώ τον Δεκέμβριο του 2022 και 50,9 δισ. ευρώ τον Δεκέμβριο του 2021, αν και αναμένουμε ότι τα δάνεια αυτά θα αποπληρωθούν πλήρως μέχρι το τέλος του 2024.

Οι τέσσερις μεγάλες ελληνικές τράπεζες έχουν επίσης αξιοποιήσει τις διεθνείς κεφαλαιαγορές τα τελευταία δύο με τρία χρόνια για να επιτύχουν τους στόχους τους για τα MREL στο τέλος του 2025. Αυτές οι τράπεζες έχουν επιτύχει τους δεσμευτικούς ενδιάμεσους στόχους MREL για το 2023-24 εκδίδοντας ενεργά διάφορα μέσα που είναι επιλέξιμα για MREL. Δεν προβλέπεται ότι αυτή η αναγκαία χρηματοδότηση από την αγορά θα δημιουργήσει αδικαιολόγητους κινδύνους για το πιστωτικό προφίλ των τεσσάρων συστημικά σημαντικών ελληνικών τραπεζών. Η εμπιστοσύνη των καταθετών στην Ελλάδα βελτιώνεται λόγω της μείωσης της πολιτικής και οικονομικής αβεβαιότητας.