Μια τελευταία ώθηση από τον οίκο Fitch Ratings περιμένει απόψε ο Οργανισμός Διαχείρισης Δημοσίου Χρέους για να τεθεί σε κίνηση η διαδικασία έκδοσης του πρώτου 15ετούς ομολόγου από την Ελληνική Δημοκρατία, με άνοιγμα του βιβλίου προσφορών την προσεχή Τρίτη.

Η Fitch αναμένεται να προχωρήσει σε ανακοινώσεις για την Ελλάδα αργά απόψε και, κατά το επικρατέστερο σενάριο, θα αλλάξει την πρόβλεψη (outlook) για την εξέλιξη της βαθμολογίας της χώρας από «σταθερή» σε «θετική», κάτι που σημαίνει ότι μέσα στο επόμενο 12μηνο θα είναι πιθανή μια αναβάθμιση από το BB- (τρία σκαλοπάτια κάτω από την επενδυτική βαθμίδα) στο BB. Σύμφωνα με αναλυτές, μια αναβάθμιση από την Fitch απόψε, πέραν της αλλαγής του outlook, αποτελεί μάλλον απίθανο σενάριο.

Στην προηγούμενη αξιολόγηση, τον Αύγουστο, η Fitch δεν είχε κάνει αλλαγές στη βαθμολογία της χώρας, παρότι επικρατούσε θετικό κλίμα μετά την κυβερνητική αλλαγή, καθώς περίμενε να δει περισσότερα δείγματα γραφής από τη νέα κυβέρνηση στην οικονομική πολιτική.

Στα τέλη του προηγούμενου έτους, ο ανώτερος διευθυντής της Fitch, επικεφαλής του τμήματος αξιολόγησης χρέους δυτικοευρωπαϊκών κυβερνήσεων, Μισέλ Ναπολιτάνο, είχε τονίσει ότι θα είναι δύσκολο για την Ελλάδα να φθάσει στην επενδυτική βαθμίδα μέσα στο επόμενο 18μηνο, αλλά όχι αδύνατο. Κατά τον ίδιο, η Fitch θα παρακολουθεί τέσσερα πεδία για να διαμορφώσει την αξιολόγηση της Ελλάδας: πολιτική σταθερότητα, επενδύσεις, δημόσια οικονομικά και τραπεζικό σύστημα.

Όλα έτοιμα για το 15ετές ομόλογο

Μετά την αναμενόμενη αλλαγή του outlook από την Fitch, ο ΟΔΔΗΧ θα έχει όλες τις προϋποθέσεις για να προχωρήσει σε επιτυχή διάθεση 15ετών ομολόγων την ερχόμενη Τρίτη, μέσω κοινοπραξίας μεγάλων τραπεζών.

Πρόκειται για μια έκδοση που, εάν εξελιχθεί σύμφωνα με τις προσδοκίες, θα έχει ισχυρή συμβολική σημασία, για δύο λόγους:

- Θα είναι η πρώτη φορά που το Δημόσιο θα καταφέρει να δανεισθεί για τόσο μεγάλη διάρκεια και, μάλιστα, με τη λήξη των τίτλων να τοποθετείται μετά το 2030, δηλαδή σε μια περίοδο όπου έχει αμφισβητηθεί από το ΔΝΤ ότι το ελληνικό χρέος θα εξακολουθεί να είναι βιώσιμο. Έτσι, η επιτυχία της έκδοσης θα καταδείξει ότι η αγορά έχει πεισθεί για τη μεσοπρόθεσμη βιωσιμότητα του χρέους.

- Θα καταδείξει, εφόσον όλα πάνε σύμφωνα με το σχέδιο, ότι το Ελληνικό Δημόσιο μπορεί να δανείζεται και για διάρκειες μεγαλύτερες των 10ετών με κόστος συγκρίσιμο με αυτό του Ιταλικού Δημοσίου. Στόχος του ΟΔΔΗΧ είναι η απόδοση διάθεσης των 15ετών να συμπιεσθεί κοντά στο 2% ή και οριακά χαμηλότερα, ώστε να είναι ευθέως συγκρίσιμο με τα ιταλικά 15ετή ομόλογα.

Πτώση απόδοσης

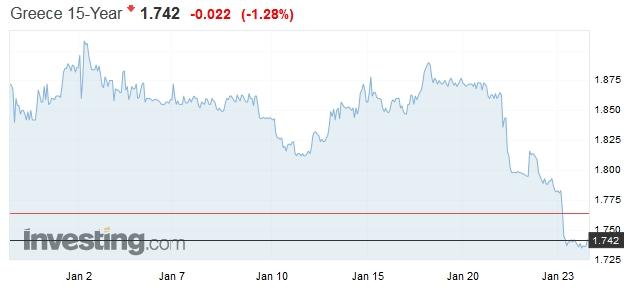

Αξίζει να σημειωθεί ότι από τα μέσα του μήνα η απόδοση του 15ετούς ομολόγου των σειρών του PSI στη δευτερογενή αγορά έχει σημειώσει σημαντική πτώση, από 1,890% σε 1,742%, κάτι που συμβαδίζει με το σχεδιασμό για μια απόδοση χαμηλότερη από 2% στη νέα έκδοση. Παραμένει, πάντως, αρκετά υψηλό σε σχέση με τα τέλη Οκτωβρίου 2019, όταν είχε υποχωρήσει λίγο πάνω από το 1,60%.

Η απόδοση του 15ετούς ομολόγου

Στη χθεσινή διαπραγμάτευση, το επενδυτικό ενδιαφέρον για το 15ετές ήταν αρκετά έντονο. Από τις συνολικές συναλλαγές ύψους 26 εκατ. ευρώ, που καταγράφηκαν στο σύστημα συναλλαγών της Τράπεζας της Ελλάδος, τα 10 εκατ. ευρώ αφορούσαν συναλλαγές στο 15ετές.

Σύμφωνα με εκτιμήσεις στελεχών της αγοράς, η έκδοση της επόμενης εβδομάδας θα έχει μεγάλη υπερκάλυψη, κυρίως από κεφάλαια συντηρητικών διαχειριστών κεφαλαίων, οι οποίοι αναζητούν τίτλους υψηλής απόδοσης, σε περιβάλλον μηδενικών επιτοκίων. Έτσι, αν και το βασικό σενάριο του ΟΔΔΗΧ προβλέπει την άντληση 2 δισ. ευρώ, δεν αποκλείεται τελικά το ποσό να αυξηθεί στα 2,5 δισ. ευρώ.