Στην πιστωτική επέκταση για τη χρηματοδότηση επενδύσεων θα αναζητήσουν οι τραπεζικές διοικήσεις το «αντίδοτο» στις μειώσεις των επιτοκίων από την ΕΚΤ, που αναμένεται να επιταχυνθούν το 2025. Εν τω μεταξύ, η φετινή χρήση αποδεικνύεται αρκετά καλύτερη από τις αρχικές εκτιμήσεις και το αμέσως επόμενο διάστημα οι τράπεζες αναμένεται να ανακοινώσουν υψηλότερους στόχους για την κερδοφορία του 2024.

Σύμφωνα με πληροφορίες, οι ανακοινώσεις αποτελεσμάτων β’ τριμήνου τις επόμενες ημέρες θα δώσουν την ευκαιρία στις τραπεζικές διοικήσεις να αναθεωρήσουν τους στόχους για το 2024. Είναι χαρακτηριστικό ότι και η Τρ. Πειραιώς, που αύξησε στις αρχές Ιουνίου τον στόχο για τα κέρδη από 900 εκατ. σε 1 δισ. ευρώ, θα αναπροσαρμόσει εκ νέου την καθοδήγηση. Ο διευθύνων σύμβουλος της Eurobank, Φωκίων Καραβίας, τόνισε χθες μιλώντας στους μετόχους ότι η τράπεζα πέτυχε το 2023 τα καλύτερα αποτελέσματα στην ιστορία της και συνέχισε την ίδια πορεία το α’ εξάμηνο του έτους.

Η καλύτερη από το αναμενόμενο πορεία το 2024 οφείλεται κυρίως σε δύο παράγοντες: Οι τράπεζες είχαν βασίσει τα σχέδιά τους σε υποθέσεις για περισσότερες μειώσεις επιτοκίων από την ΕΚΤ, ενώ η στροφή των καταθετών από τις φθηνότερες καταθέσεις μίας ημέρας σε πιο ακριβές, για τις τράπεζες, προθεσμιακές ολοκληρώθηκε πιο γρήγορα από το αναμενόμενο. Έτσι, οι τράπεζες διατήρησαν υψηλότερα περιθώρια επιτοκίου, σε σχέση με τις υποθέσεις των επιχειρησιακών σχεδίων. Ειδικότερα,

- Η ΕΚΤ όλα δείχνουν ότι θα προχωρήσει φέτος σε τρεις, κατά το μέγιστο, μειώσεις επιτοκίων κατά 0,25% η καθεμία, ενώ οι τράπεζες είχαν καταστρώσει τα σχέδιά τους με βάση την υπόθεση ότι τα επιτόκια θα μειώνονταν τέσσερις φορές, ή και περισσότερο.

- Για τις καταθέσεις προθεσμίας, όπως σημειώνει η Τράπεζα της Ελλάδος, «τον Μάιο του 2024 ο ετήσιος ρυθμός αύξησης των καταθέσεων των νοικοκυριών με συμφωνημένη διάρκεια (προθεσμιακές καταθέσεις) επιβραδύνθηκε περαιτέρω (σε 12%), καθώς τερματίστηκε η ανακατανομή κεφαλαίων από καταθέσεις μίας ημέρας σε προθεσμιακές καταθέσεις, που πραγματοποιήθηκε το 2023 μετά τη σύσφιξη της νομισματικής πολιτικής». Σύμφωνα με στοιχεία του Ευρωσυστήματος, το μέσο επιτόκιο καταθέσεων προθεσμίας στην Ελλάδα ήταν μόλις 1,83% τον Μάιο, το δεύτερο χαμηλότερο στην ευρωζώνη.

Εξαιρετικοί δείκτες αποδοτικότητας

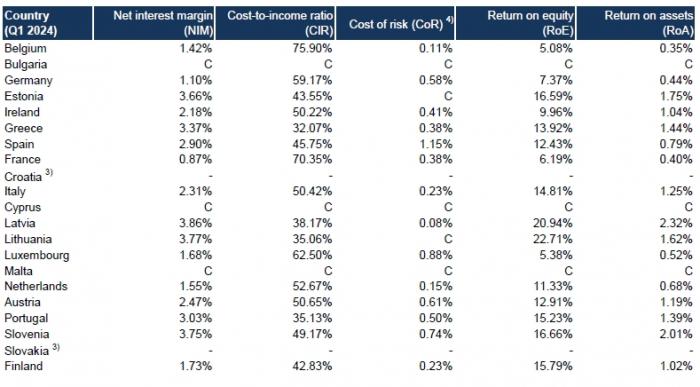

Ήδη από το α’ τρίμηνο του 2024, οι βασικοί δείκτες αποδοτικότητας των ελληνικών τραπεζών, όπως καταγράφονται από τον Ενιαίο Εποπτικό Μηχανισμό της ΕΚΤ (SSM), έδειχναν ότι συνέχιζαν την εξαιρετική πορεία του 2023 και μάλιστα έχουν φθάσει στο σημείο να είναι ευθέως συγκρίσιμοι, ή καλύτεροι, από τους αντίστοιχους δείκτες των άλλων τραπεζικών συστημάτων της ευρωζώνης.

Όπως φαίνεται στον πίνακα, το περιθώριο επιτοκίου ήταν 3,37%, το υψηλότερο στην ευρωζώνη, η σχέση κόστους προς έσοδα η χαμηλότερη, μόλις 32%, το κόστος κινδύνου (σχηματιζόμενες προβλέψεις ως ποσοστό των δανείων) είχε πέσει στο 0,38%, η απόδοση κεφαλαίου είχε διαμορφωθεί στο 12,43% και η απόδοση ενεργητικού στο 1,44%. Με αυτούς τους δείκτες, οι ελληνικές τράπεζες είχαν φύγει πλέον από τις θέσεις των ουραγών και προϊδέαζαν για μια καθαρή υπέρβαση των φετινών τους στόχων για κερδοφορία.

Δείκτες αποδοτικότητας των τραπεζών της ευρωζώνης, α' τρίμηνο 2024

Η πίεση στα κέρδη το 2025

Είναι σαφές όμως ότι, ακόμη και αν το 2024 αποδειχθεί ένα καλό έτος, μετά το άλμα κερδοφορίας του 2023, η επόμενη χρήση θα φέρει, αναπόφευκτα, πίεση στα κέρδη των ελληνικών τραπεζών, καθώς θα γίνονται αισθητές οι πιέσεις από τη μείωση των ευρωπαϊκών επιτοκίων.

Είναι χαρακτηριστικοί οι μέσοι όροι των προβλέψεων των αναλυτών που καταγράφονται από τη Factset. Το 2023, τα κέρδη ανά μετοχή των τεσσάρων συστημικών τραπεζών έκαναν άλμα μεταξύ 43% και 88%, ενώ για το 2024 προβλέπονται αυξήσεις μέχρι 13%. Το 2025, όμως, οι μειώσεις των κερδών ανά μετοχή προβλέπεται ότι θα φθάσουν έως το 7%. Δεδομένης της μεγάλης αύξησης των κερδών το 2023, η αναμενόμενη καθοδική πορεία από το 2025 δεν εμπνέει ανησυχίες, ωστόσο οι τραπεζικές διοικήσεις θα επιδιώξουν να επιτύχουν καλύτερες από τις αναμενόμενες επιδόσεις, αξιοποιώντας την επιτάχυνση της πιστωτικής επέκτασης, κυρίως προς τις επιχειρήσεις, σαν «αντίδοτο» στα μειωμένα περιθώρια επιτοκίου.

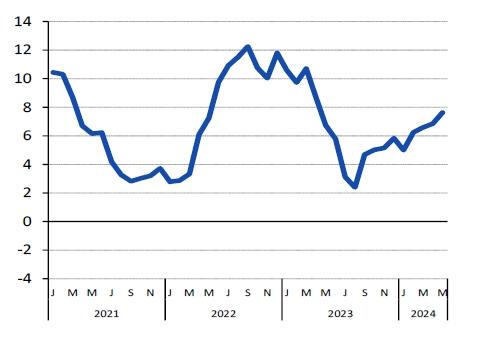

Πρόκειται για μια διαδικασία που έχει ήδη αρχίσει από τους τελευταίους μήνες του 2023. Όπως σημειώνει η Τράπεζα της Ελλάδος, «από την κορύφωση που επιτεύχθηκε τον Σεπτέμβριο του 2022 (12,3%), η πιστωτική επέκταση των επιχειρηματικών δανείων έχει χαλαρώσει σημαντικά λόγω των υψηλότερων επιτοκίων και της εξασθένησης της οικονομικής ανάπτυξης που στηρίζει τη ζήτηση δανείων. Ωστόσο, από τον Σεπτέμβριο του 2023 ο ετήσιος ρυθμός αύξησης των επιχειρηματικών δανείων έχει ανακάμψει. Τον Μάιο του 2024 οι τραπεζικές πιστώσεις προς τις Μη Χρηματοπιστωτικές Επιχειρήσεις (βάσει των καθαρών ροών) αυξήθηκαν ελαφρά κατά 0,1 δισεκ. ευρώ και ο ετήσιος ρυθμός αύξησης επιταχύνθηκε σε 7,6%».

Ρυθμός αύξησης των δανείων στις Μη Χρηματοπιστωτικές Επιχειρήσεις

Μάλιστα, όπως σημειώνει η ΤτΕ, την περίοδο Ιανουαρίου-Μαΐου 2024, οι νέες εκταμιεύσεις επιχειρηματικών δανείων ανήλθαν σε 4,2 δισ. ευρώ έναντι 2,5 δισ. ευρώ την αντίστοιχη περυσινή περίοδο, δηλαδή σημείωσαν μια αύξηση κατά 68%, που δείχνει και την τάση για τη φετινή αύξηση των χορηγήσεων στις επιχειρήσεις.

Η προσπάθεια για την κάλυψη του μεγάλου επενδυτικού κενού της οικονομίας, που θα συνεχισθεί για πολλά χρόνια, δίνει στις τράπεζες τη δυνατότητα να «φορτσάρουν» το 2025 στις χορηγήσεις επιχειρηματικών δανείων, καθώς διαθέτουν πλεόνασμα κεφαλαίων και καταθέσεων, με έναν από τους χαμηλότερους δείκτες δανείων προς καταθέσεις στην Ευρώπη.

Όπως ανέφερε χαρακτηριστικά χθες ο Φ. Καραβίας, σχετικά με τις επενδύσεις ως ποσοστό του ΑΕΠ, «υποθέτοντας ένα μέσο ρυθμό ανάπτυξης της οικονομίας της τάξης του 2,5%, για την επόμενη δεκαετία, για να φτάσουμε τον ευρωπαϊκό μέσο όρο το 2033, χρειάζεται οι επενδύσεις στην Ελλάδα να αυξάνονται κατά 6,7% το χρόνο, σε πραγματικές τιμές και συνεχώς για τα επόμενα δέκα χρόνια». Αυτή η επενδυτική δραστηριότητα θα απαιτήσει και μεγάλη αύξηση των χορηγήσεων δανείων.

Οι δύο ισχυρές προωθητικές δυνάμεις

Σε αυτή την προσπάθεια για την αύξηση των χορηγήσεων σε επίπεδα πρωτοφανή για την ελληνική οικονομία εδώ και πολλά χρόνια, οι τράπεζες θα έχουν δύο ισχυρές προωθητικές δυνάμεις: Τα φθηνά δάνεια από το Ταμείο Ανάκαμψης, που θα κατευθυνθούν κυρίως σε μεγάλες επιχειρήσεις για τη στήριξη των επενδύσεών τους και τα ευρωπαϊκά και εθνικά χρηματοδοτικά εργαλεία, που προορίζονται να διευκολύνουν την παροχή δανείων σε μικρομεσαίες επιχειρήσεις.

Με αυτά τα εργαλεία, οι τράπεζες όχι μόνο θα μπορέσουν να χορηγήσουν περισσότερα δάνεια, αλλά και να το κάνουν με μειωμένο ρίσκο, περιορίζοντας τις πιθανότητες να συνδεθεί η γρήγορη πιστωτική επέκταση με νέα αύξηση των επισφαλειών.

Η Τράπεζα της Ελλάδος, αναφερόμενη στη διευκόλυνση που θα προσφέρουν αυτοί οι χρηματοδοτικοί μηχανισμοί, σημειώνει ότι:

- Μετά την έγκριση της 3ης δόσης των κεφαλαίων του Ταμείου Ανάκαμψης προς την Ελλάδα, η συνολική εισροή των δανειακών κεφαλαίων του RRF ανέρχεται σε €7,3 δισ.

- Οι επενδύσεις που χρηματοδοτούνται μέσω δανείων του Ταμείου Ανάκαμψης καλύπτονται από κονδύλια του Ταμείου (έως το 50% κατ' ανώτατο όριο του επενδυτικού σχεδίου), από τη συμμετοχή χρηματοπιστωτικών ιδρυμάτων (εμπορικές τράπεζες και/ή ευρωπαϊκά χρηματοπιστωτικά ιδρύματα, τουλάχιστον το 30% του επενδυτικού σχεδίου) και από ίδια κεφάλαια των επενδυτών (τουλάχιστον 20% του επενδυτικού σχεδίου).

- Όσον αφορά τα δάνεια του RRF μέσω ελληνικών εμπορικών τραπεζών, μέχρι τον Μάιο του 2024 είχαν υπογραφεί 312 δανειακές συμβάσεις χρηματοδότησης επενδύσεων συνολικού προϋπολογισμού 11,6 δισ. ευρώ (δάνεια RRF: 4,9 δισ. ευρώ, τραπεζικά δάνεια: 4,0 δισ. ευρώ, ιδία συμμετοχή επενδυτών: 2,7 δισ. ευρώ). Από την έναρξη εφαρμογής του Σχεδίου Ανάκαμψης και Ανθεκτικότητας τον Ιούλιο του 2022, το ποσό των τραπεζικών δανειακών συμβάσεων που συγχρηματοδοτούν έργα του Μηχανισμού Ανάκαμψης και Ανθεκτικότητας αντιπροσωπεύει περίπου το 12% των συνολικών συμβάσεων τραπεζικών δανείων κατά την ίδια περίοδο.

- Επιπλέον, οι χρηματοδοτικοί πόροι, εν μέρει με τη μεσολάβηση τοπικών τραπεζών, εξακολουθούν να κατευθύνονται στην οικονομία μέσω χρηματοδοτικών μέσων που προσφέρονται στο πλαίσιο διαφόρων ευρωπαϊκών και εθνικών πρωτοβουλιών. Συγκεκριμένα, η Ελληνική Αναπτυξιακή Τράπεζα (HDB), η ΕΤΕπ και το ΕΤαΕ συγχρηματοδοτούν ή εγγυώνται δάνεια που χορηγούν εμπορικές τράπεζες, κυρίως σε μη χρηματοπιστωτικές επιχειρήσεις και δευτερευόντως σε νοικοκυριά. Η ΕΤΕπ και η ETAA παρέχουν επίσης άμεση χρηματοδότηση σε επιχειρήσεις και εγγυήσεις εξαγωγών σε MME.

- Κατά τη διάρκεια του 2023, οι εκταμιεύσεις τραπεζικών δανείων προς τις ΜΧΕ, υποστηριζόμενες από τα προαναφερθέντα χρηματοδοτικά μέσα, ανήλθαν σε 2,0 δισ. ευρώ, αντιπροσωπεύοντας το 11% των νέων τραπεζικών δανείων προς ΜΧΕ και ατομικές επιχειρήσεις (2022: 4,2 δισ. ευρώ, περίπου 20%) και απευθυνόμενες κυρίως σε μικρομεσαίες επιχειρήσεις. Κατά τους πρώτους τέσσερις μήνες του 2024, οι εκταμιεύσεις τραπεζικών δανείων που υποστηρίχθηκαν από αυτά τα χρηματοδοτικά μέσα ανήλθαν σε σχεδόν 0,6 δισ. ευρώ, εκ των οποίων 0,4 δισ. ευρώ αφορούσαν ΜμΕ.