Θέσεις στην ελληνική αγορά διαχείρισης «κόκκινων» δανείων έχουν πάρει όλα τα μεγάλα ονόματα της διεθνούς αγοράς, καθώς είναι μια από τις μεγαλύτερες στην Ευρώπη. Όμως, η μεγάλη δοκιμασία αποτελεσματικότητας των εταιρειών διαχείρισης απαιτήσεων μόλις τώρα αρχίζει, καθώς οι μεγαλύτερες εξ αυτών, που προέρχονται από τα «σπλάχνα» των συστημικών τραπεζών, θα κληθούν να διαχειρισθούν τα μη εξυπηρετούμενα δάνεια, για τα οποία θα προσφέρει τις εγγυήσεις του το Δημόσιο, με το σχέδιο «Ηρακλής» και όσοι αστοχήσουν απειλούνται με «κόκκινη κάρτα» και οικονομικές απώλειες.

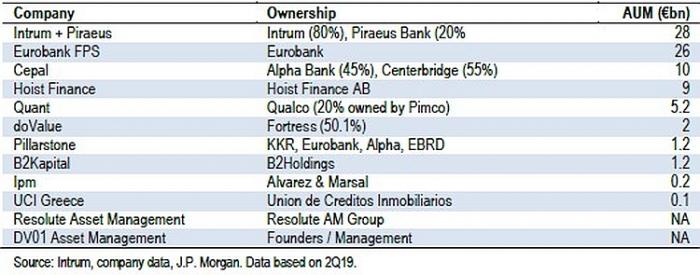

Όπως επισήμανε η JP Morgan Cazenove στην τελευταία της έκθεση για τις ελληνικές τράπεζες, που ήταν επικεντρωμένη στο σχέδιο «Ηρακλής», η Ελλάδα «έχει πλέον μια καλά οργανωμένη αγορά διαχείρισης απαιτήσεων από μη εξυπηρετούμενα δάνεια, με πολλούς από τους φημισμένους διεθνείς παίκτες να είναι ενεργοί στην αγορά». Πράγματι, όπως φαίνεται στον πίνακα, η Intrum, η Centerbridge,η Hoist Finance, η Pimco, η Fortress, η KKR, η B2 Holdings και η Alvarez & Marsal έχουν ήδη πάρει θέσεις στην ελληνική αγορά και διαχειρίζονται μη εξυπηρετούμενα δάνεια δεκάδων δισ. ευρώ

Οι εταιρείες διαχείρισης NPL και τα δάνεια που διαχειρίζονται (δισ. ευρώ)

Οι τρεις μεγάλοι της αγοράς

Κυρίαρχη θέση στην αγορά έχουν τρεις εταιρείες που συνδέονται με συστημικές τράπεζες, αν και ήδη οδηγούνται σε πλήρη ανεξαρτητοποίηση, αφού αυτό επιτάσσει ο νόμος για το σχέδιο «Ηρακλής»: οι εταιρείες διαχείρισης απαιτήσεων που θα αναλάβουν την είσπραξη των τιτλοποιημένων δανείων, το ύψος των οποίων μπορεί να φθάσει τα 36 δισ. ευρώ, οφείλουν να είναι ανεξάρτητες από τις τράπεζες που θα προχωρήσουν στις τιτλοποιήσεις, με βάση τον ορισμό που δίνουν τα διεθνή λογιστικά πρότυπα. Δηλαδή, δεν θα έχει μια συστημική τράπεζα τέτοια συμμετοχή, ώστε να ασκεί έλεγχο στη διοίκηση της εταιρείας διαχείρισης απαιτήσεων, κάτι που μεταφράζεται σε ένα «πλαφόν» 20% στο ποσοστό συμμετοχής.

Κορυφαία εταιρεία της αγοράς, με βάση το χαρτοφυλάκιο που διαχειρίζεται, είναι η Intrum Hellas, που προέκυψε από τη συνεργασία της Τρ. Πειραιώς με τη σουηδική Intrum, η οποία ελέγχει κατά 80% τη νέα εταιρεία. Ακολουθεί η Financial Planning Services (FPS), θυγατρική του ομίλου Eurobank, που θα μεταβιβασθεί σύντομα σε ισχυρό ξένο παίκτη: η doValue της Fortress έχει υποβάλει την καλύτερη προσφορά. Η Cepal, τρίτη σε μερίδιο αγοράς, βρίσκεται επίσης σε τροχιά ανεξαρτητοποίησης από την Alpha, που θα μειώσει σημαντικά τη συμμετοχή της, υπέρ της Centerbridge, ενώ έχει ανακοινωθεί ότι θα μεταφέρει στην εταιρεία διαχείρισης απαιτήσεων προσωπικό 800 ατόμων από το δικό της αντίστοιχο τμήμα.

Αυστηρό πλαίσιο και... «κόκκινη κάρτα»

Μέχρι στιγμής, οι εταιρείες διαχείρισης απαιτήσεων κινούνται στην αγορά με αρκετούς βαθμούς ελευθερίας, υπό την έννοια ότι δεν καλούνται να λειτουργήσουν σε ένα αυστηρό πλαίσιο στοχοθεσίας και αξιολόγησης της αποτελεσματικότητάς τους. Αυτό θα γίνει τώρα, με το σχέδιο «Ηρακλής», στην εφαρμογή του οποίου οι servicers θα έχουν κεντρικό ρόλο, αφού τα δάνεια που θα τιτλοποιηθούν θα πρέπει να εισπραχθούν σε καθορισμένο χρόνο και χωρίς μεγάλες αστοχίες, αλλιώς οι servicers θα αποβάλλονται και το Δημόσιο θα καλείται να καλύψει, μέσω της κατάπτωσης εγγυήσεων, το κόστος των δικών τους αστοχιών.

Ειδικότερα, ο νόμος για το σχέδιο «Ηρακλής», εκτός του ότι προβλέπει την ανεξαρτησία των servicers από τις τράπεζες, ορίζει, στο άρθρο 12, ότι οι εταιρείες διαχείρισης απαιτήσεων, οι οποίες θα αναλάβουν τα δάνεια που θα τιτλοποιηθούν με εγγύηση του Δημοσίου, θα εργάζονται με καθορισμένο χρονοδιάγραμμα είσπραξης των δανείων και με προκαθορισμένους εισπρακτικούς στόχους, από τους οποίους απαγορεύεται να αποκλίνουν περισσότερο από 30% για δύο περιόδους εκτοκισμού. Αν χάσουν το στόχο για δύο περιόδους εκτοκισμού, οι servicers θα αποβάλλονται και θα χάνουν την αμοιβή τους, ενώ θα πρέπει να αντικαθίστανται από άλλη εταιρεία, που δεν θα έχει οποιαδήποτε σχέση με την προηγούμενη.

Η εισπρακτική στρατηγική

Τα δάνεια που θα έχουν αυτό τον υψηλό βαθμό κινδύνου για τους servicers θα έχουν ύψος έως 15 δισ. ευρώ, καθώς θα είναι αυτά, για τα οποία το Δημόσιο θα καλύπτει τις ζημιές κατά 80% με τις εγγυήσεις του, το ύψος των οποίων θα μπορεί να φθάσει τα 12 δισ. ευρώ. Γι' αυτά τα δάνεια, από τα οποία θα κριθεί η επιτυχία του σχεδίου «Ηρακλής», αλλά και η επιχειρηματική φήμη των ίδιων των servicers, στόχος δεν θα είναι να οδηγηθούν οι εταιρείες διαχείρισης στην έσχατη λύση των δικαστικών μέτρων (κατασχέσεις, πλειστηριασμοί), αλλά να βρεθούν, σε συνεργασία με τους δανειολήπτες, βιώσιμα πλάνα εξυπηρέτησης, τα οποία θα ισορροπούν ανάμεσα στην ανάγκη να εξυπηρετηθεί το δάνειο, αλλά και στην ανάγκη να μην επιβαρυνθεί σε τέτοιο βαθμό ο δανειολήπτης, ώστε να καταλήξει σε νέα αθέτηση.

Πάντως, οι εταιρείες διαχείρισης απαιτήσεων θα... δείξουν τα δόντια τους εκεί όπου κρίνουν, με βάση την εξατομικευμένη ανάλυση κάθε περίπτωσης, ότι ένας δανειολήπτης έχει οικονομική δυνατότητα, αλλά αποφεύγει να εξυπηρετήσει τις υποχρεώσεις του. «Για τους στρατηγικούς κακοπληρωτές δεν θα υπάρξει ελαστικότητα», αναφέρουν τραπεζικά στελέχη.