«Είμαστε δεσμευμένοι να ανταμείβουμε τους μετόχους και θα πληρώνουμε όσα μπορούμε», τόνισε ο διευθύνων σύμβουλος της Alpha Bank, Βασίλης Ψάλτης, παρουσιάζοντας στους αναλυτές τα αποτελέσματα δ' τριμήνου και χρήσης 2023 της τράπεζας, σημειώνοντας ότι τα επόμενα χρόνια η Alpha θα έχει ένα σημαντικό πλεόνασμα κεφαλαίων, που κατά προτεραιότητα θα αξιοποιηθεί για την ανταμοιβή των μετόχων με μερίσματα και επαναγορές μετοχών, χωρίς να αποκλείεται και η εξέταση μη οργανικών ευκαιριών ανάπτυξης (εξαγορές κ.ο.κ.).

Η Alpha Bank, όπως προκύπτει από τις σημερινές ανακοινώσεις (πίνακας) θα αρχίσει φέτος τις διανομές με ένα συντελεστή 3,8% (38 μ.β.) επί του βασικού δείκτη κεφαλαιακής επάρκειας CET1 του 2023, ενώ για την τριετία 2024 - 2026 θέτει ένα στόχο για αύξηση του συντελεστή διανομής στο 30% (300 μ.β). Η τράπεζα υπολογίζει ότι οι συνολικές διανομές αυτής της τριετίας θα αντιστοιχούν στο 25% της κεφαλαιοποίησης (με βάση τιμή κλεισίματος της 6ης Μαρτίου).

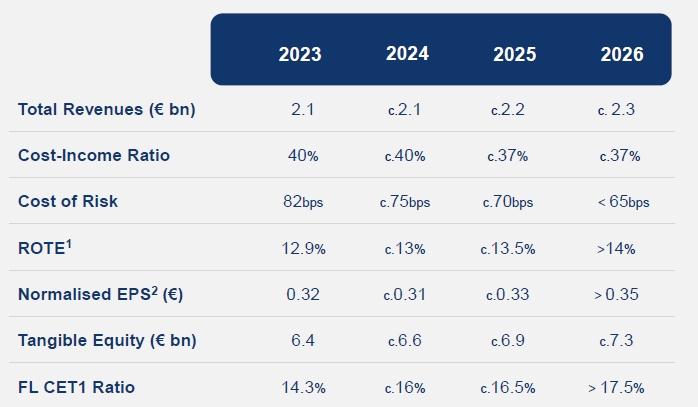

Η τράπεζα στοχεύει σε μια αύξηση των κερδών ανά μετοχή από 0,32 ευρώ το 2023 σε πάνω από 0,35 ευρώ το 2025, ενώ ο δείκτης απόδοσης κεφαλαίου (ROTE) θα αυξηθεί από το 12,9% το 2023 σε ποσοστό άνω του 14% το 2026. Με πλήρη εφαρμογή των κανόνων της Βασιλείας, σημαντική θα είναι η αύξηση του δείκτη CET1, που προβλέπεται να ξεπεράσει το 17,5% το 2026, με την τράπεζα να υπολογίζει ότι θα ξεπεράσει το 35% το πλεόνασμα κεφαλαίου (πάνω από τα ελάχιστα εποπτικά όρια) ως το 2026.

Η πολιτική ανταμοιβής των μετόχων από την Alpha Bank

Όπως σημείωσε στους αναλυτές ο κ. Ψάλτης, «καταφέραμε να προσθέσουμε μια διανομή 38 μ.β. από τα κέρδη του 2023, δηλαδή ένα μέρισμα 5 σεντς ανά μετοχή. Έχουμε ήδη κάνει συζητήσεις με τον επόπτη, οι οποίες θα ολοκληρωθούν το δεύτερο τρίμηνο του έτους».

Αναφερόμενος στο μέλλον, ο κ. Ψάλτης τήρησε μια ισορροπία ανάμεσα στη βασική προτεραιότητα ανταμοιβής των μετόχων και στην ανάγκη να υπάρχει επαρκής κάλυψη της τράπεζας για έκτακτους κινδύνους. Όπως είπε, «είναι εύκολο να πούμε ότι στο μέλλον θα έχουμε αυτόν τον συντελεστή διανομής, αλλά πρέπει να είμαστε ρεαλιστές και να καταλάβουμε ότι: Από τη μια, είμαστε δεσμευμένοι να ανταμείβουμε τους μετόχους και θα πληρώνουμε όσα μπορούμε. Από την άλλη, υπάρχουν αβεβαιότητες και, ενώ έχουμε μαξιλάρια, δεν θέλουμε να προκαταλάβουμε εξελίξεις που είναι έξω από τον έλεγχό μας. Μερίσματα και επαγορά μετοχών θα αντιστοιχούν στο 25% της κεφαλαιοποίησης. Η κεφαλαιακή μας θέση μας επιτρέπει αυτές τις διανομές, αλλά πρέπει να είμαστε συνετοί».

Με το πλεόνασμα κεφαλαίου που θα διαθέτει η τράπεζα τα επόμενα χρόνια, περίπου 1,5 δισ. ευρώ, ο κ. Ψάλτης δεν απέκλεισε να εξετασθούν ευκαιρίες για μη οργανική ανάπτυξη, δηλαδή κυρίως για εξαγορές, όμως σημείωσε ότι η ανταμοιβή των μετόχων αποτελεί την πρώτη προτεραιότητα.

Σε σχετική ερώτηση για το DTC (αναβαλλόμενος φόρος), το οποίο επηρεάζει και τη στάση του επόπτη σε σχέση με την πολιτική ανταμοιβής των μετόχων, ο CFO, Λάζαρος Παπαγαρυφάλλου, εξήγησε ότι σήμερα το DTC αντιστοιχεί σε 56% των κεφαλαίων και προβλέπεται ότι θα πέσει στο 34% το 2026 και κάτω από 20% το 2029, καθώς θα αυξάνονται τα κεφάλαια της τράπεζας. «Δεν υπάρχει μια άμεση λύση διαρθρωτικού χαρακτήρα που μπορούμε να συζητήσουμε», τόνισε, ενώ σημείωσε ότι υπάρχει μια διαφορά τώρα που πήρε την επενδυτική βαθμίδα το Δημόσιο. «Ξέρουμε ότι πρέπει να μειωθεί και εργαζόμαστε γι' αυτό», είπε.

Σχετικά με τα NPE, ο κ. Παπαγαρυφάλλου σημείωσε ότι ο δείκτης έχει πέσει κάτω από το 6% και, ήδη, στο δ' τρίμηνο του έτους έκλεισε μια νέα τιτλοποίηση στεγαστικών δανείων με το πρόγραμμα «Ηρακλής» και η ζημιά που έγραψε η τράπεζα επηρέασε τα αποτελέσματα του τριμήνου, ενώ είναι πιθανό να υπάρξει μία ακόμη τιτλοποίηση μέσα στο 2024.

Τα βασικά μεγέθη της Alpha, 2023 - 2026