Διατήρηση του ράλι για τις τραπεζικές μετοχές, με περιθώρια ανόδου από 22% έως και 40%, αναμένει η Goldman Sachs σε έκθεσή της για τον ελληνικό τραπεζικό κλάδο, αναβαθμίζοντας παράλληλα σε «αγορά» τη μετοχή της Τρ. Πειραιώς, με ανάλογη σύσταση γι’ αυτές των Alpha Bank και Εθνικής Τράπεζας, ενώ αυτή για τη Eurobank είναι «ουδέτερη».

Οι νέες εκτιμήσεις της τράπεζας είναι οι ακόλουθες:

- Για την Εθνική Τράπεζα η τιμή στόχος είναι στα 5,20 ευρώ από 4,2 ευρώ πριν, δηλαδή με περιθώριο ανόδου 29% σε σύγκριση με τα τρέχοντα επίπεδα, με σύσταση αγορά.

- Για τη Eurobank στα 1,40 ευρώ από 1,ο4 ευρώ πριν με περιθώριο ανόδου 22%, με ουδέτερη σύσταση.

- Για την Alpha Bank στα 1,60 ευρώ από 1,19 ευρώ πριν, με περιθώριο ανόδου 40%, με σύσταση αγορά.

- Για την Τράπεζα Πειραιώς στα 2,20 ευρώ από 1 ευρώ πριν και περιθώριο ανόδου 39%, με αναβάθμιση σε σύσταση αγορά από ουδέτερη πριν.

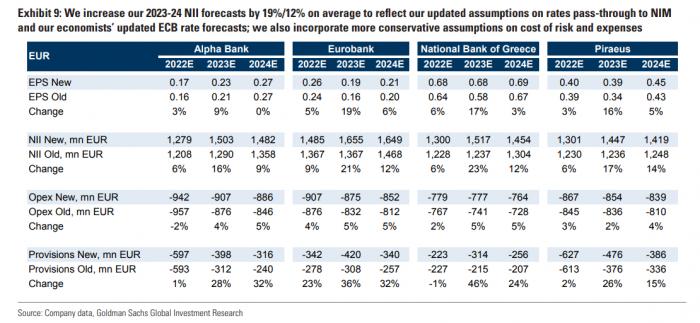

Παράλληλα ο αμερικανικός χρηματοοικονομικός όμιλος προχωρά σε αναβάθμιση των προβλέψεών του για τα κέρδη ανά μετοχή για τις ελληνικές τράπεζες κατά 4%/15%/4% για το διάστημα 2022 – 2024 αντανακλώντας υψηλότερες προβλέψεις για τα επιτοκιακά έσοδα (NII) στο +9% και 12% το 2023 – 24 αντίστοιχα σε έναν πιο εμπροσθοβαρή ρυθμό αύξησης των επιτοκίων από τα μέσα του 2022 σε σχέση με το αναμενόμενο και την αναθεωρημένη της ανάλυση των ευαισθησιών του ενεργητικού/παθητικού στα επιτόκια- αυτό αντισταθμίζεται εν μέρει από μια πιο συντηρητική προοπτική για

- το κόστος κινδύνου, το οποίο τώρα μοντελοποιεί στις 85 μ.β. κατά μέσο όρο το 2023-24 έναντι 70 μ.β. προηγουμένως και

- τα έξοδα, τα οποία αναθεωρεί προς τα πάνω κατά 4% αντανακλώντας πρόσθετες πληθωριστικές πιέσεις.

Αναφερόμενη ειδικά στη μετοχή της Τράπεζας Πειραιώς υπογραμμίζει ότι η μετοχή συνεχίζει να διαπραγματεύεται με σημαντικό discount σε σχέση με τους ανταγωνιστές της (0,3x στο CY24E P/TBV έναντι 0,6x για Εθνική Τράπεζα και Eurobank) και η αποτίμησή της προβάλλεται ως ελκυστική σε σχέση με τον μεσοπρόθεσμο στόχο για τον δείκτη απόδοσης ιδίων κεφαλαίων (ROTE) στο 12%.

Αναμένει ότι η διαφορά αποτίμησης έναντι υπόλοιπων τραπεζών θα περιοριστεί καθώς η πορεία του βασικού κεφαλαιακού δείκτη CET1 για την Πειραιώς το 2022 - 24 αντικατοπτρίζει εκείνη της ΕΤΕ/Eurobank το 2020 -22 , η οποία τελικά μεταφράζεται σε επαναξιολόγηση για τις δύο τελευταίες μετοχές. Αυτό, σε συνδυασμό με την αναμενόμενη βελτίωση του ROTE κατά 2,6 ποσοστιαίες μονάδες την περίοδο 2022 - 24, θα πρέπει, κατά την άποψή της, να οδηγήσει σε σημαντική άνοδο για τη μετοχή.

Οι εκτιμήσεις της Goldman Sachs για τις τράπεζες

Η υπεραπόδοση των ελληνικών τραπεζών το τελευταίο εξάμηνο, με μέση άνοδο 64% (έναντι -1% για τον MSIC EM EMEA και +10% για τον FTSE World Europe) οφείλεται στους εξής λόγους:

- Σχετικά ισχυρή προοπτική για την ελληνική οικονομία μέχρι το 2023 με το ΔΝΤ να προβλέπει αύξηση του πραγματικού ΑΕΠ στο 1,8%, ένα από τα υψηλότερα επίπεδα σε σχέση τόσο με την ευρωζώνη όσο και με την περιοχή CEEMEA. Ο πληθωρισμός εκτιμάται ότι θα παραμείνει χαμηλότερα από τον μέσο όρο της ευρωζώνης, εξαιτίας της χαμηλότερης ενεργειακής έντασης της ελληνικής οικονομίας και των σημαντικών δημοσιονομικών μέτρων που σχετίζονται με την ενέργεια. Επίσης εκτιμά ότι το ευνοϊκό μακροοικονομικό περιβάλλον και η μακρά διάρκεια της ευρωπαϊκής χρηματοδοτικής βοήθειας θα στηρίξουν τη φθίνουσα πορεία του χρέους το οποίο «βλέπει» να υποχωρεί προς το 150% του ΑΕΠ το 2025. Αυτή η πορεία ενισχύει την πιθανότητα το ελληνικό δημόσιο χρέος να αποκτήσει αξιολόγηση επενδυτικής βαθμίδας και πλήρη επανείσοδο στις αγορές κρατικών ομολόγων το πρώτο εξάμηνο του 2023.

- Σταθερή πρόοδος στα 3Cs, δηλαδή στη δημιουργία κεφαλαίων, στην κεφαλαιακή επάρκεια και στους δείκτες κάλυψης πάνω από τα NPEs: Σύμφωνα με την ανάλυσή, το ROTE/CET1 των ελληνικών τραπεζών βελτιώθηκε κατά 2,5 π.μ./1,4 π.μ. σε σχέση με το 2022, ενώ ο δείκτης κάλυψης έφτασε το 60% έναντι 52% το 2021. Η Goldman Sachs αναμένει ότι η πρόοδος στα 3Cs θα συνεχιστεί κατά τη διάρκεια του 2023-24E και το μοντέλο του δείκτη ROTE/CET1 / δείκτη κάλυψης NPEs θα διαμορφωθεί κατά μέσο όρο σε 10,3%/15%/80% το 2024 από 8,4%/13%/60% το 2022E, αντίστοιχα.

- Πιο εμπροσθοβαρής ρυθμός αύξησης των επιτοκίων από ό,τι αναμενόταν πριν και σε μέση αναβάθμιση των κερδών ανά μετοχή (EPS) κατά 20% από τον μέσο όρο των αναλυτών του Bloomberg για το διάστημα 2022 - 2023 κατά τους τελευταίους έξι μήνες.