Ένα διόλου ευκαταφρόνητο μπόνους κερδοφορίας θα προσφέρει στις ελληνικές τράπεζες η επερχόμενη αύξηση των επιτοκίων από την Ευρωπαϊκή Κεντρική Τράπεζα, καθιστώντας ακόμη πιο ελκυστικές τις μετοχές τους, που εξακολουθούν να διαπραγματεύονται, ακόμη και μετά το πρόσφατο ράλι τιμών, με μεγάλα discount σε σχέση με τη λογιστική τους αξία. Σύμφωνα με εκτιμήσεις της Morgan Stanley για τρεις συστημικές τράπεζες (πλην της Εθνικής), αυτό το μπόνους στην κερδοφορία του 2023 μπορεί να φθάσει και το 10%.

Οι εξελίξεις στο μέτωπο του πληθωρισμού και της νομισματικής πολιτικής που θα ακολουθήσουν οι μεγάλες κεντρικές τράπεζες για να τον αναχαιτίσουν είναι πλέον ραγδαίες και οδηγούν τους αναλυτές να υπολογίζουν πόσο κερδισμένες θα βγουν οι τράπεζες από τις αυξήσεις επιτοκίων, οι οποίες βελτιώνουν τα έσοδα τους από τόκους και ενισχύουν την κερδοφορία τους, ενώ προκαλούν απώλειες από την πτώση των τιμών των ομολόγων που έχουν στα χαρτοφυλάκιά τους.

Οι εκτιμήσεις για την πολιτική των μεγάλων κεντρικών τραπεζών μεταβάλλονται πλέον σχεδόν σε καθημερινή βάση. Είναι χαρακτηριστικό ότι η εκτίναξη του πληθωρισμού στις ΗΠΑ στο 7,5%, που αποτελεί ρεκόρ τεσσάρων δεκαετιών, οδήγησε χθες τον πρόεδρο της Fed του Σεν Λιούις, Τζέιμς Μπάλαρντ να ταχθεί υπέρ μιας μεγάλης αύξησης του βασικού επιτοκίου κατά μισή μονάδα, τον Μάρτιο, αλλά και υπέρ των αιφνιδιαστικών αυξήσεων επιτοκίου ανάμεσα στις τακτικές συνεδριάσεις της αμερικανικής κεντρικής τράπεζας. Η απόδοση του 10ετούς αμερικανικού ομολόγου εκτινάχθηκε χθες πάνω από το 2%. Είχε προηγηθεί, την περασμένη εβδομάδα, η αλλαγή κατεύθυνσης της πολιτικής της ΕΚΤ, μετά το ρεκόρ πληθωρισμού τον Ιανουάριο, με την Κριστίν Λαγκάρντ να τονίζει ότι οι αποφάσεις θα ληφθούν τον Μάρτιο και να μην αποκλείει μια αύξηση επιτοκίου μέσα στο 2022. Ο επικεφαλής της ολλανδικής κεντρικής τράπεζας, Κλάας Νοτ εκτίμησε ότι η πρώτη αύξηση επιτοκίου θα έλθει μέσα στο δ' τρίμηνο του έτους.

Σε αυτό το κλίμα, οι αναλυτές της Morgan Stanley είναι οι πρώτοι που προσεγγίζουν την επίδραση που θα έχει στα οικονομικά αποτελέσματα των ελληνικών τραπεζών η αναμενόμενη αύξηση των ευρωπαϊκών επιτοκίων. Αξίζει να σημειωθεί ότι, πρόσφατα, οι αναλυτές της HSBC εμφανίζονταν ιδιαίτερα επιφυλακτική για την πορεία των καθαρών εσόδων από τόκους των ελληνικών τραπεζών, τονίζοντας ότι η βαριά επίπτωση από την απώλεια τόκων από μη εξυπηρετούμενα δάνεια που φεύγουν από τους ισολογισμούς θα κρατήσει σε καθοδική πορεία τα καθαρά έσοδα από τόκους φέτος και το 2023.

Η Morgan Stanley προχωρά στην ανάλυσή της με βάση την υπόθεση ότι η πρώτη αύξηση επιτοκίων από την ΕΚΤ θα έλθει τον Δεκέμβριο του 2020. Μετά από αρκετές ανοδικές εκπλήξεις για τον πληθωρισμό, όπως εκτιμά η αμερικανική τράπεζα, η ΕΚΤ είναι έτοιμη να αναλάβει δράση από τον Μάρτιο, συντομεύοντας τη διάρκεια του τακτικού προγράμματος αγοράς ομολόγων (APP - Asset Purchase Programme) ώστε να ανοίξει χώρο για την πρώτη αύξηση κατά 10 μονάδες βάσης τον Δεκέμβριο στο επιτόκιο αποδοχής καταθέσεων, που είναι σήμερα αρνητικό (-0,50%). Ακολούθως, στις επόμενες δύο συνεδριάσεις, στις αρχές του 2023, η ΕΚΤ προβλέπεται ότι θα ανεβάσει το επιτόκιο κατά 20 μονάδες βάσης κάθε φορά, ώστε να φθάσει στο μηδέν μέχρι τον Μάρτιο του 2023.

«Οι αυξήσεις των επιτοκίων είναι ένα επιπλέον θετικό στοιχείο για την ιστορία ανάκαμψης των ελληνικών τραπεζών», τονίζει η τράπεζα, υπενθυμίζοντας ότι έχει ήδη επισημάνει πως οι δυνατότητες ανάκαμψης των δανείων θα αποτελέσουν τη βασική κινητήρια δύναμη για τη βελτίωση των οικονομικών μεγεθών των ελληνικών τραπεζών, με την υποστήριξη και από το ευρωπαϊκό Ταμείο Ανάκαμψης. Σε προηγούμενη ανάλυση, η Morgan Stanley είχε εκτιμήσει ότι τα καθαρά περιθώρια εσόδων από τόκους θα παρέμεναν υπό πίεση, λόγω της εκκαθάρισης των μη εξυπηρετούμενων δανείων.

Όπως τονίζει, οι αυξήσεις επιτοκίων θα ευνοήσουν τις ελληνικές τράπεζες, καθώς:

- Όπως έχουν αναφέρει οι διοικήσεις σε συζητήσεις με τους αναλυτές της Morgan Stanley, το μεγαλύτερο μέρος των δανείων των ελληνικών τραπεζών έχουν κυμαινόμενα επιτόκια: 85% για την Alpha, περίπου 90% για τη Eurobank και την Τρ. Πειραιώς. Αυτό σημαίνει ότι οι αυξήσεις στα βασικά επιτόκια της ΕΚΤ αυτόματα αυξάνουν σχεδόν κατά το ίδιο ποσοστό και τα έσοδα από τους τόκους των δανείων.

- Στην πλευρά του παθητικού, οι ελληνικές τράπεζες δεν θα επηρεασθούν σημαντικά από αύξηση των επιτοκίων στις καταθέσεις καθώς, όπως σημειώνει η Morgan Stanley, ο κύριος όγκος είναι καταθέσεις ταμιευτηρίου, στις οποίες δεν υπάρχει μεγάλη πίεση για αναπροσαρμογή επιτοκίων. Στη Eurobank το ποσοστό είναι 73% και στις Alpha και Πειραιώς 78% - 79%.

-

- Με βάση αυτές τις παραδοχές, η Morgan Stanley υπολογίζει ότι μια αύξηση του επιτοκίου αποδοχής καταθέσεων της ΕΚΤ κατά 50 μ.β., ώστε να ανέλθει στο μηδέν, θα προσθέσει περίπου 2% στα καθαρά έσοδα τόκων για την Alpha και την Πειραιώς και περίπου 4% για τη Eurobank. Αυτό μεταφράζεται σε μια αύξηση κατά 6% των καθαρών κερδών της Alpha Bank για το 2023, 8% για την Πειραιώς και 10% για τη Eurobank. Γενικότερα, για κάθε μισή μονάδα αύξησης του επιτοκίου της ΕΚΤ, οι τράπεζες θα προσθέτουν 2% - 4% στα καθαρά έσοδα τόκων.

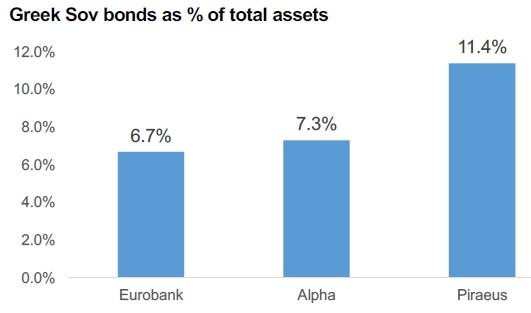

- Στον αντίποδα, οι τράπεζες θα υποστούν απώλειες από τη μείωση των τιμών των ομολόγων που έχουν στα χαρτοφυλάκιά τους, λόγω των αυξήσεων στα επιτόκια της ΕΚΤ. Αυτές οι απώλειες θα περάσουν απευθείας στην κεφαλαιακή θέση των τραπεζών: για κάθε αύξηση κατά μισή μονάδα στο επιτόκιο της ΕΚΤ, οι τράπεζες θα χάνουν 7 - 12 μονάδες βάσης από το βασικό τους δείκτη κεφαλαιακής επάρκειας, CET1. Σύμφωνα με στοιχεία 9μήνου του 2021, οι τράπεζες είχαν τοποθετήσει σε ομόλογα 7% - 11% του ενεργητικού τους. Οι τράπεζες είχαν μεγάλα κέρδη από την πτώση της απόδοσης των ομολόγων από περίπου 25% το 2012 σε 1,5% τον Δεκέμβριο του 2021, αλλά φέτος η κατάσταση έχει αλλάξει, καθώς υπήρξαν μεγάλες ρευστοποιήσεις ελληνικών ομολόγων, που ανέβασαν την απόδοση πάνω από 2%.

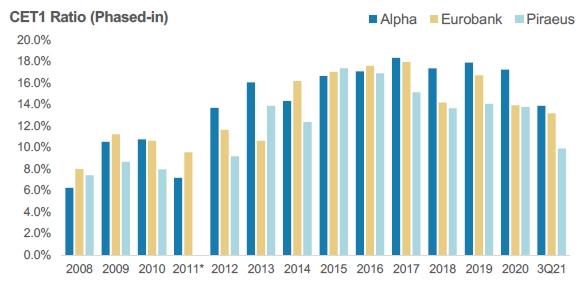

- Πάντως, οι τράπεζες μπορούν να αντέξουν αυτές τις πιέσεις, καθώς διαθέτουν κεφαλαιακή επάρκεια αρκετά υψηλότερη από τα ελάχιστα απαιτούμενα ποσοστά, με τους δείκτες CET1 να κυμαίνονται από 9,9% έως 13,9%.

Κορυφαία επιλογή η μετοχή της Eurobank

Για τους επενδυτές που θέλουν να επωφεληθούν από την αναμενόμενη ανάκαμψη των τραπεζικών μετοχών, η Morgan Stanley σημειώνει ότι η επιλογή που προτιμά είναι η μετοχή της Eurobank, καθώς η τράπεζα έχει σημειώσει τη μεγαλύτερη πρόοδο στην εξυγίανση του ισολογισμού της, με το δείκτη μη εξυπηρετούμενων ανοιγμάτων να έχει γίνει μονοψήφιος από το 9μηνο του 2021 (7,3%) και τη απόδοση κεφαλαίου να φθάνει το 7,4%. Έχοντας ολοκληρώσει σε μεγάλο βαθμό την απομάκρυνση προβληματικών δανείων από τον ισολογισμό της, η Eurobank θα έχει να αντιμετωπίσει τις μικρότερες πιέσεις από την απώλεια τόκων από αυτά τα δάνεια, ενώ θα επωφελείται από τη μακροοικονομική ανάκαμψη στην Ελλάδα.

Με το δείκτη συνολικής κεφαλαιακής επάρκειας στο 15,4%, η Eurobank είνα η πρώτη ελληνική τράπεζα που θα μπορέσει να ζητήσει από την εποπτική αρχή την έγκριση διανομής μερίσματος το 2023 και αυτό θα αποτελέσει θετικό καταλύτη για τη μετοχή, τονίζει η M.S. Όσον αφορά τις αποτιμήσεις, ο οίκος σημειώνει ότι η Eurobank διαπραγματεύεται με σχέση τιμής προς λογιστική αξία 0,6 φορές, ενώ προβλέπεται να ανεβάσει φέτος την απόδοση κεφαλαίων στο 8,2%. Αντίστοιχα, η Alpha διαπραγματεύεται με P/TBV 0,5 φορές με αναμενόμενη απόδοση κεφαλαίου 5,4% και η Τρ. Πειραιώς με 0,3 φορές, με αναμενόμενη απόδοση κεφαλαίου 4,1%. Από τα τρέχοντα επίπεδα, η M.S. εκτιμά ότι η μετοχή της Eurobank έχει περιθώριο ανόδου 29%.