Αναλυτές και επενδυτές στο Χρηματιστήριο, που έχουν μάθει εδώ και αρκετά χρόνια να υπολογίζουν πόσο θα επιδράσει κάποιο δυσμενές σενάριο στην αποτίμηση των τραπεζικών μετοχών, έχουν από σήμερα μια νέα αποστολή: να υπολογίσουν πόσο βελτιώνει την αποτίμηση των τραπεζικών μετοχών η συμφωνία που έκλεισε χθες το υπουργείο Οικονομικών με την Ευρωπαϊκή Κεντρική Τράπεζα για τις αναβαλλόμενες φορολογικές πιστώσεις (DTC), η οποία απομακρύνει από τον ορίζοντα την απειλή της έκδοσης μετοχών υπέρ του Δημοσίου, που θα προκαλούσε σοβαρές απώλειες στους ιδιώτες μετόχους.

Αρκετές παράμετροι της συμφωνίας με την ΕΚΤ, την οποία διαπραγματεύθηκε ο υφυπουργός Οικονομικών, Γιώργος Ζαββός τους τελευταίους μήνες, θα γίνουν γνωστές μόνο όταν δοθεί στη δημοσιότητα η σχετική γνωμοδότηση της κεντρικής τράπεζας, την οποία ενέκρινε χθες το διοικητικό συμβούλιο. Αυτό που είναι βέβαιο, όμως, και θα αρχίσει από σήμερα να επηρεάζει τον τρόπο με τον οποίο αξιολογούν οι επενδυτές τις τραπεζικές μετοχές είναι ότι απομακρύνεται η απειλή της κρατικοποίησης:

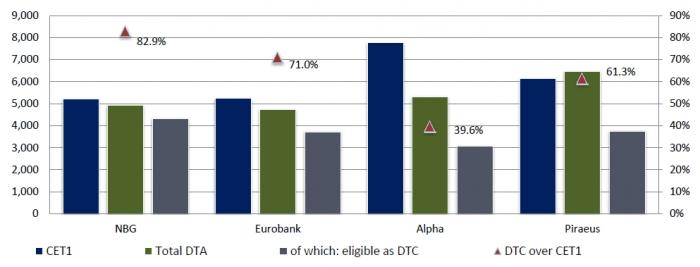

- Οι τράπεζες έχουν στα κεφάλαιά τους αναβαλλόμενες φορολογικές πιστώσεις που λογίζονται ως ίδια κεφάλαια. Δηλαδή, τους επιτρέπεται, από το 2014 και για μια 20ετία, να λογίζουν ως κεφάλαιο τις επιστροφές φόρου που θα πάρουν στο μέλλον, έναντι των ζημιών που έχουν υποστεί από την αναδιάρθρωση του δημοσίου χρέους (PSI) και από τα χαρτοφυλάκια των δανείων τους. Αυτό το κεφάλαιο βοηθάει τις τράπεζες με καθοριστικό τρόπο να καλύπτουν τις εποπτικές απαιτήσεις για την κεφαλαιακή τους επάρκεια, καθώς αντιστοιχεί σε ποσοστά 39,06% έως 82,9% των κεφαλαίων πρώτης βαθμίδας (CET1), όπως φαίνεται στο γράφημα της Τράπεζας της Ελλάδος (στοιχεία 9μήνου 2020).

- Υπάρχει, όμως, και η άλλη όψη του νομίσματος, που προβλημάτιζε έντονα ως τώρα τους επενδυτές. Με αυτή τη ρύθμιση, όλα πηγαίνουν καλά για τις τράπεζες όσο εμφανίζουν σε κάθε χρήση κερδοφορία για να γίνεται σταδιακά η απόσβεση του DTC. Αν εμφανίσουν ζημιές, όμως, έχουν την υποχρέωση να εκδώσουν μετοχές υπέρ του Δημοσίου, το οποίο είναι, με τη σειρά του, υποχρεωμένο να εισφέρει τα ανάλογα κεφάλαια. Όπως το έχει περιγράψει ο διοικητής της Τράπεζας της Ελλάδος, Γιάννης Στουρνάρας: «Αν ένα πιστωτικό ίδρυμα σε μια οικονομική χρήση καταγράφει ζημίες λόγω μεταβίβασης, διαγραφής ή απομείωσης ΜΕΔ, οφείλει να αυξήσει το μετοχικό του κεφάλαιο υπέρ του Ελληνικού Δημοσίου, κατά ποσό που ισοδυναμεί με το ποσοστό της αναβαλλόμενης φορολογικής απαίτησης. Ουσιαστικά δηλαδή το Δημόσιο ικανοποιείται ως προς την απαίτησή του με τη μορφή νέων μετοχών τις οποίες αποκτά, με αποτέλεσμα να μειώνεται η συμμετοχή στο μετοχικό κεφάλαιο των ιδιωτών μετόχων».

- Αυτό που αλλάζει με τη συμφωνία της κυβέρνησης με την ΕΚΤ είναι ότι οι τράπεζες θα έχουν τη δυνατότητα, αν εμφανίσουν ζημιές σε κάποια από τις επόμενες χρήσεις, που θα είναι «φορτωμένες» με τιτλοποιήσεις μη εξυπηρετούμενων δανείων, να αποφεύγουν την έκδοση μετοχών υπέρ του Δημοσίου. Ουσιαστικά, θα «βάζουν στην άκρη» το DTC για να το συμψηφίσουν με τα κέρδη επόμενων χρήσεων και σε μεγάλο βάθος χρόνου (εντός της 20ετίας που είναι και ο «χρόνος ζωής» του DTC). Μόνο αν παρέλθει η 20ετία χωρίς οι τράπεζες να έχουν εμφανίσει την απαραίτητη κερδοφορία για να εισπράξουν τις φορολογικές πιστώσεις θα είναι υποχρεωμένες να εκδώσουν μετοχές υπέρ του Δημοσίου.

Αυτή η συμφωνία αποτελεί ένα στοίχημα μάλλον χαμηλού κινδύνου για τις τράπεζες, το Δημόσιο και τους ιδιώτες επενεδυτές. Αν και θεωρητικά υπάρχει ο κίνδυνος να παρέλθει η 20ετία χωρίς οι τράπεζες να εμφανίσουν τα κέρδη που χρειάζονται για να λάβουν τις επιστροφές φόρου, στην πραγματικότητα ο κίνδυνος αυτός έχει μόνο θεωρητική υπόσταση. Οι αναλυτές εκτιμούν ότι, μετά την εξυγίανση των χαρτοφυλακίων τους, οι τράπεζες θα επανέλθουν σε ένα ικανοποιητικό επίπεδο απόδοσης ιδίων κεφαλαίων. Στην τελευταία της έκθεση, η JP Morgan εκτίμησε ότι το διατηρήσιμο ποσοστό απόδοσης ιδίων κεφαλαίων (ROTE) του κλάδου είναι 8% με 9%, μια εκτίμηση αρκετά συντηρητική. Με τέτοια κερδοφορία τα επόμενα χρόνια, οι τράπεζες εκτιμάται ότι θα μπορέσουν να «καθαρίσουν» χωρίς προβλήματα το DTC.

Από την άλλη πλευρά, όμως, αν και το DTC με τη νέα ρύθμιση μετατρέπεται σε μια μορφή κεφαλαίου που δεν δημιουργεί απειλές για τους ιδιώτες επενδυτές, αυτό δεν σημαίνει πως οι πιθανές απώλειες κεφαλαίων από τις τιτλοποιήσεις παύουν να έχουν σημασία ή ότι θα αναπληρώνονται αυτόματα. Ωστόσο, οι τράπεζες θα έχουν τη δυνατότητα να προσεγγίσουν νέα επενδυτικά κεφάλαια, στο βαθμό που αυτό μπορεί να απαιτηθεί, χωρίς οι επενδυτές να ανησυχούν για τον κίνδυνο αραίωσης της συμμετοχής τους υπέρ του Δημοσίου.

Πόσο θα επιδράσει η νέα ισορροπία που διαμορφώνεται στον τρόπο που αξιολογούν οι επενδυτές τις τραπεζικές μετοχές. Αν και είναι δύσκολο να γίνουν σε αυτή την φάση ακριβείς υπολογισμοί για τη βελτίωση των αποτιμήσεων, δεδομένο ότι, εάν φύγει από τον ορίζοντα ο κίνδυνος μιας αραίωσης (dilution) της συμμετοχής των ιδιωτών επενδυτών, θα αρχίσουν να φαίνονται λιγότερο δικαιολογημένα τα πολύ μεγάλα discount (εκπτώσεις) στις αποτιμήσεις των ελληνικών τραπεζικών μετοχών σε σχέση με τις αντίστοιχες της ευρωζώνης.

Η JP Morgan υπολόγισε ότι οι ελληνικές τράπεζες διαπραγματεύονται με έκπτωση 40% έναντι των τραπεζικών μετοχών της ευρωζώνης, εκτιμώντας ότι το PTVB (τιμή προς ενσώματη λογιστική αξία) για το 2022 διαμορφώνεται για τις ελληνικές τράπεζες στο 0,43 (δηλαδή σε ποσοστό 43% της λογιστικής αξίας). Αυτή η μεγάλη έκπτωση οφείλεται σε σημαντικό βαθμό και στον κίνδυνο που έχουν οι μέτοχοι των ελληνικών τραπεζών να υποστούν απώλειες από εκδόσεις μετοχών υπέρ του Δημοσίου και από σήμερα η αγορά θα πρέπει να αρχίσει να τιμολογεί την απομάκρυνση αυτού του κινδύνου, επιτρέποντας μια σύγκλιση με τις αποτιμήσεις των μετοχών της ευρωζώνης.