Σε ναρκοπέδιο χρεών που μπορεί ανά πάσα στιγμή να γίνουν «τοξικά», αν δοθεί τέλος στην πρωτοφανή χαλάρωση της νομισματικής πολιτικής στις μεγάλες οικονομίες, κινείται το διεθνές χρηματοπιστωτικό σύστημα, μια δεκαετία μετά το ξέσπασμα της σφοδρότατης κρίσης του 2008.

Οι επενδυτές, όπως προειδοποιεί το Διεθνές Νομισματικό Ταμείο με την τελευταία έκθεση του για την Παγκόσμια Χρηματοπιστωτική Σταθερότητα (Global Financial Stability Report – GFSR), έχουν παρασυρθεί από τα πρωτοφανώς χαμηλά ή αρνητικά επιτόκια και αναλαμβάνουν σοβαρούς κινδύνους με αβέβαιη κατάληξη.

Χαρακτηριστικότερο παράδειγμα που αναφέρει το Ταμείο και σε πολλούς θυμίζει τη μεγάλη «φούσκα» των αμερικανικών ακινήτων, το σπάσιμο της οποίας οδήγησε στην κρίση του 2008, είναι το εταιρικό χρέος, που βρίσκεται διάσπαρτο στα χαρτοφυλάκια επενδυτών ανά τον κόσμο.

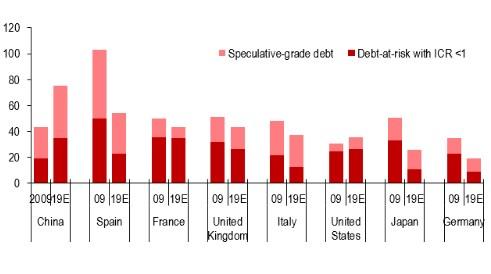

Όπως υπογραμμίζουν τα στελέχη του Ταμείου, Τομπάιας Άντριαν και Φάμπιο Ναταλούτσι, σε σημείωμά τους στο blog του ΔΝΤ, οι μεγάλες επιχειρήσεις από οκτώ κορυφαίες οικονομίες έχουν αναλάβει μεγάλο χρέος και η δυνατότητά τους να το εξυπηρετήσουν εξασθενεί.

Στην περίπτωση που η παγκόσμια οικονομία επιβραδύνει όχι δραματικά, αλλά ακόμη και με μια επιβράδυνση με τη μισή σοβαρότητα της παγκόσμιας κρίσης του 2007 – 2008, το εταιρικό χρέος σε κίνδυνο, δηλαδή το χρέος από εταιρείες που δεν θα έχουν αρκετά έσοδα για να πληρώνουν τόκους, θα φθάσει τα 19 τρισ. ευρώ. Αυτό το ποσό θα αντιστοιχούσε σε ποσοστό σχεδόν 40% του συνολικού εταιρικού χρέους αυτών των οκτώ οικονομιών, που περιλαμβάνουν τις ΗΠΑ, την Κίνα και τις μεγάλες ευρωπαϊκές οικονομίες.

Ουσιαστικά, τα στελέχη του Ταμείου περιγράφουν ένα εφιαλτικό σενάριο: αν τεθεί σε κίνδυνο εξυπηρέτησης το 40% των εταιρικών χρεών από τις μεγαλύτερες οικονομίες, είναι προφανές ότι θα χαθούν τεράστια επενδυτικά κεφάλαια, αλλά και θέσεις εργασίας από πτωχεύσεις, οι αγορές θα βρεθούν και πάλι σε πανικό και η παγκόσμια οικονομία στη δίνη μιας νέας χρηματοπιστωτικής κρίσης.

Όπως φαίνεται στο γράφημα, το εταιρικό χρέος υψηλού κινδύνου, δηλαδή τα ομόλογα χαμηλής βαθμίδας και από εταιρείες που αντιμετωπίζουν προβλήματα, είναι ήδη σήμερα σε δύο μεγάλες οικονομίες, των ΗΠΑ και της Κίνας, σε επίπεδα υψηλότερα (ως ποσοστό του ΑΕΠ) από το 2009. Μάλιστα, στην Κίνα τα χρέη αυτής της κατηγορίες φαίνεται ότι έχουν αυξηθεί δραματικά, σε ένα ποσοστό του ΑΕΠ που ξεπερνά το 70%.

Εταιρικά ομόλογα υψηλού κινδύνου (ποσοστό του ΑΕΠ)

Αυτό που κάνει τους επενδυτές να στρέφονται σε επενδύσεις υψηλού ρίσκου είναι, χωρίς αμφιβολία, η ερμηνεία που δίνουν στις αποφάσεις των κεντρικών τραπεζών για την κατεύθυνση της νομισματικής πολιτικής.

Όπως σημειώνουν τα δύο στελέχη του Ταμείου, οι επενδυτές έχουν ερμηνεύσεις τις αποφάσεις και ανακοινώσεις των κεντρικών τραπεζών ως ένα σημείο καμπής στον κύκλο της νομισματικής πολιτικής.

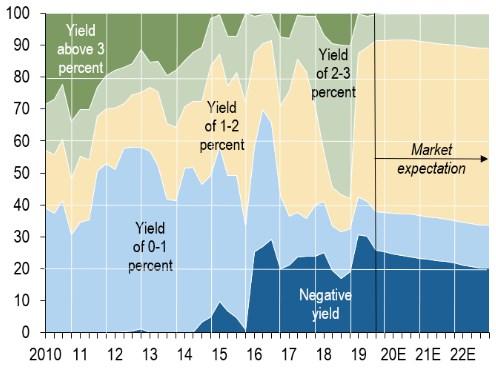

Σχεδόν το 70% των οικονομιών, με βάση το ΑΕΠ τους, έχουν υιοθετήσει πολύ διευκολυντική νομισματική πολιτική, και αυτό συνοδεύεται από μεγάλη πτώση των μακροπρόθεσμων επιτοκίων.

Σε ορισμένες μεγάλες οικονομίες, τα επιτόκια είναι βαθιά αρνητικά και η αξία των κρατικών και εταιρικών ομολόγων με αρνητικά επιτόκια έχει αυξηθεί σχεδόν σε 15 τρισ. δολ., σημειώνουν οι δύο οικονομολόγοι. Όπως φαίνεται στο γράφημα (σκούρο μπλε χρώμα) από το 2016 είχαμε απότομη αύξηση των ομολόγων αρνητικού επιτοκίου, τα οποία φθάνουν φέτος να αντιστοιχούν σε ποσοστό σχεδόν 30% των τίτλων που κυκλοφορούν στις αγορές και προβλέπεται ότι θα παραμείνουν ως και το 2022 σε ένα πολύ υψηλό ποσοστό, πάνω από 20%.

Τα ομόλογα αρνητικού επιτοκίου

Σε αυτές τις συνθήκες, είναι πολύ εύκολο να δημιουργηθούν μεγάλες στρεβλώσεις, καθώς οι επενδυτές κάνουν σχεδόν τα πάντα για την απόδοση. Εκτός από τα εταιρικά ομόλογα, τα στελέχη του Ταμείου υπογραμμίζουν ότι κρύβουν κινδύνους τα χρέη αναδυόμενων οικονομιών, ενώ και τα χρηματιστήρια είναι, σε ορισμένες περιπτώσεις, υπερτιμημένα:

- Το εξωτερικό χρέος αναδυόμενων οικονομιών αυξάνεται, καθώς προσελκύουν κεφαλαιακές ροές από τις ανεπτυγμένες οικονομίες, όπου είναι πολύ χαμηλά τα επιτόκια. Το εξωτερικό χρέος των πιο ασθενών οικονομιών του πλανήτη έχει αυξηθεί σε επίπεδα πολύ υψηλότερα από το 2008, δηλαδή από 100% της αξίας των εξαγωγών τους σε 160%. Ένα απότομο «σφίξιμο» των χρηματοπιστωτικών συνθηκών, που θα αυξήσει τα επιτόκια δανεισμού, θα κάνει δυσκολότερη την εξυπηρέτηση αυτών των χρεών, προειδοποιούν διπλωματικά οι δύο οικονομολόγοι του Ταμείου, «φωτογραφίζοντας», στην πραγματικότητα, ένα σενάριο χρεοκοπιών αναδυόμενων οικονομιών.

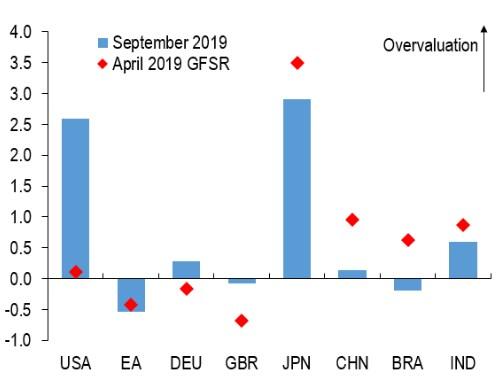

- Οι αποτιμήσεις των μετοχών και των ομολόγων έχουν ανέλθει σε υπερβολικά ύψη. Τα χρηματιστήρια στις ΗΠΑ και στην Ιαπωνία είναι υπερτιμημένα, τονίζουν οι δύο οικονομολόγοι, ενώ τα spread στα ομόλογα πολλών οικονομιών και εταιρειών, δηλαδή η αποζημίωση που λαμβάνουν οι επενδυτές για το ρίσκο, είναι πολύ χαμηλά, σε σχέση με τα θεμελιώδη στοιχεία. Τα πιο υπερτιμημένα ομόλογα, σύμφωνα με τους υπολογισμούς του Ταμείου, είναι αυτά της ευρωζώνης.

Υπερτιμημένα χρηματιστήρια σε ΗΠΑ, Γερμανία, Ιαπωνία, Κίνα και Ινδία