Μια συμπίεση του κόστους δανεισμού των κρατών χωρίς προηγούμενο πέτυχαν οι μεγαλύτερες κεντρικές τράπεζες του κόσμου τα τελευταία χρόνια, εφαρμόζοντας προγράμματα αγοράς τίτλων, που μείωσαν έως και κατά 8% τα επιτόκια των κρατικών ομολόγων, όπως υπολογίζουν σε νέα μελέτη τους δύο οικονομολόγοι της Τράπεζας της Ελλάδος. Ενόψει της συζήτησης για μείωση των ομολόγων στο χαρτοφυλάκιο της ΕΚΤ, τον Δεκέμβριο, ο Γιάννης Στουρνάρας προειδοποίησε ότι πρέπει να γίνουν προσεκτικές κινήσεις για να αποφευχθεί μεγάλη αύξηση των επιτοκίων δανεισμού.

Οι μεγάλες κεντρικές τράπεζες ενεργοποίησαν κατά κόρον προγράμματα ποσοτικής χαλάρωσης (QE) μετά την παγκόσμια κρίση του 2008, αλλά και στη διάρκεια της πανδημίας. Οι ισολογισμοί τους διογκώθηκαν σε πρωτοφανή επίπεδα, ενώ το τελευταίο διάστημα παρατηρείται διεθνώς ότι αυτή η διαδικασία έχει κορυφωθεί και οι ισολογισμοί μειώνονται ελαφρώς, πριν ακόμη αρχίσουν οι μεγαλύτερες τράπεζες να υλοποιούν προγράμματα ποσοτικής σύσφιξης (QT).

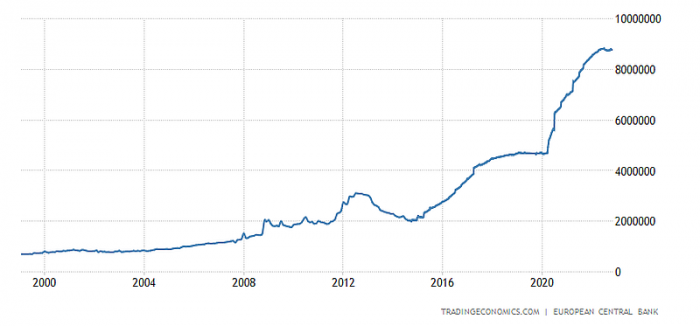

Ο ισολογισμός της ΕΚΤ στα 8,77 τρισ. ευρώ

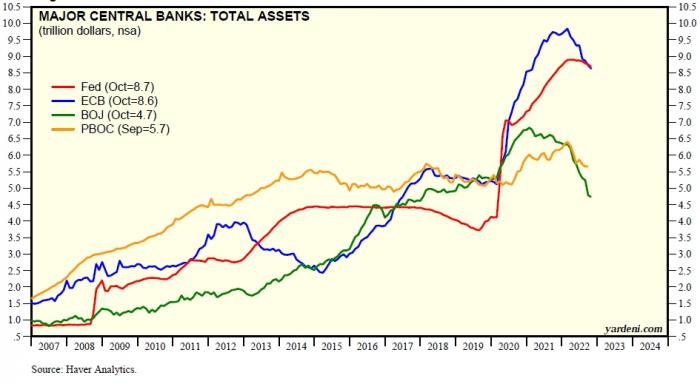

Οι ισολογισμοί των τεσσάρων μεγαλύτερων κεντρικών τραπεζών

(ΕΚΤ, Fed, Τράπεζα Ιαπωνίας, Λαϊκή Τράπεζα Κίνας)

Ένα μεγάλο ερώτημα είναι πόσο επηρέασαν τελικά οι τεράστιες αγορές ομολόγων από τις κεντρικές τράπεζες τα κόστη δανεισμού των κρατών, είτε πρόκειται για κράτη με υψηλή πιστοληπτική αξιολόγηση ("Α"), ή για κράτη, όπως η Ελλάδα, που αξιολογούνται χαμηλότερα από την επενδυτική βαθμίδα.

Σε νέα μελέτη τους («Ένας παγκόσμιος παράγοντας νομισματικής πολιτικής στις αποδόσεις των κρατικών ομολόγων») δύο οικονομολόγοι της ΤτΕ, ο Δημήτρης Μαλλιαρόπουλος και ο Πέτρος Μηγιάκης, καταλήγουν στο συμπέρασμα ότι τα οφέλη για τα κράτη, υπό τη μορφή του φθηνότερου δανεισμού, ήταν μεγάλα: η μείωση αποδόσεων στα ομόλογα της κορυφαίας κατηγορίας ήταν της τάξεως των 330 μονάδων βάσης (3,30%) και για τα ομόλογα ασθενέστερων οικονομιών έφθασε ακόμη και τις 800 μονάδες βάσης (8,00%).

Ειδικότερα, όπως αναφέρουν, μεταξύ άλλων, στη μελέτη:

- Τεκμηριώνουμε την ύπαρξη ενός παγκόσμιου παράγοντα νομισματικής πολιτικής στις αποδόσεις των κρατικών ομολόγων, που σχετίζεται με το μέγεθος του συνολικού ισολογισμού εννέα μεγάλων κεντρικών τραπεζών ανεπτυγμένων οικονομιών που έχουν εφαρμόσει προγράμματα αγορών περιουσιακών στοιχείων μεγάλης κλίμακας.

- Οι πολιτικές ισολογισμών αυτών των κεντρικών τραπεζών μείωσαν την καθαρή προσφορά ασφαλών περιουσιακών στοιχείων στην παγκόσμια οικονομία, προκαλώντας πτώση των παγκόσμιων αποδόσεων, καθώς οι επενδυτές αναπροσάρμοσαν τα χαρτοφυλάκιά τους με πιο ριψοκίνδυνα περιουσιακά στοιχεία.

- Διαπιστώνουμε ότι οι μεγάλης κλίμακας αγορές στοιχείων ενεργητικού από τις κεντρικές τράπεζες έχουν συμβάλει σε σημαντικές και μόνιμες μειώσεις των μακροπρόθεσμων αποδόσεων παγκοσμίως, οι οποίες κυμαίνονται από περίπου 330 μ.β. για κράτη με αξιολόγηση ΑΑΑ έως 800 μ.β. για κράτη μη επενδυτικής βαθμίδας. Η εντονότερη μείωση των αποδόσεων των κρατών υψηλού κινδύνου μπορεί να αποδοθεί εν μέρει στη μείωση του ασφαλίστρου συναλλαγματικού κινδύνου καθώς τα νομίσματά τους ανατιμήθηκαν.

- Ειδικότερα για τις αδύναμες οικονομίες της ευρωζώνης, (όπως η Ιταλία, η Πορτογαλία, η Ιρλανδία και η Ισπανία), διαπιστώνεται ότι έχουν ωφεληθεί περισσότερο από τις παγκόσμιες πολιτικές αύξησης των ισολογισμών των κεντρικών τραπεζών, καθώς οι αποδόσεις των ομολόγων μειώθηκαν μεταξύ 620 και 860 μ.β. Οι επιπτώσεις αυτές είναι τόσο στατιστικά όσο και οικονομικά σημαντικές.

- Οι παγκόσμιες αγορές περιουσιακών στοιχείων κατά τη διάρκεια της κρίσης Covid-19 αντιστάθμισαν με το παραπάνω τις επιπτώσεις της επέκτασης των δημοσιονομικών ελλειμμάτων στις αποδόσεις των παγκόσμιων ομολόγων, οδηγώντας τα σε ακόμη χαμηλότερα επίπεδα.

- Ο παγκόσμιος παράγοντας νομισματικής πολιτικής δεν κυριαρχείται από τις πολιτικές ποσοτικής χαλάρωσης μεμονωμένων κεντρικών τραπεζών, όπως η Fed. Οι αγορές περιουσιακών στοιχείων από τη Fed αντιπροσωπεύουν περίπου το ήμισυ της μείωσης των αποδόσεων των κρατικών ομολόγων παγκοσμίως κατά την περίοδο μετά την παγκόσμια χρηματοπιστωτική κρίση σε όλες τις κατηγορίες αξιολόγησης.

- Ωστόσο, η επέκταση του ισολογισμού της Fed εξηγεί περισσότερο από το 65% της πτώσης των αποδόσεων των ομολόγων στην κατηγορία μη επενδυτικής βαθμίδας, υποδεικνύοντας ότι οι πολιτικές της Fed ασκούν ισχυρότερες δευτερογενείς επιδράσεις στις αποδόσεις των κρατών υψηλού κινδύνου.

- Εκτός από το μέγεθος, έχει σημασία και η σύνθεση του ισολογισμού των παγκόσμιων κεντρικών τραπεζών. Οι αγορές ιδιωτικού χρέους οδηγούν σε εντονότερες μειώσεις των αποδόσεων των κρατών υψηλού κινδύνου σε σχέση με τις αγορές δημόσιου χρέους, γεγονός που υποδηλώνει εντονότερες επιδράσεις επανεξισορρόπησης χαρτοφυλακίου μεταξύ ριψοκίνδυνου ιδιωτικού και ριψοκίνδυνου δημόσιου χρέους.

- Τα ευρήματά μας έχουν σημαντικές επιπτώσεις σε επίπεδο πολιτικής: η εξομάλυνση της νομισματικής πολιτικής μέσω της αποκλιμάκωσης των ισολογισμών των κεντρικών τραπεζών στα προ κρίσης επίπεδα μπορεί να οδηγήσει σε απότομες αυξήσεις των αποδόσεων των κρατικών ομολόγων παγκοσμίως, διεύρυνση των διαφορών αποδόσεων και υποτίμηση των νομισμάτων ευάλωτων κρατών με σοβαρές συνέπειες για τη χρηματοπιστωτική σταθερότητα και την παγκόσμια οικονομία.

Η προειδοποίηση Στουρνάρα: Απαιτούνται προσεκτικές κινήσεις

Επικαλούμενος τη νέα μελέτη, ο διοικητής της Τράπεζας της Ελλάδος, Γιάννης Στουρνάρας τοποθετήθηκε, ενόψει της συζήτησης στο συμβούλιο της ΕΚΤ, τον Δεκέμβριο, σχετικά με το κρίσιμο θέμα της μείωσης του ισολογισμού της κεντρικής τράπεζας, για την οποία πρόσφατα οι κεντρικοί τραπεζίτες Γερμανίας και Ολλανδίας ζήτησαν να αρχίσει αμέσως μόλις φθάσουν σε ουδέτερο επίπεδο τα βασικά επιτόκια, δηλαδή αμέσως μόλις πάψει η νομισματική πολιτική να λειτουργεί υποστηρικτικά στην οικονομική δραστηριότητα και χωρίς κατ' ανάγκη να έχει ολοκληρωθεί ο κύκλος αύξησης των επιτοκίων.

Ο κ. Στουρνάρας προειδοποίησε, μιλώντας στο Politico, ότι δεν θα πρέπει να γίνουν βιαστικές κινήσεις, ώστε να αποφευχθεί μια απότομη αύξηση του κόστους δανεισμού των κρατών. Αναφερόμενος στα ομόλογα ύψους 5 τρισ. ευρώ που διακρατεί η ΕΚΤ στον ισολογισμό της, τόνισε: «Τα όποια βήματα θα πρέπει να γίνουν προσεκτικά και σταδιακά, καθώς η ποσοτική σύσφιξη ενισχύει την αύξηση των επιτοκίων σε ολόκληρη την καμπύλη των αποδόσεων».

«Η μείωση του μεγέθους των ισολογισμών των κεντρικών τραπεζών στα προ κρίσης επίπεδα ενδέχεται να οδηγήσει σε ραγδαία άνοδο των αποδόσεων των κρατικών ομολόγων διεθνώς και σε διεύρυνση των spread για τις ευάλωτες χώρες, με σοβαρές συνέπειες για τη χρηματοπιστωτική σταθερότητα και τις οικονομικές προοπτικές», υπογράμμισε ο κ. Στουρνάρας, επικαλούμενος και τα συμπεράσματα της έρευνας των δύο οικονομολόγων της ΤτΕ.

Όπως σημείωσε ο κ. Στουρνάρας, αναφερόμενος εμμέσως πλην σαφώς σε όσες προτάσεις ακούγονται για γρήγορη έναρξη της μείωσης του ισολογισμού, η συμφωνία που έχει επιτευχθεί στο Διοικητικό Συμβούλιο είναι να μειωθεί το μέγεθος του χαρτοφυλακίου, αφού πρώτα η κεντρική τράπεζα ολοκληρώσει τον κύκλο αυξήσεων των επιτοκίων.

Σχετικά με την ανησυχία για πιέσεις στα πιο αδύναμα κράτη της ευρωζώνης από την αγορά ομολόγων, λόγω της αύξησης των επιτοκίων από την ΕΚΤ, ο διοικητής της ΤτΕ διαβεβαίωσε ότι η κεντρική τράπεζα είναι έτοιμη να χρησιμοποιήσει το νέο της εργαλείο διαχείρισης κρίσεων, το μέσο για την προστασία της μετάδοσης (Transmission Protection Instrument), ώστε να αντισταθμίσει «άτακτες εξελίξεις στην αγορά που απειλούν τη μετάδοση της νομισματικής πολιτικής σε όλες τις χώρες της ζώνης του ευρώ».

Το πρόγραμμα ανακοινώθηκε τον Ιούλιο, καθώς οι αυξανόμενες προσδοκίες για αύξηση των επιτοκίων είχαν οδηγήσει σε αύξηση του spread μεταξύ των γερμανικών και των ιταλικών δεκαετών κρατικών ομολόγων πέρα από τις 250 μονάδες βάσης, εγείροντας ανησυχίες για επανεμφάνιση της κρίσης δημόσιου χρέους, υπενθυμίζει το Politico. Το πρόγραμμα επιτρέπει στην κεντρική τράπεζα να αγοράζει τα ομόλογα ενός συγκεκριμένου κράτους-μέλους υπό ορισμένες προϋποθέσεις.