Στον τερματισμό του έκτακτου προγράμματος αγοράς ομολόγων για την πανδημία (PEPP) προχωρά η Ευρωπαϊκή Κεντρική Τράπεζα από το τέλος Μαρτίου του 2022, όπως επιβεβαιώθηκε στη σημερινή συνεδρίαση του διοικητικού της συμβουλίου. Όμως, η λήξη του PEPP δεν σημαίνει ότι η Ελλάδα θα αφεθεί απροστάτευτη από την κεντρική τράπεζα, καθώς βρέθηκε η λύση για να συνεχίσει τις αγορές ελληνικών τίτλων, παρότι η χώρα δεν θα συμμετέχει στο μόνιμο πρόγραμμα (APP) λόγω χαμηλής πιστοληπτικής αξιολόγησης.

Ειδικότερα, ο νέος προστατευτικός μηχανισμός για την Ελλάδα, που είναι και η μοναδική χώρα της ευρωζώνης η οποία μνημονεύεται στο ανακοινωθέν της ΕΚΤ για τις αποφάσεις για τη νομισματική πολιτική, θα στηριχθεί στην επανεπένδυση των ποσών που λαμβάνει η κεντρική τράπεζα από πληρωμές τόκων και χρεολυσίων των ομολόγων που αγοράσθηκαν μέσω του PEPP, συνολικής αξίας σήμερα 1,565 τρισ. ευρώ. Όπως συμφωνήθηκε, ο χρονικός ορίζοντας της επαναπένδυσης παρατείνεται έως και το τέλος του 2024, ενώ η ΕΚΤ θα διατηρήσει την ευελιξία να προχωρά σε επανεπένδυση χωρίς γεωγραφικούς περιορισμούς, τονίζοντας ότι έτσι θα δοθεί η δυνατότητα να αγοράζονται και ελληνικά ομόλογα.

Με τα νέα δεδομένα στην αρχιτεκτονική της ποσοτικής χαλάρωσης, η ΕΚΤ, που ήδη έχει αγοράσει με το PEPP ελληνικά ομόλογα αξίας 35 δισ. ευρώ, θα μπορέσει να συνεχίσει, με πιο αργούς ρυθμούς βεβαίως, να αγοράζει ελληνικούς τίτλους, ώστε να μην εκτεθεί η οικονομία σε κίνδυνο απότομης αύξησης των αποδόσεων και σύσφιξης των χρηματοπιστωτικών συνθηκών.

Στην ειδική αναφορά της στην Ελλάδα, η ΕΚΤ σημειώνει ότι:

- Σε περίπτωση νέου κατακερματισμού της αγοράς που σχετίζεται με την πανδημία, οι επανεπενδύσεις από το PEPP μπορούν να προσαρμοστούν ευέλικτα σε κατηγορίες περιουσιακών στοιχείων και δικαιοδοσίες ανά πάσα στιγμή. Αυτό θα μπορούσε να περιλαμβάνει την αγορά ομολόγων που εκδίδονται από την Ελληνική Δημοκρατία πέραν των πληρωμών για εξυπηρέτηση χρέους, προκειμένου να αποφευχθεί μια διακοπή των αγορών σε αυτή τη δικαιοδοσία, η οποία θα μπορούσε να επηρεάσει τη μετάδοση της νομισματικής πολιτικής στην ελληνική οικονομία, την ώρα που θα εξακολουθεί να ανακάμπτει από τις επιπτώσεις της πανδημίας.

Στην ανακοίνωσή του το Διοικητικό Συμβούλιο της ΕΚΤ αναφέρει:

- Η πρόοδος όσον αφορά την οικονομική ανάκαμψη και την επίτευξη του μεσοπρόθεσμου στόχου για τον πληθωρισμό επιτρέπει τη βήμα προς βήμα μείωση του ρυθμού αγορών περιουσιακών στοιχείων κατά τα προσεχή τρίμηνα. Ωστόσο, εξακολουθεί να απαιτείται νομισματική διευκόλυνση για να σταθεροποιηθεί ο πληθωρισμός στο στόχο του 2% για τον πληθωρισμό μεσοπρόθεσμα. Λόγω της τρέχουσας αβεβαιότητας, το Διοικητικό Συμβούλιο πρέπει να διατηρήσει την ευελιξία και την προαιρετικότητα κατά την άσκηση της νομισματικής πολιτικής. Με αυτό κατά νου, το Διοικητικό Συμβούλιο έλαβε τις ακόλουθες αποφάσεις:

Λήγει τον Μάρτιο το PEPP

- Πρόγραμμα αγοράς έκτακτης ανάγκης για την πανδημία (PEPP): Το πρώτο τρίμηνο του 2022, το Διοικητικό Συμβούλιο αναμένει να πραγματοποιήσει καθαρές αγορές περιουσιακών στοιχείων στο πλαίσιο του προγράμματος αγοράς έκτακτης ανάγκης για την πανδημία (PEPP) με χαμηλότερο ρυθμό από ό,τι το προηγούμενο τρίμηνο. Θα διακόψει τις καθαρές αγορές περιουσιακών στοιχείων στο πλαίσιο του PEPP στα τέλη Μαρτίου 2022.

- Το Διοικητικό Συμβούλιο αποφάσισε να παρατείνει τον ορίζοντα επανεπενδυσης για το PEPP. Σκοπεύει τώρα να επανεπενδυάσει τις κύριες πληρωμές από τίτλους λήξης που αγοράστηκαν στο πλαίσιο του PEPP τουλάχιστον έως το τέλος του 2024. Σε κάθε περίπτωση, η μελλοντική διακοπή της αγοράς ομολόγων μέσω του PEPP θα καταστεί δυνατό να γίνει χωρίς να επηρεασθεί η κατάλληλη κατεύθυνση της νομισματικής πολιτικής.

- Η πανδημία έδειξε ότι, σε συνθήκες πίεσης, η ευελιξία στον σχεδιασμό και τη διεξαγωγή αγορών περιουσιακών στοιχείων συνέβαλε στην αντιμετώπιση της μειωμένης μετάδοσης της νομισματικής πολιτικής και κατέστησε πιο αποτελεσματικές τις προσπάθειες για την επίτευξη του στόχου του Διοικητικού Συμβουλίου. Στο πλαίσιο της εντολής μας, υπό συνθήκες έντασης, η ευελιξία θα παραμείνει στοιχείο της νομισματικής πολιτικής κάθε φορά που οι απειλές στη μετάδοση της νομισματικής πολιτικής θέτουν σε κίνδυνο την επίτευξη σταθερότητας των τιμών.

Ευελιξία για στήριξη και της Ελλάδας

- Ειδικότερα, σε περίπτωση νέου κατακερματισμού της αγοράς που σχετίζεται με την πανδημία, οι επανεπενδυσεις PEPP μπορούν να προσαρμοστούν ευέλικτα σε κατηγορίες περιουσιακών στοιχείων και δικαιοδοσίες ανά πάσα στιγμή. Αυτό θα μπορούσε να περιλαμβάνει την αγορά ομολόγων που εκδίδονται από την Ελληνική Δημοκρατία πέραν των πληρωμών για εξυπηρέτηση χρέους, προκειμένου να αποφευχθεί μια διακοπή των αγορών σε αυτή τη δικαιοδοσία, η οποία θα μπορούσε να επηρεάσει τη μετάδοση της νομισματικής πολιτικής στην ελληνική οικονομία, την ώρα που θα εξακολουθεί να ανακάμπτει από τις επιπτώσεις της πανδημίας.

- Οι αγορές στο πλαίσιο του PEPP θα μπορούσαν επίσης να επαναληφθούν, εάν είναι απαραίτητο, για την αντιμετώπιση των αρνητικών κλυδωνισμού που σχετίζονται με την πανδημία.

Αυξάνονται οι αγορές με το τακτικό πρόγραμμα (APP)

- Πρόγραμμα αγοράς περιουσιακών στοιχείων (APP): Σύμφωνα με τη βήμα προς βήμα μείωση των αγορών περιουσιακών στοιχείων και προκειμένου να διασφαλιστεί ότι η κατεύθυνση της νομισματικής πολιτικής παραμένει συνεπής με τη σταθεροποίηση του πληθωρισμού στον στόχο του μεσοπρόθεσμα, το Διοικητικό Συμβούλιο αποφάσισε μηνιαίο ρυθμό καθαρής αγοράς ύψους 40 δισεκατομμυρίων ευρώ το δεύτερο τρίμηνο και 30 δισεκατομμυρίων ευρώ το τρίτο τρίμηνο στο πλαίσιο του προγράμματος αγοράς περιουσιακών στοιχείων (APP).

- Από τον Οκτώβριο του 2022 και μετά, το Διοικητικό Συμβούλιο θα διατηρεί καθαρές αγορές περιουσιακών στοιχείων στο πλαίσιο του APP με μηνιαίο ρυθμό 20 δισεκατομμυρίων ευρώ, για όσο χρονικό διάστημα είναι αναγκαίο για την ενίσχυση του διευκολυντικού αντικτύπου των επιτοκίων της νομισματικής πολιτικής. Το Διοικητικό Συμβούλιο αναμένει ότι οι καθαρές αγορές θα λήξουν λίγο πριν αρχίσουν να αυξάνονται τα βασικά επιτόκια της ΕΚΤ.

- Το Διοικητικό Συμβούλιο προτίθεται επίσης να συνεχίσει να επανεπενδύει, στο ακέραιο, τις κύριες πληρωμές από τίτλους λήξης που αγοράζονται στο πλαίσιο του APP για παρατεταμένο χρονικό διάστημα μετά την ημερομηνία κατά την οποία θα αρχίσουν να αυξάνονται τα βασικά επιτόκια της ΕΚΤ και, σε κάθε περίπτωση, για όσο χρονικό διάστημα είναι αναγκαίο για τη διατήρηση ευνοϊκών συνθηκών ρευστότητας και ενός μεγάλου βαθμού νομισματικής διευκόλυνσης.

Αργεί η αύξηση των επιτοκίων

- Βασικά επιτόκια της ΕΚΤ: Το επιτόκιο των πράξεων κύριας αναχρηματοδότησης και τα επιτόκια της διευκόλυνσης οριακής χρηματοδότησης και της διευκόλυνσης αποδοχής καταθέσεων θα παραμείνουν αμετάβλητα στο 0,00%, 0,25% και -0,50% αντίστοιχα.

- Προς στήριξη του συμμετρικού στόχου του 2% για τον πληθωρισμό και σύμφωνα με τη στρατηγική νομισματικής πολιτικής του, το Διοικητικό Συμβούλιο αναμένει ότι τα βασικά επιτόκια της ΕΚΤ θα παραμείνουν στα σημερινά ή χαμηλότερα επίπεδά τους έως ότου δει τον πληθωρισμό να φθάνει το 2% πολύ πριν από το τέλος του χρονικού ορίζοντα προβολής του και θα παραμείνουν σταθερά για το υπόλοιπο του χρονικού ορίζοντα προβολής, και κρίνει ότι η πραγματοποιηθείσα πρόοδος στον υποκείμενο πληθωρισμό είναι αρκετά προχωρημένη ώστε να συνάδει με τη σταθεροποίηση του πληθωρισμού στο 2% μεσοπρόθεσμα. Αυτό μπορεί επίσης να συνεπάγεται μια μεταβατική περίοδο κατά την οποία ο πληθωρισμός είναι ελαφρώς πάνω από τον στόχο.

Τον Ιούνιο η λήξη του TLTRO III

- Αναχρηματοδότηση: Το Διοικητικό Συμβούλιο θα συνεχίσει να παρακολουθεί τους όρους χρηματοδότησης των τραπεζών και να διασφαλίζει ότι η ωρίμανση των πράξεων TLTRO III (σ.σ.: πρόγραμμα παροχής ρευστότητας στις τράπεζες με αρνητικά επιτόκια) δεν παρεμποδίζει την ομαλή μετάδοση της νομισματικής πολιτικής του. Το Διοικητικό Συμβούλιο θα αξιολογεί επίσης τακτικά τον τρόπο με τον οποίο οι στοχευμένες δανειοδοτικές πράξεις συμβάλλουν στην κατεύθυνση της νομισματικής πολιτικής του. Όπως ανακοινώθηκε, αναμένει ότι οι ειδικοί όροι που ισχύουν στο πλαίσιο του TLTRO III θα λήξουν τον Ιούνιο του επόμενου έτους. Το Διοικητικό Συμβούλιο θα αξιολογήσει επίσης την κατάλληλη βαθμονόμηση του συστήματος δύο βαθμίδων για πληρωμές τόκων για τα αποθεματικά των τραπεζών, έτσι ώστε η πολιτική αρνητικών επιτοκίων να μην περιορίζει την ικανότητα διαμεσολάβησης των τραπεζών σε ένα περιβάλλον άφθονης πλεονάζουσας ρευστότητας.

- Το Διοικητικό Συμβούλιο είναι έτοιμο να προσαρμόσει όλα τα μέσα του, ανάλογα με την περίπτωση και προς τις δύο κατευθύνσεις, ώστε να διασφαλιστεί ότι ο πληθωρισμός σταθεροποιείται στον στόχο του 2% μεσοπρόθεσμα.

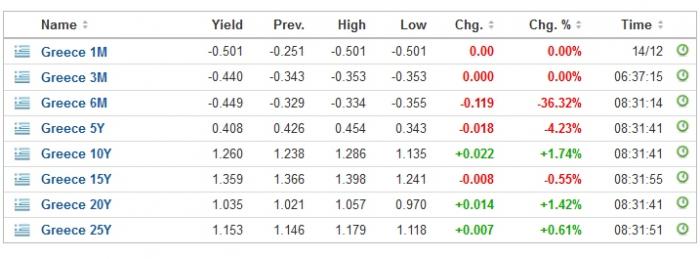

Πάντως η αγορά ομολόγων δείχνει επιφυλακτικότητα έναντι του σχήματος στήριξης πιου ανακοίνωσε η ΕΚΤ. Ενώ η απόδοση του 10ετούς ομολόγου νωρίτερα υποχωρούσε, μετά τις ανακοινώσεις έχει αυξηθεί ελαφρώς.