Σε αναβάθμιση των τιμών – στόχων για τις τέσσερις συστημικές τράπεζες και των συστάσεων για Eurobank και Τράπεζας Πειραιώς, προχωρά η Deutsche Bank, με την Εθνική Τράπεζα να παραμένει η κορυφαία επιλογή της.

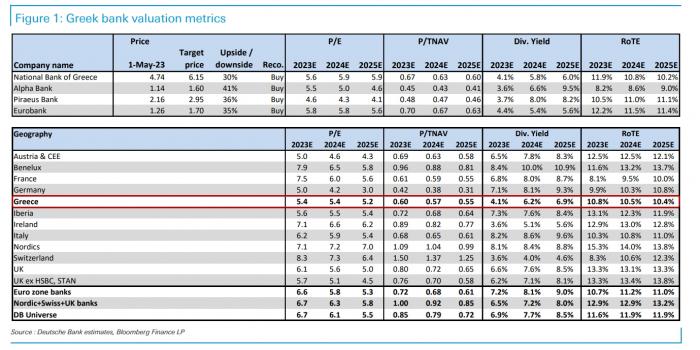

Βάσει των νέων εκτιμήσεων της γερμανικής τράπεζας οι τιμές – στόχοι και οι συστάσεις είναι οι ακόλουθες:

- Alpha Bank: Τιμή – στόχος στα 1,60 ευρώ, από 1,55 ευρώ πριν και σύσταση «αγορά».

- Eurobank: Τιμή – στόχος στα 1,70 ευρώ από 1,45 ευρώ πριν και σύσταση «αγορά» (πριν ήταν «hold»).

- Εθνική Τράπεζα: Τιμή – στόχος στα 6,15 ευρώ από 5,10 ευρώ πριν και σύσταση «αγορά».

- Τράπεζα Πειραιώς: Τιμή – στόχος στα 2,95 ευρώ από 1,80 ευρώ πριν και σύσταση «αγορά» (πριν ήταν «hold»).

Όπως σημειώνεται στην έκθεση παρά την υπεραπόδοσή τους, οι ελληνικές τράπεζες εξακολουθούν να βρίσκονται εκτός του ραντάρ αρκετών επενδυτών, αν και έχουν ενισχυθεί περίπου 25% από την αρχή του 2023.

Ο βασικός λόγος υπεραπόδοσης των ελληνικών τραπεζών οφείλεται στην ανάκαμψή τους μετά το «καθάρισμα» των ισολογισμών τους από τα «κόκκινα» δάνεια, ενώ η όλη διαδικασία είναι ταχύτερη απ’ ότι είχαν εκτιμήσει οι αναλυτές της Deutsche Bank, βοηθούμενη από την αύξηση επιτοκίων, που με τη σειρά της οδηγεί σε αναβάθμιση των στόχων των διοικήσεων για τον δείκτη απόδοσης ιδίων κεφαλαίων ROTE, τα οποία, πλέον, είναι στα ίδια επίπεδα με αυτά άλλων τραπεζών της Ν. Ευρώπης.

Επιπλέον, τα επίπεδα κεφαλαίου βελτιώνονται με καλό ρυθμό (εξαιρετική βελτίωση στην περίπτωση της Πειραιώς), επιτρέποντας έτσι καλές ενδείξεις για την επαναφορά των μερισμάτων μετά από πολλά χρόνια, και οι δραστηριότητές τους είναι απίθανο να επηρεαστούν από την εκροή καταθέσεων, καθώς δεν υπάρχει πραγματικός ανταγωνισμός μεταξύ των τεσσάρων μεγάλων τραπεζών της χώρας. Επιπλέον, το πρόσφατο sell off στις τράπεζες οφείλεται στην υπερέκθεση του συναισθήματος λόγω των περιφερειακών τραπεζών των ΗΠΑ (και όχι σε οποιαδήποτε θεμελιώδη αρνητική επίπτωση στον κλάδο), η οποία, στην περίπτωση των ελληνικών τραπεζών, φαίνεται να είναι ακόμη λιγότερο πιθανή, δεδομένης της ιδιομορφίας τους.

Οι εκτιμήσεις της Deutsche Bank για τις ελληνικές τράπεζες

Η άνοδος των επιτοκίων έχει ενισχύσει τις αποδόσεις των δανείων. Και παρά το γεγονός ότι πιθανότατα θα είναι κάπως πιο βραχύβια από ό,τι σε άλλες χώρες (δεδομένου ότι τα δάνεια ανατιμολογούνται ταχύτερα, τώρα κοντά στην κορύφωση), τα έσοδα από τόκους (ΝΙΙ) αναμένεται να βελτιωθεί έντονα το 2023 έναντι του 2022, ακολουθούμενο από κάποια σταθεροποίηση, λόγω της αύξησης του κόστους χρηματοδότησης (τόσο στις καταθέσεις, παρά τον ελάχιστο ανταγωνισμό από τώρα, όσο και στη χονδρική, που ενισχύεται από τη συμμόρφωση με τις απαιτήσεις MREL).

Ωστόσο, τα επίπεδα που θα επιτευχθούν θα μπορούσαν να επιτρέψουν την ανάκαμψη του συνολικού NII του τομέα κοντά στα επίπεδα του 2017, παρά τη σημαντική μείωση των εισφορών των NPEs μετά τη διαδικασία εξυγίανσης. Από αυτή την άποψη, η αύξηση του όγκου των εξυπηρετούμενων δανείων θα πρέπει να είναι το κλειδί στην Ελλάδα και θα πρέπει να παραμείνει σημαντικά υψηλότερη από εκείνη των χωρών της υπόλοιπης Ευρώπης, με κινητήρια δύναμη τις επιχειρήσεις, λόγω των καλών οικονομικών τάσεων και της σημαντικής στήριξης από το Ταμείο Ανάκαμψης.

Σύμφωνα με την Deutsche Bank αυτό θα είναι ο κύριος μοχλός για τα έσοδα, αν και οι αμοιβές θα πρέπει να παραμείνουν σημαντικό μέρος των βασικών εσόδων, αποκτώντας μεγαλύτερη βαρύτητα σε σχέση με το σύνολο των περιουσιακών στοιχείων. Παρ' όλα αυτά, τα συνολικά έσοδα θα πρέπει να παραμείνουν κάτω από τα επίπεδα του 2022, δεδομένων των γιγαντιαίων κερδών συναλλαγών που κατέγραψαν ορισμένες οντότητες κατά τη διάρκεια του έτους, τα οποία είναι πολύ απίθανο να επαναληφθούν, καθώς θα πρέπει να παραμείνουν σε γενικές γραμμές αμελητέα στο μέλλον.

Τα έξοδα αποτελούν έναν ακόμη τομέα στον οποίο οι ελληνικές τράπεζες έχουν επιδείξει μεγάλη ικανότητα βελτίωσης έναντι των ομολόγων τους σε άλλες χώρες, καθώς πολλαπλές μετρήσεις αποδοτικότητας (συμπεριλαμβανομένης της μείωσης του προσωπικού, της πώλησης επιχειρήσεων και της μείωσης του κόστους διαχείρισης των μη εξυπηρετούμενων δανείων) έχουν οδηγήσει σε σημαντική μείωση του συνολικού ποσού που καταγράφεται. Μελλοντικά, αναμένεται κάποια πίεση από τον πληθωρισμό, αλλά εκτιμάται επίσης ότι η αποτελεσματικότητα (αν και όχι εξαιρετική) θα συνεχίσει να βελτιώνεται σε πολύ υγιή επίπεδα.

Για πολλά χρόνια, οι ανησυχίες σχετικά με ένα πιθανό χτύπημα εν μέσω οικονομικής ύφεσης φαινόταν να είναι η κύρια επιφύλαξη των επενδυτών όσον αφορά τις ελληνικές τράπεζες. Ως εκ τούτου, εξετάζοντας την ποιότητα του ενεργητικού και του κεφαλαίου, εκτιμάται ότι οι όποιες σημαντικές ανησυχίες για το μέλλον μπορεί να είναι υπερβολικές. Όσον αφορά την ποιότητα του ενεργητικού, σημειώνεται ότι το μεγαλύτερο μέρος της εξυγίανσης έχει εκτελεστεί, με λίγες μόνο συμφωνίες να εκκρεμούν τώρα στο στάδιο της προετοιμασίας, και με το μεγαλύτερο μέρος της εστίασης να έχει ήδη επικεντρωθεί στην οργανική μείωση.

Με μέσο δείκτη NPEs 6% για τον κλάδο, αναμένεται ότι η ποιότητα του ενεργητικού θα συγκλίνει σταδιακά στα ευρωπαϊκά επίπεδα, παρά τους πιθανούς αντίθετους ανέμους στην οικονομία που φαίνεται ότι θα οδηγήσουν σε μόνο ελαφρές πιέσεις κατά τη διάρκεια του 2023 (αν και ακόμα με κάποια μείωση των NPEs), οδηγώντας πιθανότατα τις προβλέψεις για ζημίες από δάνεια σε μικρή αύξηση σε ετήσια βάση, προτού συνεχίσουν να μειώνονται στη συνέχεια.

Ως αποτέλεσμα προβλέπεται ότι το CoR θα εξακολουθεί να βρίσκεται στις 85 μ.β. περίπου το 2023, αν και θα μειωθεί κατά 20 μ.β. περίπου έως το 2025. Αυτό φαίνεται διαχειρίσιμο, με περιορισμένο κίνδυνο, ιδίως για τις τράπεζες με υψηλότερα επίπεδα κάλυψης που έχουν βελτιωθεί σημαντικά, με Eurobank και Εθνική Τράπεζα να υπεραποδίδουν.

Επιπρόσθετα, τα κεφάλαια δεν φαίνεται πλέον να αποτελούν πρόβλημα - ακόμη και για την Πειραιώς, η οποία έχει απολαύσει μια εξαιρετική ανάκαμψη, παρά το γεγονός ότι εξακολουθεί να είναι ο κύριος υστερών. Το γεγονός αυτό, σε συνδυασμό με τη βελτίωση της κερδοφορίας, οδήγησε τις περισσότερες τράπεζες να δηλώσουν ότι θα επαναλάβουν τις πληρωμές μερισμάτων - αν και εξακολουθούν να είναι σε μέτρια επίπεδα, αμφισβητώντας κάπως την πεποίθηση ότι οι αναβαλλόμενες φορολογικές πιστώσεις DTC που εξακολουθούν να αποτελούν το μεγαλύτερο μέρος του εγγυημένου κεφαλαίου θα μπορούσαν να περιορίσουν τις πληρωμές μερισμάτων.