Σε αναβάθμιση των τιμών – στόχων για Alpha Bank, Εθνική Τράπεζα και Τράπεζα Πειραιώς, προχωρά η Eurobank Equities σε έκθεσή της, υπογραμμίζοντας ότι διαθέτουν ισχυρά θεμελιώδη δεδομένα, παρά το γεγονός ότι διατηρούνται οι μακροοικονομικές αβεβαιότητες.

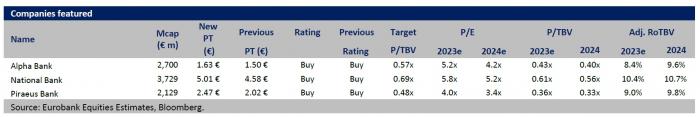

Η ελληνική χρηματιστηριακή δίνει σύσταση «αγορά» και για τις τρεις τραπεζικές μετοχές και αναβαθμίζει την τιμή – στόχο για την Alpha Bank στα 1,63 ευρώ από 1,50 ευρώ πριν, για την ΕΤΕ στα 5,01 ευρώ από 4,58 ευρώ προηγουμένως και για την Τρ. Πειραιώς στα 2,47 ευρώ από 2,02 ευρώ πριν.

Όπως αναφέρει παραμένει εποικοδομητική για τις προοπτικές των ελληνικών τραπεζών για το 2023, παρά την αβεβαιότητα σχετικά με τον αντίκτυπο των υψηλότερων επιτοκίων στην οικονομική ανάπτυξη και την ποιότητα του ενεργητικού, το ακόμη επισφαλές εξωτερικό περιβάλλον και το πιο δύσκολο πολιτικό σκηνικό.

Παρά τις προκλήσεις, η θεμελιώδης δυναμική για τον κλάδο είναι αρκετά σταθερή, με κυρίαρχη κινητήρια δύναμη το όφελος από την επανεκτίμηση των περιουσιακών στοιχείων υπό το πρίσμα της αύξησης των επιτοκίων και την αύξηση του όγκου. Τα αποτελέσματα του γ' τριμήνου ήταν ενδεικτικά αυτής της δυναμικής, με τα έσοδα από τόκους (ΝΙΙ) να αυξάνονται περίπου 10% σε ετήσια βάση, υποστηριζόμενα κυρίως από τη διεύρυνση του επιτοκιακού περιωρίου (ταχύτερη ανατιμολόγηση των δανείων) και την ανάπτυξη των δανείων να παραμένει ισχυρή (εξυπηρετούμενα ανοίγματα +12% ετησίως), ενώ ανοίγει το δρόμο για προσαρμοσμένη απόδοση ιδίων κεφαλαίων (ROTE) στο 9% κατά μέσο όρο για το 2022 – 23.

Εκτιμά ότι το δ’ τρίμηνο του 2022 θα αποτελέσει έναν θετικό καταλύτη, καθώς θα καταγραφεί:

- Ταχύτερη ανατιμολόγηση των δανείων έναντι των καταθέσεων,

- Ισχυρή αύξηση των δανείων και

- Σχετικά χαμηλό κόστος που σχετίζεται με το MREL (έναντι μελλοντικού κόστους κατά την έκδοση 8-10 δισ. ευρώ το διάστημα 2023 - 24).

Επιπρόσθετα τα έσοδα από τόκους θα συνεχίσουν να είναι ισχυρά και φέτος, με εκτίμηση για αύξηση 14%, ενώ ο θερμότερος του αναμενόμενου χειμώνας έχει αμβλύνει τους φόβους για κρίση φυσικού αερίου, ενώ οδήγησε σε «πάγωμα» του πληθωρισμού, κάτι που αποτελεί καλό οιωνό για τις τάσεις της ποιότητας των περιουσιακών στοιχείων.

Οι αναλυτές της Eurobank Equities προχωρούν και σε αναβάθμιση των εκτιμήσεων για τα κέρδη ανά μετοχή, εκτιμώντας ότι θα ενισχυθούν 14% το 2022, 18% το 2023 και 8% το 2024.

Όπως τονίζουν «οι ελληνικές τράπεζες σημείωσαν το 2022 απόδοση 11% με τις αντίστοιχες τράπεζες της ευρωπαϊκής περιφέρειας, καθώς μετά το sell-off στα μέσα του έτους, μετά τη ρωσική εισβολή στην Ουκρανία, ακολούθησε μια περίοδος αύξησης της διάθεσης ανάληψης ρίσκου (4ο τρίμηνο του 22). Έχοντας κερδίσει άλλο ένα 12% σε ετήσια βάση, οι ελληνικές τράπεζες διαπραγματεύονται τώρα στο 0,55x του προβλεπόμενου για το 2023 TBV ως σύνολο (συμπεριλαμβανομένης της Eurobank), εξακολουθώντας να έχουν έκπτωση 22% έναντι των Ευρωπαίων ομολόγων τους (ενσωματώνοντας ουσιαστικά ένα κόστος ιδίων κεφαλαίων περίπου 16% έναντι περίπου 12% για τις τράπεζες της ΕΕ).

Η στρέβλωση κινδύνου-απόδοσης φαίνεται επομένως θετική, δεδομένων των ακόμη συμπιεσμένων αποτιμήσεων, ιδίως ενόψει της συνεχιζόμενης βελτίωσης των θεμελιωδών θέσεών τους (και της κεφαλαιακής τους ενίσχυσης), της επικείμενης εκποίησης των κρατικών συμμετοχών και της πιθανής επιστροφής της Ελλάδας σε καθεστώς επενδυτικής βαθμίδας το 2023. Ως εκ τούτου, επαναλαμβάνουμε τις αξιολογήσεις «αγορά» για όλες τις τράπεζες που καλύπτουμε, με την επιφύλαξη ότι βραχυπρόθεσμα είναι πιθανό να παραμείνουν επιρρεπείς στις διακυμάνσεις του επενδυτικού κλίματος, ιδίως ενόψει του βασικού γεγονότος κινδύνου για την Ελλάδα το 2023, δηλαδή των εκλογών το β' τρίμηνο του '23. Σε αυτόν τον χώρο, μετατοπίζουμε την προτίμησή μας στην Alpha, λαμβάνοντας υπόψη την ισορροπία μεταξύ θεμελιωδών μεγεθών και αποτίμησης, ιδίως καθώς είναι η μόνη ελληνική τράπεζα που εξακολουθεί να διαπραγματεύεται κάτω από τα προπολεμικά της επίπεδα, έχοντας υποαποδώσει σημαντικά έναντι των ανταγωνιστών της».

Οι εκτιμήσεις της Eurobank Equities