Σε αναβάθμιση των τιμών – στόχων για Alpha Bank, Εθνική Τράπεζα και Τράπεζα Πειραιώς προχωρά σε έκθεσή της η Eurobank Equities, διατηρώντας τη σύσταση «αγορά» («buy»), αλλά και την Εθνική Τράπεζα ως τη βασική της επιλογή.

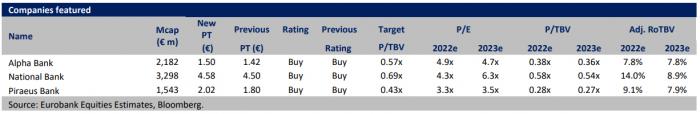

Η νέα τιμή στόχος για την Alpha Bank τοποθετείται στα 1,50 ευρώ (από 1,42 ευρώ πριν), για την Εθνική Τράπεζα στα 4,58 ευρώ (από 4,50 ευρώ πριν) και για την Τράπεζα Πειραιώς στα 2,02 ευρώ (από 1,80 ευρώ πριν), βλέποντας σημαντική άνοδο για τις τρεις μετοχές σε σύγκριση με τα τρέχοντα επίπεδα. Αξίζει να σημειωθεί ότι στη σημερινή συνεδρίαση του ΧΑ, η Alpha Bank διαμορφώνεται στα 0,9250 ευρώ, η Εθνική Τράπεζα στα 3,6290 ευρώ και η Τρ. Πειραιώς στα 1,2140 ευρώ.

Όπως σημειώνεται στην έκθεση κινούνται με ισχυρή θεμελιώδη βάση, ενώ θα ευνοηθούν από την αύξηση των επιτοκίων σε επίπεδο κερδοφορίας τόσο για φέτος όσο και για το 2023, με μοναδικό κίνδυνο να μην υλοποιηθεί η παραπάνω εκτίμηση να είναι η διολίσθηση της εγχώριας οικονομίας σε ύφεση, κάτι πάντως που δεν θεωρείται ιδιαίτερα πιθανό.

Οι αποτιμήσεις των ελληνικών τραπεζών δεν είναι ευθυγραμμισμένες με τα θεμελιώδη δεδομένα, με τις μετοχές να έχουν εμφανίσει άνοδο μόλις 3% από την αρχή του έτους –την ίδια ώρα, πάντως, που οι ευρωπαϊκές τράπεζες έχουν υποχωρήσει κατά 13%- και εξακολουθούν να διαπραγματεύονται με ένα ισχυρό discount κατά 25% έναντι των ομοειδών τραπεζών της περιφέρειας της ΕΕ.

Με το κλίμα να είναι υπερβολικά πτωτικό και τις τιμές των μετοχών των ελληνικών τραπεζών να ενσωματώνουν μέσο κόστος ιδίων κεφαλαίων άνω του 20%, θεωρείται βάσιμο το επιχείρημα ότι πολλά κακά νέα έχουν τιμολογηθεί και εκτιμάται ότι η ισορροπία κινδύνου - απόδοσης κλίνει προς τα πάνω μακροπρόθεσμα, δεδομένης της εξαιρετικά χαμηλής αποτίμησης (0,3-0,5x 2023e P/BV).

Με δεδομένα τα παραπάνω η Eurobank Equities θεωρεί ότι μπορεί να υπάρξει ράλι βραχυπρόθεσμα, δεδομένης της αβεβαιότητας γύρω από τον αντίκτυπο των υψηλότερων επιτοκίων στην οικονομική ανάπτυξη και την ποιότητα των περιουσιακών στοιχείων και του ακόμη επισφαλούς εξωτερικού περιβάλλοντος.

Τονίζεται ότι οι ελληνικές τράπεζες έχουν ορισμένους σημαντικούς αντισταθμιστικούς παράγοντες έναντι των παγκόσμιων μακροοικονομικών αντιξοοτήτων, συμπεριλαμβανομένων:

- της έναρξης ενός νέου πιστωτικού κύκλου μετά από 10 χρόνια απομόχλευσης,

- της ανθεκτικής ελληνικής οικονομίας δεδομένης της εξάρτησής της από τον τουρισμό και της ώθησης από τα κονδύλια της ΕΕ,

- της επιταχυνόμενης πορείας αύξησης των επιτοκίων που ενισχύει τα έσοδα από τόκους,

- της εξομάλυνσης της ποιότητας του ενεργητικού που έλαβε χώρα τα τελευταία 2-3 χρόνια και

- της ανόδου των τιμών των ακινήτων, οι οποίες εξακολουθούν να βρίσκονται σημαντικά κάτω από τα επίπεδα αιχμής.

Όλα τα παραπάνω σε συνδυασμό με τις συνεχιζόμενες δημοσιονομικές αντισταθμίσεις είναι πιθανό να αμβλύνουν τις επιπτώσεις από την ενεργειακή κρίση, οδηγώντας έτσι σε μια διαχειρίσιμη επιδείνωση των τάσεων των Μη Εξυπηρετούμενων Δανείων.

Εκτός από την υψηλότερη ευαισθησία τους στις αυξήσεις των επιτοκίων σε σχέση με τις αντίστοιχες τράπεζες της ΕΕ, οι ελληνικές τράπεζες έχουν επίσης πρόσθετους μοχλούς που πρέπει να ενεργοποιήσουν, συμπεριλαμβανομένων της συνεχούς μείωσης του κόστους (μέσω της ψηφιοποίησης, των VES και της μείωσης του δικτύου) και της επιτάχυνσης της παραγωγής αμοιβών.

Παράλληλα η Eurobank Equities προχωρά σε αναβάθμιση των εκτιμήσεών της για τα κέρδη των τριών τραπεζών, με δεδομένη και την πολύ καλή πορεία των μεγεθών τους στο β’ τρίμηνο του έτους.

Οι εκτιμήσεις για τα κέρδη βασίζονται ότι το επιτόκιο διευκόλυνσης καταθέσεων (DFR) της ΕΚΤ θα φθάσει στις 150 μονάδες βάσης έως το τέλος του τρέχοντος έτους και στις 200 μονάδες βάσης έως το τέλος του 2023, με την ακόλουθη αύξηση των εσόδων από τόκους να υπεραντισταθμίζει τα υψηλότερα έξοδα που σχετίζονται με το MREL και τις υψηλότερες ζημίες απομείωσης (αυξημένες κατά περίπου 20 μονάδες βάσης κατά μέσο όρο ετησίως στις 95 - 70 μονάδες βάσης στο διάστημα 2022 - 2023) λόγω των συνετών προβλέψεων για τα δάνεια Stage 1 & 2 και της υποτιθέμενης επιδείνωσης των οργανικών τάσεων των NPEs ενόψει των μακροοικονομικών αβεβαιοτήτων.

Αναμένεται πλέον η αύξηση κατά 7% των CAGR κατά την περίοδο 2022 - 24. Συνολικά, υπάρχει αύξηση των προβλέψεων για τα προσαρμοσμένα καθαρά κέρδη κατά 26% το 2022, 9% το 2023 και 29% το 2024 για τις τρεις εξεταζόμενες τράπεζες

Αναφορικά με την προτίμηση στην Εθνική Τράπεζα η ελληνική χρηματιστηριακή τονίζει ότι το πράττει λόγων της καλύτερης ρευστότητας και κεφαλαιακής θέσης, της δεύτερης καλύτερης ποιότητας ενεργητικού και της διατηρήσιμης απόδοσης ιδίων κεφαλαίων στο 10% περίπου και μετά το 2022.

Οι προβλέψεις της Eurobank Equities για Alpha Bank, ETE και Τρ. Πειραιώς