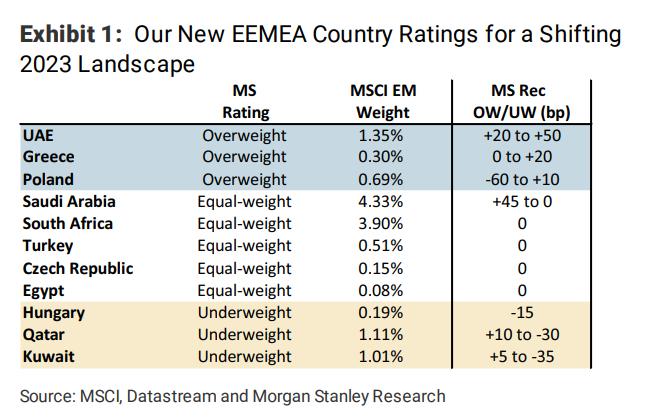

Σε αναβάθμιση των ελληνικών μετοχών σε «overweight» από «equal weight» πριν προχωρά η Morgan Stanley σε νέα έκθεσή της για την περιοχή ΕΕΜΕΑ, με τις τραπεζικές μετοχές να είναι η κορυφαία επιλογή της.

Όπως σημειώνει οι αποτιμήσεις των ελληνικών μετοχών είναι χαμηλές, και δίνουν σημαντικά περιθώρια ανόδου, γεγονός που τις μετατρέπει σε μία ιδιαίτερα προσοδοφόρα επενδυτική επιλογή.

Σύμφωνα με τον αμερικανικό χρηματοπιστωτικό όμιλο, η Ελλάδα θα κατορθώσει να αποφύγει την τεχνική ύφεση (δύο συνεχή τρίμηνα μείωσης του ΑΕΠ) σε αντίθεση με την ευρωζώνη, χάρη στην ορθά στοχευμένη δημοσιονομική πολιτική αλλά και στα κεφάλαια που θα εισρεύσουν στη χώρα από το Ταμείο Ανάκαμψης και Ανθεκτικότητας της ΕΕ.

Βάσει των τελευταίων εκτιμήσεων της ελληνικής κυβέρνησης η ανάπτυξη θα φθάσει στο 1,1% το 2023 και στο 1,9% το 2024, ενώ το σχέδιο «Ελλάδα 2.0» έχει συνολικό ύψος 30,5 δισ. ευρώ, περίπου 16,7% του ΑΕΠ του 2021, και περιλαμβάνει έως και 106 επενδυτικά έργα σε υποδομές, ενεργειακή απόδοση, ηλεκτρική ενέργεια και ψηφιοποίηση των ΜΜΕ, μεταξύ άλλων, και 67 μεταρρυθμίσεις που αντιμετωπίζουν πολλές από τις διαρθρωτικές οικονομικές προκλήσεις της χώρας, όπως αυτές προσδιορίζονται από τις συστάσεις της Ευρωπαϊκής Επιτροπής. Το σχέδιο θα μπορούσε να αυξήσει το ΑΕΠ έως και 6,9% έως το 2026, με βάση τις εκτιμήσεις της Τράπεζας της Ελλάδος.

Βασική επιλογή οι τράπεζες

Όσον αφορά τις μετοχές, οι αναλυτές της Morgan Stanley τονίζουν ότι προτιμούν τις τράπεζες, δεδομένων των σχετικά ισχυρών μακροοικονομικών μεγεθών σε συνδυασμό με την υψηλή ευαισθησία τους στις αυξήσεις των επιτοκίων της ΕΚΤ και τους μειωμένους κινδύνους ποιότητας ενεργητικού μετά την εξυγίανση των ισολογισμών μετά τον τελευταίο πτωτικό κύκλο.

Σε πρόσφατη έκθεσή της η Morgan Stanley έχει τονίσει ότι το καθαρό επιτοκιακό περιθώριο (ΝΙΜ) μόλις ξεκίνησε και πρόκειται να ενισχυθεί, λόγω των αυξήσεων των επιτοκίων της ΕΚΤ (εκτίμηση της MS ότι το βασικό επιτόκιο θα φθάσει στο 2,5% το 2023), με το όφελος να ξεπερνά τις υψηλότερες προβλέψεις λόγω των ασθενέστερων κινδύνων για την ποιότητα του ενεργητικού. Η Ελλάδα προσφέρει την καλύτερη εικόνα ανταμοιβής κινδύνου στην κάλυψή της σε: +29% περιθώριο ανόδου σε σχέση με το βασικό σενάριο, +61% σε σχέση με το bull case και -53% σε σχέση με το bear case.

Η θετική δυναμική των κερδών, ιδίως για τις τράπεζες, θα πρέπει να στηρίξει την υπεραπόδοση. Η απόδοση των ελληνικών μετοχών από έτος σε έτος ήταν καλύτερη από τις άλλες αναπτυγμένες και αναδυόμενες ευρωπαϊκές ομοειδείς μετοχές, υποστηριζόμενη από πολύ ισχυρές θετικές αναθεωρήσεις κερδών για το 2022, ενώ αναμένονται ανάλογες κινήσεις και για την κερδοφορία του 2023.

Για παράδειγμα, για τις τράπεζες, οι οποίες αποτελούν το 41% του δείκτη MSCI, η αρμόδια αναλύτρια της Morgan Stanley εκτιμά ότι τα κέρδη θα αυξηθούν κατά 11% υψηλότερα από τον μέσο όρο των εκτιμήσεων της αγοράς,, λόγω της επέκτασης του NIM, όταν ενσωματώνει περαιτέρω αυξήσεις της ΕΚΤ το 2023.

Παρά τη σχετική μακροοικονομική ανθεκτικότητα της Ελλάδας έναντι της Ευρώπης, η εγχώρια αγορά διαπραγματεύεται κοντά σε υψηλά discounts που φθάνουν στο 38% σε όρους Ρ/Ε και 34% σε όρους μερισματικής απόδοση.

Οι κίνδυνοι για την αναβάθμιση

Τέσσερις βασικούς λόγους για «διάψευση» της αναβάθμισης της Ελλάδας βλέπει ο αμερικανικός όμιλος. Πρόκειται από τους ακόλουθους:

- Πολιτική αβεβαιότητα: Η Ελλάδα αναμένεται να οδηγηθεί στις κάλπες το καλοκαίρι του 2023, αλλά δεν μπορεί να αποκλειστεί πρόωρη προσφυγή στις κάλπες. Με βάση τις πρόσφατες δημοσκοπήσεις, η Νέα Δημοκρατία εξακολουθεί να είναι το πιο δημοφιλές κόμμα, πράγμα που σημαίνει ότι οι εκλογές είναι απίθανο να οδηγήσουν σε ουσιαστική αλλαγή στην κατεύθυνση της πολιτικής. Επιπλέον, ο πρωθυπουργός Κ. Μητσοτάκης έχει απορρίψει μέχρι στιγμής το ενδεχόμενο παραίτησής του και η βασική υπόθεση των οικονομολόγων της MS είναι η συνέχιση της σημερινής κυβέρνησης μέχρι το τέλος της θητείας της.

- Τουρισμός και αντίκτυπος στην αύξηση του ΑΕΠ: Ένας από τους σημαντικότερους κινδύνους για την πιο εποικοδομητική άποψη των οικονομολόγων προέρχεται από τη μεγάλη εξάρτηση της Ελλάδας από τον τουρισμό - περίπου 15% του ΑΕΠ της. Ο υψηλότερος πληθωρισμός σε παγκόσμιο επίπεδο (ΗΠΑ & Ευρώπη, πιο συγκεκριμένα) θα οδηγήσει πιθανότατα σε μείωση των διακριτικών δαπανών των καταναλωτών, γεγονός που τελικά θα επηρεάσει αρνητικά τις τουριστικές ροές και συνεπώς το ΑΕΠ της Ελλάδας.

- Η απορρόφηση των κονδυλίων της ΕΕ είναι ασθενέστερη του αναμενόμενου, οδηγώντας σε χαμηλότερη αύξηση του ΑΕΠ.

- Κίνδυνοι βαθύτερης ύφεσης στη ζώνη του ευρώ. Περισσότερες διαταραχές στον ενεργειακό εφοδιασμό θα μείωναν περαιτέρω τη δραστηριότητα και το ΑΕΠ της ζώνης του ευρώ θα μειωνόταν κατά 1,0%Υ το 2023 σύμφωνα με το bear case των οικονομολόγων μας. Ωστόσο, σε σχετική βάση, θεωρούμε ότι η Ελλάδα θα μπορούσε ακόμη να υπεραποδώσει έναντι των ομολόγων της Κεντρικής και Ανατολικής Ευρώπης, δεδομένης της μικρότερης εξάρτησής τους από το φυσικό αέριο.