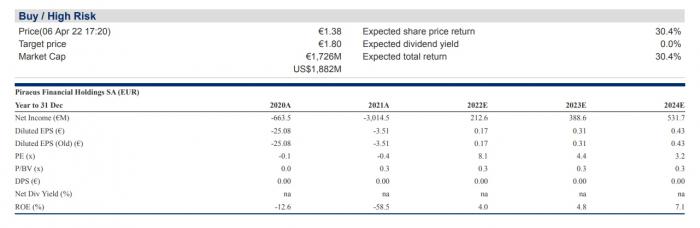

Ως φιλόδοξο αλλά παράλληλα και επιτεύξιμο χαρακτηρίζεται το business plan της Τράπεζας Πειραιώς από τη Citi, η οποία διατηρεί τόσο τη σύσταση «αγορά/υψηλού ρίσκου» («buy/high risk») όσο και την τιμή – στόχο των 1,80 ευρώ.

Υπενθυμίζεται ότι η Citi είχε προχωρήσει την προηγούμενη εβδομάδα σε αναβάθμιση της τιμής – στόχου της τράπεζας στα 1,80, ενώ βάσει των τριών σεναρίων που είχε εξετάσει η μετοχή μπορεί να κινηθεί σε εύρος από 1,45 έως και 2,15 ευρώ.

Εξετάζοντας το business plan, η αμερικανική τράπεζα σημειώνει ότι η Πειραιώς στοχεύει στη σταδιακή βελτίωση της επαναλαμβανόμενης κερδοφορίας με απώτερο στόχο η απόδοση ιδίων κεφαλαίων (ROTE) να φθάσει στο 12% έως το 2025.

Παρά το ότι, όπως σημειώνει η Citi, η αγορά μπορεί να απογοητεύθηκε από τους μειωμένους στόχους για τα καθαρά έσοδα από τόκους (ΝΙΙ), αυτοί έχουν στηριχθεί σε συντηρητικές παραδοχές από την Πειραιώς. Αν και οι στόχοι για μείωση του λειτουργικού κόστους, στο τρέχον αβέβαιο περιβάλλον, μοιάζουν φιλόδοξοι μπορούν να επιτευχθούν καθώς τα επιμέρους στοιχεία που το καθορίζουν είναι ελεγχόμενα.

Οι στόχοι της απόδοσης ιδίων κεφαλαίων

Σημειώνεται ότι ο στόχος 12% για το RoTE είναι πολύ υψηλότερος από ό,τι υποδηλώνει η τρέχουσα τιμή της μετοχής (P/TBV' για το 2022 στο 0,34x) και υψηλότερος από τις εκτιμήσεις της Citi (περίπου στο 10%) αλλά και του μέσου όρου των αναλυτών (περίπου στο 9%).

Η ελληνική τράπεζα έχει ανακοινώσει ότι το ROTE για το 2022 θα διαμορφωθεί στο 6%, εκ νέου υψηλότερα από το περίπου 4% που αναμένει η Citi, το 2024 θα φθάσει κοντά στο 10% και το 2025 θα διαμορφωθεί στο 12%.

Τα έσοδα από τόκους και μείωση κόστους

Η Πειραιώς δίνει τώρα κατευθυντήριες γραμμές για NII ύψους 1,1 δισ. ευρώ το 2024 (έναντι προηγούμενων κατευθυντήριων γραμμών: 1,3 δισ. ευρώ και συναίνεσης: 1,24 δισ. ευρώ) και 1,2 δισ. ευρώ το 2025 (έναντι εκτίμησης της Citi για 1,36 δισ. ευρώ). Η χειρότερη από την αναμενόμενη πρόβλεψη για τα NII οφείλεται εν μέρει στη συντηρητική παραδοχή υψηλότερων αποπληρωμών δανείων δεδομένης της υψηλότερης ρευστότητας.

Πάντως, τονίζεται ότι στο μέλλον είναι λογικό να υποθέσουμε ότι οι αποπληρωμές μπορεί να μην είναι τόσο υψηλές όσο το 2021, και συνεπώς η υπόθεση της διοίκησης φαίνεται συντηρητική. Περαιτέρω, η διοίκηση εστιάζει στην προσαρμοσμένη ως προς τον κίνδυνο απόδοση του κεφαλαίου κατά τη λήψη αποφάσεων για την εκταμίευση δανείων και όχι μόνο στην ονομαστική πιστωτική επέκταση. Ο στόχος για τη μείωση του κόστους είναι αρκετά φιλόδοξος, καθώς φθάνει στα 0,7 δισ. για το 2024 και το 2025, με τη Citi να τον τοποθετεί στα 0,8 δισ. για το 2025.

Η αύξηση των προμηθειών οφείλεται στην οργανική ανάπτυξη και σε επιλεγμένες στρατηγικές πρωτοβουλίες, στη διαχείριση περιουσιακών στοιχείων και στη διαχείριση επενδυτικών ακινήτων. Ο φιλόδοξος στόχος για το κόστος οφείλεται στην προγραμματισμένη μείωση του προσωπικού από 8,9 χιλ. το 2021 σε 6,1 χιλ. το 2025, και αντισταθμίζεται εν μέρει από τις υψηλότερες αποζημιώσεις ανά εργαζόμενο (κόστος αναδιάρθρωσης 250 εκατ. ευρώ, κυρίως εμπροσθοβαρές για το 2022 - 23 και 80 εκατ. ευρώ μείωση του κανονικού κόστους προσωπικού για το 2021-25). Περαιτέρω, η διοίκηση σχεδιάζει βαθιές περικοπές στο κόστος γενικών και διοικητικών εξόδων (μείωση κατά 120 εκατ. την περίοδο 2021 - 25), υποβοηθούμενη από τον εξορθολογισμό του αποτυπώματος και την ψηφιοποίηση.

Σημαντική μείωση των ΝΡΕ

Η διοίκηση αναμένει ότι ο δείκτης NPE θα μειωθεί σε μονοψήφιο ποσοστό το 2022 (περίπου στο 9% έναντι 13% το 2021) και στο 3% έως το 2025. Αυτό αναμένεται να οδηγήσει σε ομαλοποίηση του κόστους κινδύνου από περίπου 70 μονάδες βάσης το 2021 σε περίπου 40 μονάδες βάσης το 2025, με αύξηση το 2022 κατά περίπου 100 μονάδες βάσης ώστε να ενσωματωθεί η επίδραση της τρέχουσας μακροοικονομικής αβεβαιότητας. Σε απόλυτους όρους, οι προβλέψεις για επισφάλειες αναμένεται να διαμορφωθούν σε 0,3 δισ. ευρώ και 0,2 δισ. ευρώ το 2024 και 2025 αντίστοιχα (έναντι προηγούμενης μεσοπρόθεσμης καθοδήγησης 0,3 δισ. ευρώ, ταυτόσημη με την εκτίμηση της Citi).

Ο βασικός κίνδυνος που θα μπορούσε να παρεμποδίσει την επίτευξη του στόχου του δείκτη NPE είναι η αβεβαιότητα σχετικά με τις εισροές νέων NPE, καθώς οι εκροές και οι πωλήσεις βρίσκονται σε μεγάλο βαθμό υπό τον έλεγχο της διαχείρισης. Η διοίκηση υποθέτει ακαθάριστες εισροές NPE ύψους 500 - 600 εκατ. ευρώ το 2022, χωρίς να λαμβάνεται υπόψη ο αντίκτυπος του τρέχοντος γεωπολιτικού περιβάλλοντος.

Σύμφωνα με την ανάλυση της διοίκησης βάσει συγκεκριμένου μοντέλου, εάν το μηνιαίο εισόδημα των δανειοληπτών λιανικής μειωθεί κατά 300 ευρώ κατά μέσο όρο (περίπου 20%), αυτό θα οδηγούσε σε εισροές NPE ύψους 100 - 150 εκατ. ευρώ το 2022 και 20 - 25 εκατ. ευρώ επιπλέον κόστος κινδύνου το 2022.

Επιστροφή στη διανομή μερίσματος

Ο δείκτης κεφαλαιακής επάρκειας FL CET1R πρόκειται να αυξηθεί από περίπου 9% το 2021 σε περίπου 13% έως το 2025, σύμφωνα με το business plan, με τη Citi να εκτιμά ότι στα τέλη του 2025 θα βρεθεί κοντά στο 17%. Επιπλέον, η διοίκηση ελπίζει να ξεκινήσει την καταβολή μερίσματος από τα κέρδη του 2023, το οποίο θα μπορούσε να είναι περίπου στο 20% και στο 35% για το 2024. Προκειμένου, όμως, αυτό να πραγματοποιηθεί θα πρέπει να έχουν επιτευχθεί όλοι οι προηγούμενοι στόχοι.

Οι εκτιμήσεις της Citi για την Τρ. Πειραιώς