Σε αναβάθμιση των τιμών – στόχων για Alpha Bank, Eurobank και Πειραιώς προχωρά η NBG Sec., σε έκθεσή της διατηρώντας αμετάβλητη τη σύσταση «outperform» και βλέποντας περιθώρια ανόδου έως και 54% σε σύγκριση με τα τρέχοντα επίπεδα διαπραγμάτευσης.

Πιο αναλυτικά:

- Για την Alpha Bank η νέα τιμή – στόχος είναι στα 2,50 ευρώ (από 2 ευρώ πριν), δηλαδή με περιθώρια ανόδου 54%.

- Για τη Eurobank η νέα τιμή – στόχος είναι στα 2,85 ευρώ (από 2,10 ευρώ πριν), με περιθώρια ανόδου 32% και

- Για την Πειραιώς η νέα τιμή – στόχος είναι στα 5,30 ευρώ (από 3,83 ευρώ πριν), με περιθώριο ανόδου 42%, η οποία αποτελεί και την κορυφαία επιλογή (top pick).

Σύμφωνα με τους αναλυτές της NBG Sec., η θετική διάθεση έναντι του κλάδου στηρίζεται στα φιλόδοξα business plans που παρουσιάστηκαν, ενώ εκτιμούν ότι θα υπάρξει υγιείς κερδοφορία για το διάστημα 2024 – 2026, παρά τις μειώσεις επιτοκίων από την ΕΚΤ, ενώ τα μερίσματα θα αυξηθούν, με σταδιακό τρόπο, τα επόμενα έτη.

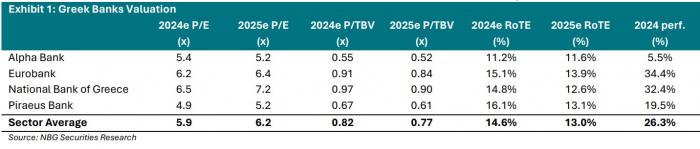

Στην έκθεση τονίζεται οι ελληνικές τράπεζες ξεκίνησαν τη χρονιά με το δεξί, με μέση ετήσια απόδοση 26%, ξεπερνώντας τις αντίστοιχες ευρωπαϊκές τράπεζες. Είναι επίσης καλά τοποθετημένες για να αντέξουν τις μειώσεις των επιτοκίων.

Οι υψηλότερες τιμές - στόχοι αντικατοπτρίζουν κυρίως την αναβάθμιση των εκτιμήσεων, λαμβάνοντας υπόψη τα τελευταία επιχειρηματικά σχέδια των τραπεζών και τη μείωση κατά 75 μ.β. του (βασισμένου στον Damodaran) ERP. Η Τράπεζα Πειραιώς συνεχίζει να αποτελεί την κορυφαία επιλογή κυρίως για λόγους αποτίμησης, καθώς εκτιμάται ότι παραμένει αδικαιολόγητα υποτιμημένη έναντι των άλλων ελληνικών τραπεζών, δεδομένου ότι τα μεγέθη τους συγκλίνουν γρήγορα στα ευρωπαϊκά επίπεδα.

Οι ελληνικές τράπεζες σημείωσαν ισχυρές επιδόσεις το 2023, με άνοδο 68% κατά μέσο όρο, αντανακλώντας τη βελτιωμένη κερδοφορία, τη σταθερή ρευστότητα και τα επίπεδα κεφαλαίου, καθώς και τις ευνοϊκές προοπτικές κερδών μετά το 2022. Φαίνεται ότι έχουν επιστρέψει στις οθόνες των επενδυτών, υπεραποδίδοντας το 2023 κατά 48% σε σχέση με τις αντίστοιχες ευρωπαϊκές τράπεζες (STOXX600 Banks).

Μέχρι στιγμής, το 2024, έχουν υπεραποδώσει έναντι των ευρωπαϊκών, με άνοδο 26% από την αρχή του έτους - με τις ευρωπαϊκές να σημειώνουν άνοδο 20%. Συνεχίζουν να διαπραγματεύονται με discount σε σχέση με τις ευρωπαϊκές τράπεζες, το οποίο δεν δικαιολογείται πλήρως από τους ειδικούς κινδύνους της χώρας και του κλάδου, καθώς διαπραγματεύονται με μέσο όρο 0,82x 2024e P/TBV έναντι 0,99x για τις ευρωτράπεζες, γεγονός που συνεπάγεται έκπτωση 17%. Εκτιμάται ότι το σχετικό discount θα μπορούσε να μειωθεί καθώς τα επιχειρηματικά σχέδια των ελληνικών τραπεζών υλοποιούνται με επιτυχία, οδηγώντας σε βελτίωση της κερδοφορίας και της διανομής μερισμάτων.