Διαφορετικό και πιο θετικό είναι πλέον το «αφήγημα» για την εγχώρια αγορά, όπως αναφέρει σε έκθεσή της η Pantelakis Securities, καθώς το ΧΑ δεν αποτελεί πια μία αγορά «υψηλού beta».

Όπως αναφέρει η χρηματιστηριακή το αφήγημα πλέον περιλαμβάνει τα ακόλουθα:

- Ανθεκτική οικονομία,

- «Προστατευμένο» χρέος,

- Σταθερή πολιτική κατάσταση,

- Καλή πορεία εταιρικής κερδοφορίας και

- Ελκυστικές μετοχικές αποτιμήσεις.

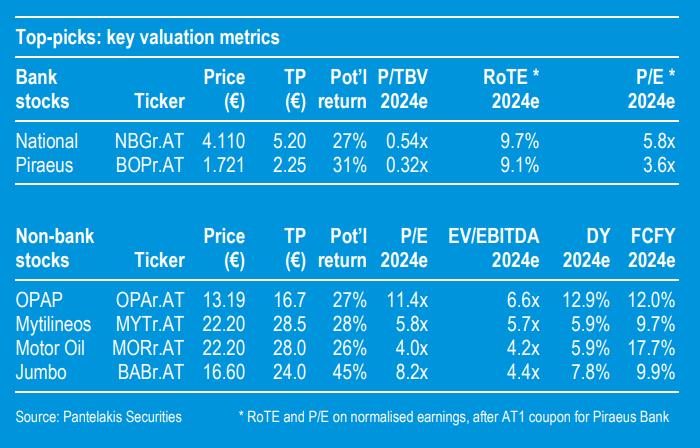

Παράλληλα οι βασικές επιλογές για το 2023 είναι οι μετοχές των Εθνικής Τράπεζας, Τράπεζας Πειραιώς, με τιμές – στόχους στα 5,20 και 2,25 ευρώ αντίστοιχα. Ενώ εκτός του τραπεζικού τομέα ξεχωρίζει τις ΟΠΑΠ (τιμή – στόχος στα 16,7 ευρώ), Mytilineos (τιμή – στόχος στα 28,5 ευρώ), Motor Oil (τιμή – στόχος στα 28 ευρώ) και Jumbo (τιμή – στόχος 24 ευρώ).

Οι αναλυτές σημειώνουν ότι οι επιλογές μετοχών κινούνται σε τρεις άξονες: πρώτον υπάρχει σημαντική υπερεπένδυση στον τραπεζικό κλάδο. Εκτός τραπεζών επιλέγει μετοχές που θεωρεί ποιοτικές αλλά υποτιμημένες (ΟΠΑΠ, Jumbo), με καλά τεκμηριωμένη χαμηλή μεταβλητότητα για το περιθώριο κέρδους/κέρδη, δηλαδή σταθερά αποδίδουν παρά τις εξωτερικές προκλήσεις. Επίσης προσθέτει μετοχές εταιρειών που συνεχίζουν να έχουν σημαντική αύξηση κερδών όπως αυτές των Mytilineos και Motor Oil.

Οι έξι βασικές επιλογές της Pantelakis Securities

Στην έκθεση σημειώνεται η ελληνική οικονομία έχει ανακάμψει σε επίπεδα υψηλότερα από αυτά που βρίσκονταν προ κορονοϊού, έχοντας αντιμετωπίσει με αρκετή αντοχή την ενεργειακή κρίση και με αιχμή του δόρατος την ανάκαμψη σε σχήμα V στον τουρισμό και τις ροές άμεσων ξένων επενδύσεων που σημείωσαν ρεκόρ.

Την ίδια ώρα η κατάκτηση της επενδυτικής βαθμίδας βρίσκεται όλο και πιο κοντά, ενώ το δημόσιο χρέος παραμένει πολύ πιο βιώσιμο από ό,τι δείχνουν οι αριθμοί, λόγω των χαμηλών (<2%) μέσων επιτοκίων, του 100% σταθερού κουπονιού, της εξαιρετικά μακράς (20ετία) διάρκειας και του μεγάλου αποθέματος ρευστότητας, που εξαλείφει τους κινδύνους αναχρηματοδότησης.

Το 2023 είναι ένα έτος εκλογών, μετά από μία σπάνια για τα δεδομένα των τελευταίων ετών πολιτική σταθερότητα για μία 4ετία, ενώ εκτιμάται ότι θα γίνουν δύο εκλογικές αναμετρήσεις στο β’ τρίμηνο. Η σημερινή κυβέρνηση είναι σταθερά υπέρ των μεταρρυθμίσεων, ενώ το κόμμα της ΝΔ προηγείται με σημαντική διαφορά έναντι των αντιπάλων τους στις δημοσκοπήσεις. Ταυτόχρονα, όλα υποδεικνύουν ότι τα βασικά κόμματα παραμένουν στο «κύριο ρεύμα», ως εκ τούτου οι πραγματικοί πολιτικοί κίνδυνοι ανήκουν στο παρελθόν.

Ταυτόχρονα η ελληνική αγορά συνεχίζει να ακολουθεί το παγκόσμιο ρεύμα όπου οι μετοχές αξίας υπεραποδίδουν έναντι των μετοχών ανάπτυξης.. Αυτό οφείλεται όχι μόνο στη σύνθεση της αγοράς (μικρή περιεκτικότητα σε τεχνολογία, μεγάλη σε τράπεζες, ενέργεια και κυκλικούς κλάδους), αλλά και στη φύση της βαθιάς αξίας: με τα κέρδη να ανακάμπτουν, διαπραγματεύεται τώρα με 8,3x PE, με τις τράπεζες στο 0,5x TBV και τις μη χρηματοπιστωτικές επιχειρήσεις στο 5,5x EV/EBITDA.

Αναφορικά με τις έξι βασικές της επιλογές η χρηματιστηριακή υπογραμμίζει ότι ξεκινώντας από τις τράπεζες, αφού ολοκλήρωσε σε μεγάλο βαθμό την αποκατάσταση του ισολογισμού, ο κλάδος φαίνεται να κινείται πάνω σε ένα κύμα θετικών αναθεωρήσεων κερδών (κυρίως λόγω της αύξησης των εσόδων από τόκους (ΝΙΙ) που οφείλεται στα επιτόκια/όγκους), ανεβάζοντας την απόδοση ιδίων κεφαλαίων (RoTE) πιο κοντά στο 10%.

Εκτιμάται ότι η πρόοδος αυτή δεν έχει ακόμη αποτυπωθεί πλήρως στις τιμές των μετοχών. Όσον αφορά την ιεράρχηση μεταξύ των τεσσάρων συστημικών τραπεζών, θεωρείται ότι η Πειραιώς ξεχωρίζει σαφώς με το καλύτερο προφίλ κινδύνου/απόδοσης. Παρά τον διπλασιασμό της στο β’ εξάμηνο του 2022 (μετά από μια τεράστια αναβάθμιση των κατευθυντήριων οδηγιών για το RoTE και μια αποφασιστική στροφή στην κεφαλαιακή θέση), η μετοχή εξακολουθεί να διαθέτει μια πολύ ελκυστική αποτίμηση που προσφέρει σημαντική περαιτέρω άνοδο, ενώ οι κίνδυνοι ουράς έχουν πλέον μειωθεί δραματικά.

Την ίδια ώρα η Εθνική Τράπεζα απολαμβάνει ένα μικρό προβάδισμα σε σύγκριση με τους ομολόγους της, προσφέροντας λίγο καλύτερη προστασία από την πτώση. Η μεγαλύτερη πλεονάζουσα ρευστότητα στον τομέα (χωρίς τα TLTRO), ο χαμηλότερος δείκτης δανείων/καταθέσεων και, το πιο κρίσιμο, το υψηλότερο μερίδιο των βασικών καταθέσεων θα μπορούσαν να θωρακίσουν την κερδοφορία εάν το κόστος χρηματοδότησης αυξηθεί περισσότερο από ό,τι υποτίθεται.

Όσον αφορά τον ΟΠΑΠ, η μετοχή αντιπροσωπεύει το απόλυτο value play (με απόδοση 12% div/FCF): μια ποιοτική, υψηλής απόδοσης μετοχή με χαμηλή μεταβλητότητα περιθωρίου (λόγω μεταβλητής/ελεγχόμενης βάσης κόστους), είναι η καταλληλότερη για τις τρέχουσες αβεβαιότητες της αγοράς. Μετά την ταχεία επανεκκίνηση του franchise λιανικής μετά το lockdown, ο ΟΠΑΠ προσφέρει κέρδη, ελεύθερες ταμειακές ροές και αμοιβές μετόχων πολύ υψηλότερες από τα επίπεδα πριν από την πανδημία. Πιο συγκεκριμένα, η αγορά φαίνεται να παραβλέπει μια βασική διαρθρωτική αλλαγή στο επιχειρηματικό της μοντέλο, με μια σημαντική και (δυναμικά αυξανόμενη) βάση κερδών από απελευθερωμένες δραστηριότητες (π.χ. διαδικτυακά τυχερά παιχνίδια) αντί για μια επιχείρηση που βασιζόταν μέχρι τώρα σε παραχωρήσεις με ανώμαλες πληρωμές αδειών και δυνητικούς κινδύνους ανανέωσης. Μια τέτοια διαρθρωτική αλλαγή αξίζει, κατά την άποψή μας, μια υψηλότερη αξιολόγηση της αγοράς.

Περνώντας στη Mytioneos, τονίζεται ότι οι επενδυτές που είναι διατεθειμένοι να ανεχθούν την εγγενή δυσκολία παρακολούθησης των πολλών «μερών» του ομίλου επωφελούνται από τη διαφοροποίηση. Οι διακριτές επιχειρηματικές μονάδες της εταιρείας της επέτρεψαν να αντιμετωπίσει τόσο την πανδημία όσο και την ενεργειακή κρίση. Η μετοχή έχει απολαύσει μια ισχυρή πορεία τα τελευταία δύο χρόνια, αλλά εκτιμάται ότι το ράλι έχει ακόμη περισσότερο δρόμο μπροστά του: το πρώτο σκέλος στηρίχθηκε στην παγκόσμια ανάκαμψη των κυκλικών προϊόντων και στην άνοδο των τιμών των εμπορευμάτων, αλλά το δεύτερο σκέλος θα υποστηριχθεί από τους επενδυτές που προεξοφλούν την ουσιαστική αύξηση των λειτουργικών κερδών.

Η Motor Oil είναι επίσης μία από τις κορυφαίες επιλογές λόγω του ευνοϊκού περιβάλλοντος του κλάδου. Τα περιθώρια διύλισης υποχώρησαν από το 3ο τρίμηνο του 22 και μετά, αλλά παραμένουν σε υψηλά επίπεδα, χάρη στις επίμονα πολύ μεγάλες ρωγμές των μεσαίων αποσταγμάτων (ντίζελ). Και η συμβολή της ακόμα σταθερής παγκόσμιας ζήτησης (αν και, κυρίως για τα μεσαία αποστάγματα), της λιγότερης δυναμικότητας διύλισης, καθώς και της προοπτικής μείωσης της προσφοράς προϊόντων λόγω των κυρώσεων στη Ρωσία, όλα μοιάζουν προορισμένα να διατηρήσουν τα περιθώρια διύλισης αναφοράς σε υψηλά επίπεδα και το 2023.

Αψηφώντας το διπλό πρόβλημα της αύξησης των ναύλων και του κόστους εισροών, η Jumbo είναι έτοιμη να επιτύχει υψηλά καθαρά κέρδη ύψους 236 εκατ. ευρώ για το οικονομικό έτος 22, χάρη στη ισχυρή αύξηση των πωλήσεων και το σταθερό μεικτό περιθώριο κέρδους. Αντιμετωπίζοντας την αύξηση του κόστους μεταφοράς κατά 70% σε ετήσια βάση, η Jumbo προχώρησε σε πιο τολμηρές αναπροσαρμογές των τιμών. Αυτό, σε συνδυασμό με την αυξημένη χρήση των εμπορευματοκιβωτίων, οδήγησε σε μια εντυπωσιακή αύξηση του μικτού περιθωρίου κέρδους κατά 4 ποσοστιαίες μονάδες σε ετήσια βάση στο 57% το πρώτο εξάμηνο, 2,9 ποσοστιαίες μονάδες πάνω από τα επίπεδα του 2019.