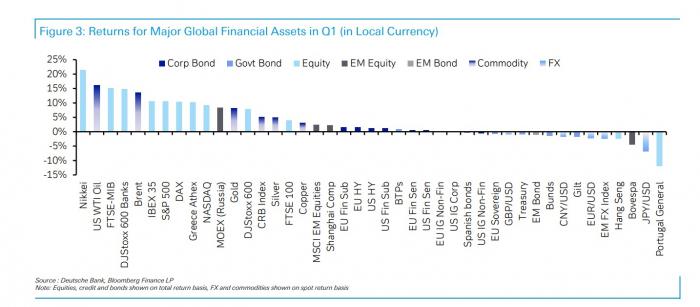

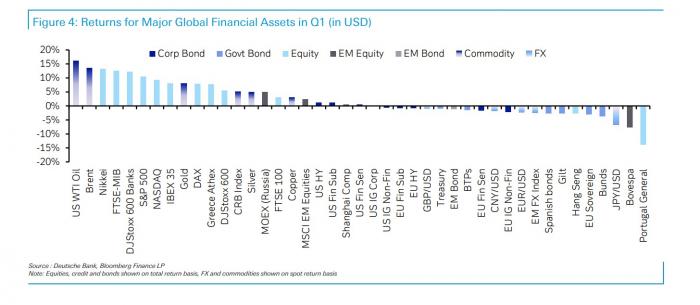

«Έχασε» τη θέση του μεταξύ των κορυφαίων αγορών από πλευράς απόδοσης για τον Μάρτιο το Χρηματιστήριο Αθηνών, αλλά παραμένει μεταξύ των 10 κορυφαίων εξ αυτών για το α’ τρίμηνο, βάσει των στοιχείων που συγκέντρωσε η Deutsche Bank.

Σε όρους ευρώ το ΧΑ ήταν η ένατη καλύτερη αγορά για το διάστημα Ιανουαρίου – Μαρτίου 2024, με τον Γενικό Δείκτη να έχει κέρδη σχεδόν 10%. Στην κορυφή και σε όρους τοπικού νομίσματος, στην περίπτωση αυτή του γεν, βρέθηκε ο ιαπωνικός δείκτη Nikkei, ο οποίος έχει καταρρίψει σειρά ιστορικών υψηλών. Σε όρους δολαρίου, πάντως, το ΧΑ διολισθαίνει στην 11η θέση της παγκόσμιας κατάταξης.

Η διεθνής εικόνα

Στο α’ τρίμηνο καταγράφηκε άλλη μια ισχυρή επίδοση για τα περιουσιακά στοιχεία υψηλού ρίσκου, με αρκετούς δείκτες μετοχών να φτάνουν σε ιστορικά υψηλά. Αυτό οφείλεται στις αυξανόμενες ελπίδες για μια ήπια οικονομική προσγείωση, μαζί με τη συνεχιζόμενη αισιοδοξία γύρω από την Τεχνητή Νοημοσύνη.

Πράγματι, ο S&P 500 σημείωσε άνοδο άνω του +10% το α' τρίμηνο, σηματοδοτώντας την πρώτη φορά εδώ και πάνω από μια δεκαετία που καταγράφει διψήφια τριμηνιαία κέρδη. Εν τω μεταξύ, στην Ιαπωνία, ο Nikkei σημείωσε την ισχυρότερη επίδοσή του από το β' τρίμηνο του 2009 και ξεπέρασε το προηγούμενο υψηλό ρεκόρ του 1989. Τα ομόλογα σημείωσαν ασθενέστερες επιδόσεις, καθώς ο πιο επίμονος πληθωρισμός και η ισχύς της οικονομίας οδήγησαν τους επενδυτές να εκτιμήσουν λιγότερες μειώσεις επιτοκίων.

Για τις αγορές, η πιο σημαντική ιστορία του α΄ τριμήνου ήταν το ότι τα οικονομικά στοιχεία συνέχισαν να εκπλήσσουν θετικά, γεγονός που αύξησε τις ελπίδες ότι μια ήπια οικονομική προσγείωση ήταν ακόμη στον ορίζοντα. Για παράδειγμα, τα τελευταία στοιχεία έδειξαν ότι η αμερικανική οικονομία αναπτύχθηκε με ετήσιο ρυθμό +3,4% το 4ο τρίμηνο, τα μισθολόγια των ΗΠΑ αυξήθηκαν κατά 229.000 τον Ιανουάριο και στη συνέχεια κατά 275.000 τον Φεβρουάριο.

Εν τω μεταξύ, στην ευρωζώνη, η ανάπτυξη το 4ο τρίμηνο παρέμεινε αμετάβλητη, σε αντίθεση με τις αρχικές προσδοκίες για μείωση -0,1%. Και οι δείκτες PMI συνέχισαν να αυξάνονται στην ευρωζώνη, με τον σύνθετο δείκτη PMI flash για τον Μάρτιο να ανέρχεται σε υψηλό 9 μηνών, στο 49,9. Αυτό το σκηνικό θετικών εκπλήξεων στα στοιχεία έδωσε σημαντική ώθηση στα περιουσιακά στοιχεία ρίσκου. Για τις μετοχές, αυτό σήμαινε ότι τόσο ο S&P 500 (+10,6%) όσο και ο STOXX 600 (+7,8%) έκλεισαν το τρίμηνο σε υψηλά επίπεδα ρεκόρ, με συνεχή κέρδη καθ' όλη τη διάρκεια του Ιανουαρίου, του Φεβρουαρίου και του Μαρτίου.

Αυτή η ισχυρή απόδοση των μετοχών οφείλεται στην αισιοδοξία γύρω από την τεχνητή νοημοσύνη, ιδίως μετά την ανακοίνωση της έκθεσης κερδών της Nvidia (+82,5%). Αυτό σήμαινε ότι η Nvidia είχε την κορυφαία απόδοση σε ολόκληρο τον S&P 500 κατά το α' τρίμηνο, ενώ η ομάδα Magnificent 7 σημείωσε επίσης άνοδο +17,1%. Παρ' όλα αυτά, οι επιδόσεις των μετοχών το 1ο τρίμηνο εξακολουθούσαν να καθοδηγούνται από μια σχετικά στενή ομάδα μετοχών, καθώς ο S&P 500 σημείωσε άνοδο +10,6%, ο ισοζυγισμένος S&P 500 σημείωσε μικρότερη άνοδο +7,9% και ο Russell 2000 με μικρή κεφαλαιοποίηση σημείωσε άνοδο μόνο +5,2%.

Οι κερδισμένοι και οι χαμένοι

Στα assets με την καλύτερη πορεία περιλαμβάνονται:

- Μετοχές: Ήταν ένα ακόμη ισχυρό τρίμηνο για τις μετοχές, με τον S&P 500 (+10,6%), τον STOXX 600 (+7,8%) και τον Nikkei (+21,4%) να σημειώνουν ισχυρή άνοδο. Παρόλο που οι αναδυόμενες αγορές σημείωσαν ασθενέστερες επιδόσεις, η πορεία τους ήταν ως επί το πλείστον θετική, με τον δείκτη MSCI EM να σημειώνει άνοδο +2,4%.

- Δολάριο: Με τη Fed να μην μειώνει τα επιτόκια το α' τρίμηνο, σε αντίθεση με τις εκτιμήσεις της αγοράς στην αρχή του τριμήνου, αυτό βοήθησε στη στήριξη του δολαρίου. Ενισχύθηκε έναντι κάθε άλλου νομίσματος της G10 και ο δείκτης δολαρίου σημείωσε άνοδο +3,1% το α' τρίμηνο.

- Κρυπτονομίσματα: Ήταν ένα ισχυρό τρίμηνο για τα κρυπτονομίσματα και το Bitcoin σημείωσε άνοδο +66,7%.

- Πετρέλαιο: Με την παγκόσμια οικονομία να αποδίδει καλύτερα από ό,τι αναμενόταν, οι τιμές του πετρελαίου αυξήθηκαν, με το αργό τύπου Brent στο +13,6% και το αμερικανικό αργό στο +16,1.

- Πολύτιμα μέταλλα: Με τον πληθωρισμό να εκπλήσσει ανοδικά, αλλά τη Fed να εξακολουθεί να σηματοδοτεί μειώσεις επιτοκίων φέτος, τα πολύτιμα μέταλλα είχαν ένα ισχυρό τρίμηνο. Αυτό σήμαινε ότι ο χρυσός σημείωσε άνοδο +8,1% και το ασήμι +4,9%. Επιπλέον, ο χρυσός αυξήθηκε κατά +9,1% μόνο τον Μάρτιο, σηματοδοτώντας την ισχυρότερη μηνιαία επίδοσή του από τον Ιούλιο του 2020.

Στους χαμένους βρίσκονται:

- Κρατικά ομόλογα: Με περισσότερες ενδείξεις για την επιμονή του πληθωρισμού και τις κεντρικές τράπεζες να μεταθέτουν το χρονοδιάγραμμα των μειώσεων των επιτοκίων είχαν ένα δύσκολο τρίμηνο.

- Αγροτικά προϊόντα: Ενώ αρκετές τιμές εμπορευμάτων κινούνταν ανοδικά το α' τρίμηνο, τα αγροτικά αγαθά σημείωσαν γενικά πτώση, συμπεριλαμβανομένου του σιταριού (-10,8%), του καλαμποκιού (-6,2%) και της σόγιας (-7,9%).

- Γεν: Παρόλο που η Τράπεζα της Ιαπωνίας τερμάτισε την πολιτική αρνητικών επιτοκίων, το ιαπωνικό γεν εξακολουθούσε να εξασθενεί κατά -6,8% έναντι του δολαρίου το α΄ τρίμηνο.