Επίσημα ξεκινά η διαδικασία για την ΑΜΚ της Intralot μετά την έγκριση του Ενημερωτικού Δελτίου της εισηγμένης, καθώς στις 10 Οκτωβρίου θα γίνει η αποκοπή δικαιώματος προτίμησης για την αύξηση, ενώ μεταξύ 13 και 26 Οκτωβρίου θα είναι η η περίοδος άσκησης του δικαιώματος.

Υπενθυμίζεται ότι η εταιρεία προχωρά σε δημόσια προσφορά 232.758.621 νέων μετοχών ονομαστικής αξίας €0,30 η κάθε μία οι οποίες θα εκδοθούν από την Εταιρία στο πλαίσιο της αύξησης του μετοχικού της κεφαλαίου με καταβολή μετρητών και με δικαίωμα προτίμησης των υφιστάμενων μετόχων, με αναλογία 0,626812359123923 Νέες Μετοχές για κάθε μία παλαιά μετοχή της Εταιρίας και με τιμή διάθεσης €0,58 για κάθε μία Νέα Μετοχή.

Η ανακοίνωση της εταιρείας

Η «ΙΝΤΡΑΛΟΤ ΑΝΩΝΥΜΗ ΕΤΑΙΡΕΙΑ - ΟΛΟΚΛΗΡΩΜΕΝΑ ΠΛΗΡΟΦΟΡΙΑΚΑ ΣΥΣΤΗΜΑΤΑ ΚΑΙ ΥΠΗΡΕΣΙΕΣ ΤΥΧΕΡΩΝ ΠΑΙΧΝΙΔΙΩΝ» (εφεξής η «Εταιρία») ανακοινώνει ότι από την 06.10.2023 θέτει στη διάθεση του επενδυτικού κοινού το εγκριθέν στις 05.10.2023 από το Διοικητικό Συμβούλιο της Επιτροπής Κεφαλαιαγοράς Ενημερωτικό Δελτίο, το οποίο συντάχθηκε σύμφωνα με τον Κανονισμό (ΕΕ) 2017/1129, όπως ισχύει (εφεξής ο «Κανονισμός για το Ενημερωτικό Δελτίο»), τις εφαρμοστέες διατάξεις του Ν.4706/2020 και τις σχετικές εξουσιοδοτικές αποφάσεις της Επιτροπής Κεφαλαιαγοράς, βάσει του απλοποιημένου καθεστώτος γνωστοποίησης για δευτερεύουσες εκδόσεις σύμφωνα με το Άρθρο 14 του Κανονισμού για το Ενημερωτικό Δελτίο και του Παραρτήματος 3 και του Παραρτήματος 12 του κατ’ εξουσιοδότηση Κανονισμού (ΕΕ) 2019/980 της 14ης Μαρτίου 2019, όπως τροποποιήθηκε και ισχύει, και τον κατ’ εξουσιοδότηση Κανονισμό (ΕΕ) 2019/979 της 14ης Μαρτίου 2019, όπως τροποποιήθηκε και ισχύει (εφεξής το «Ενημερωτικό Δελτίο»).

Το Ενημερωτικό Δελτίο αφορά τη δημόσια προσφορά διακοσίων τριάντα δύο εκατομμυρίων επτακοσίων πενήντα οκτώ χιλιάδων εξακοσίων είκοσι μίας (232.758.621) νέων, κοινών ονομαστικών, μετά ψήφου, άυλων μετοχών, ονομαστικής αξίας €0,30 η κάθε μία (εφεξής οι «Νέες Μετοχές»), οι οποίες θα εκδοθούν από την Εταιρία στο πλαίσιο της αύξησης του μετοχικού της κεφαλαίου με καταβολή μετρητών και με δικαίωμα προτίμησης των υφιστάμενων μετόχων, με αναλογία 0,626812359123923 Νέες Μετοχές για κάθε μία παλαιά μετοχή της Εταιρίας (εφεξής η «Αύξηση») και με τιμή διάθεσης €0,58 για κάθε μία Νέα Μετοχή, που θα εισαχθούν προς διαπραγμάτευση στην Ρυθμιζόμενη Αγορά Αξιογράφων του Χρηματιστηρίου Αθηνών (εφεξής το «Χ.Α.»), με βάση την από 02.10.2023 απόφαση του Διοικητικού Συμβουλίου της Εταιρίας, σύμφωνα με τη διάταξη του άρθρου 24 παρ. 1(β) του Ν. 4548/2018, ως ισχύει, και δυνάμει της εξουσίας που παρασχέθηκε στο Διοικητικό Συμβούλιο με την από 30.08.2023 Τακτική Γενική Συνέλευση των μετόχων της Εταιρίας της.

Πληροφορίες αναφορικά με τη διαδικασία άσκησης των δικαιωμάτων προτίμησης και των δικαιωμάτων προεγγραφής από τους επενδυτές παρατίθενται στην ενότητα 4.6 του Ενημερωτικού Δελτίου.

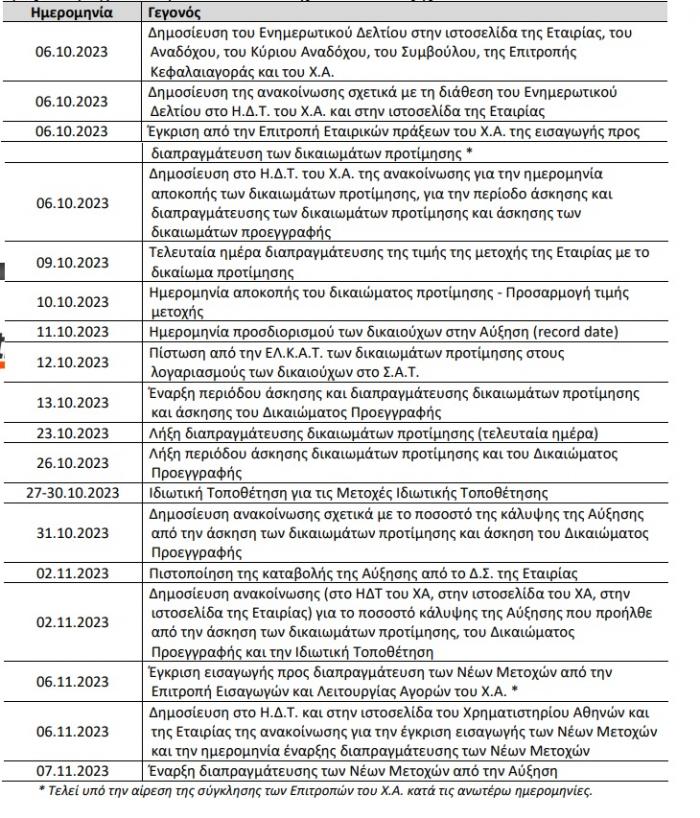

Το αναμενόμενο χρονοδιάγραμμα της ολοκλήρωσης της Αύξησης και της εισαγωγής προς διαπραγμάτευση των Νέων Μετοχών είναι το εξής:

Σημειώνεται ότι το παραπάνω χρονοδιάγραμμα εξαρτάται από πολλούς αστάθμητους παράγοντες και ενδέχεται να μεταβληθεί. Σε κάθε περίπτωση, θα υπάρξει ενημέρωση του επενδυτικού κοινού με σχετική ανακοίνωση της Εταιρίας.