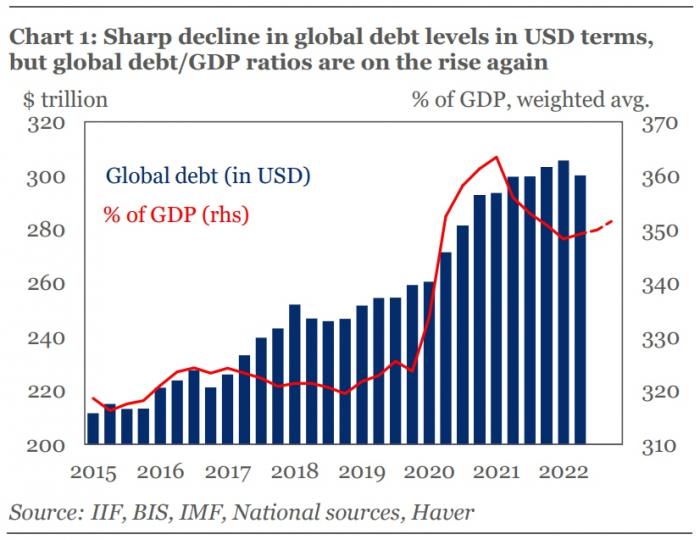

Την πρώτη του υποχώρηση, σε τριμηνιαία βάση, από το γ’ τρίμηνο του 2018 εμφάνισε το παγκόσμιο χρέος κατά το β’ τρίμηνο του τρέχοντος έτους, καθώς υποχώρησε κατά 5,5 τρισ. δολάρια και έφθασε στα 300 τρισ., σύμφωνα με τα στοιχεία που δημοσιοποίησε το Institute of International Finance (IIF), το οποίο ταυτόχρονα προειδοποιεί για τους κινδύνους που δημιουργεί η αύξηση του χρέους των φτωχών χωρών που αντιμετωπίζουν επισιτιστική κρίση.

Όπως σημειώνει το Ινστιτούτο, που αποτελεί θυγατρική της Παγκόσμιας Τράπεζας, το χρέος στις ώριμες αγορές μειώθηκε κατά 4,9 τρισ. δολάρια σε περίπου 201 τρισ. δολάρια το β' τρίμηνο του 2022. Οι ΗΠΑ και ο Καναδάς ήταν οι μόνες χώρες που είδαν αύξηση των επιπέδων χρέους. Κατά την ίδια περίοδο, η μείωση των επιπέδων χρέους στις αναδυόμενες αγορές ήταν πολύ μικρότερη, περίπου 0,6 τρισ. δολάρια, με αποτέλεσμα το συνολικό χρέος των αναδυόμενων αγορών να μειωθεί σε περίπου 99 τρισ. δολάρια.

Σημαντική υποχώρηση του παγκόσμιου χρέους

Αντίθετα ο παγκόσμιος δείκτης χρέους προς ΑΕΠ αυξήθηκε για πρώτη φορά τα τελευταία πέντε τρίμηνα, ανεβαίνοντας ελαφρά κοντά στο 350%. Τα επίπεδα χρέους των αναδυόμενων αγορών αυξήθηκαν ταχύτερα, κατά περίπου 3,5%, ξεπερνώντας το 252% του ΑΕΠ - αντανακλώντας σε μεγάλο βαθμό το πλήγμα από την απότομη επιβράδυνση της ανάπτυξής τους και υποδηλώνοντας ότι οι πληθωριστικές πιέσεις δεν ήταν αρκετά υψηλές ώστε να μειωθούν οι δείκτες χρέους.

Καθώς τα υψηλότερα επιτόκια εξακολουθούν να διαταράσσουν τα σχέδια δανεισμού πολλών επιχειρήσεων και καταναλωτών, οι ανησυχίες για ταχεία επιβράδυνση της ανάπτυξης (ιδίως στην Κίνα και την Ευρώπη) και η αύξηση των κοινωνικών εντάσεων λόγω των υψηλότερων τιμών της ενέργειας και των τροφίμων θα ωθήσουν πιθανότατα τις κυβερνήσεις (και τις κρατικές επιχειρήσεις) σε μεγαλύτερο δανεισμό για να αμβλύνουν τις επιπτώσεις της οικονομικής επιβράδυνσης. Το IIF εκτιμά ότι ο παγκόσμιος λόγος χρέους προς ΑΕΠ θα φθάσει το 352% του ΑΕΠ μέχρι το τέλος του 2022.

Η ραγδαία αύξηση του κόστους δανεισμού και η συγκρατημένη διάθεση των επενδυτών για αγορά χρέους έχουν κρατήσει πολλούς εκδότες μακριά από τις πρωτογενείς αγορές ομολόγων. Οι εκδόσεις στις αγορές κοινοπρακτικών δανείων έχουν αποδυναμωθεί σημαντικά, ενώ η έκδοση μακροπρόθεσμων ομολόγων μη χρηματοπιστωτικών επιχειρήσεων έχει υποχωρήσει με τον πιο αργό ρυθμό από το 2014. Κατά το οκτάμηνο του 2022, ο ρυθμός έκδοσης κρατικών ομολόγων ήταν περίπου 20% χαμηλότερος από την αντίστοιχη περίοδο του 2021. Προσαρμοσμένος για τον πληθωρισμό, ο παγκόσμιος όγκος έκδοσης ομολόγων βρίσκεται πλέον σε χαμηλά επίπεδα πολλών ετών. Η αδυναμία αυτή ήταν εμφανής και στις αγορές χρέους ESG, με το σύνολο των εκδόσεων να παραμένει πολύ κάτω από τα περσινά ποσοστά.

Οι εταιρείες – ζόμπι

Με την εποχή του φτηνού κόστους δανεισμού να πλησιάζει στο τέλος της, πολλές εταιρείες ήδη δυσκολεύονται να εξυπηρετήσουν το χρέος τους. Κατά την τελευταία δεκαετία, τα χαμηλά επιτόκια έδωσαν σε πολλές μικρότερες, λιγότερο επιτυχημένες επιχειρήσεις μια γραμμή ζωής μέσω της φθηνής χρηματοδότησης χρέους.

Η αύξηση του αριθμού των λεγόμενων εταιρειών-ζόμπι ήταν ιδιαίτερα αξιοσημείωτη στις ΗΠΑ και την Κίνα τα τελευταία χρόνια - και αντανακλάται σε μια παράλληλη μείωση του αριθμού των πτωχεύσεων από την έναρξη της κρίσης που προκάλεσε η πανδημία. Όσον αφορά το μέλλον, μια σημαντική αύξηση των πτωχεύσεων μπορεί κάλλιστα να αναμένεται καθώς το κόστος δανεισμού αυξάνεται, γεγονός που θα καταστήσει αρκετά δύσκολο για τις κεντρικές τράπεζες να οργανώσουν μια ήπια προσγείωση χωρίς δυσμενείς επιπτώσεις στις αγορές εργασίας. Ωστόσο, αυτή η αναμενόμενη αύξηση των πτωχεύσεων πιθανότατα δεν θα παρατείνει την επιβράδυνση της ανάπτυξης (ή την ύφεση), δεδομένου ότι τα καθεστώτα αναδιάρθρωσης των επιχειρήσεων είναι γενικά πολύ πιο αποτελεσματικά από εκείνα για τους ιδιώτες και τα κράτη.

Η πορεία του χρέους κορυφαίων οικονομιών

Δυσμενής πορεία για τις αναδυόμενες

Με τον αυξανόμενο πληθωρισμό και την ισχύ του δολαρίου να υπονομεύουν την πιστοληπτική ικανότητα πολλών κρατικών δανειοληπτών, οι ανισότητες στην πρόσβαση στις αγορές έχουν γίνει πιο έντονες. Καθώς οι ώριμες αγορές αυξάνουν τα επιτόκια για να περιορίσουν τις πληθωριστικές πιέσεις, τα spread των ομολόγων σε δολάρια ΗΠΑ για τους δανειολήπτες υψηλής απόδοσης έχουν ήδη ξεπεράσει τα επίπεδα που παρατηρήθηκαν για τελευταία φορά στο αποκορύφωμα της κρίσης Covid-19.

Σε πλήρη αντίθεση, η διεύρυνση των περιθωρίων ήταν πιο περιορισμένη για τους εκδότες επενδυτικής βαθμίδας. Εξετάζοντας τον όγκο των εκδόσεων, οι αναδυόμενες οικονομίες έχουν αντλήσει περίπου 60 δισεκ. δολάρια από τις αγορές ευρωομολόγων από την αρχή του έτους (έναντι άνω των 105 δισεκ. δολαρίων κατά την ίδια περίοδο πέρυσι). Αν και το μεγαλύτερο μέρος αυτής της προσφοράς ευρωομολόγων προήλθε από κράτη επενδυτικής βαθμίδας, οι συνολικές εκδόσεις ήταν αδύναμες, καθώς το υψηλότερο κόστος χρηματοδότησης έπληξε τη διάθεση των δανειοληπτών να αξιοποιήσουν τις διεθνείς αγορές ομολόγων.

Η κρίση στις τιμές τροφίμων

Οι υψηλότερες τιμές των τροφίμων αποτελούν σημαντικό κίνδυνο για την ανάπτυξη και τη χρηματοπιστωτική σταθερότητα για πολλές αναπτυσσόμενες χώρες. Οι τιμές των τροφίμων ακολουθούν ανοδική τάση από τα μέσα του 2020 και η εισβολή της Ρωσίας στην Ουκρανία το 2022 έχει σαφώς επιδεινώσει αυτή την προϋπάρχουσα πίεση στις τιμές των τροφίμων. Αν και η μερική επανέναρξη των ζωτικών εξαγωγών σιτηρών από τα ουκρανικά λιμάνια έχει μετριάσει κάπως αυτές τις πιέσεις στις τιμές, η μεγαλύτερη εξάρτηση από ενεργοβόρες εισροές, όπως τα λιπάσματα, σε διάφορα στάδια της παραγωγής τροφίμων μεταφράζεται επίσης σε υψηλότερους λογαριασμούς ενέργειας και, συνεπώς, σε υψηλότερες τιμές τροφίμων.

Σύμφωνα με την πιο πρόσφατη ανάλυση του Δικτύου Πληροφοριών για την Επισιτιστική Ασφάλεια, 35 αναπτυσσόμενες χώρες αντιμετωπίζουν επί του παρόντος μείζονα επισιτιστική κρίση. Από αυτές, οι 21 αντιμετωπίζουν χρόνιες κρίσεις επισιτιστικής ανασφάλειας, αντανακλώντας διαρθρωτικές προκλήσεις που χρονολογούνται πολύ πριν από την εισβολή της Ρωσίας στην Ουκρανία.

Εξετάζοντας τη δυναμική του χρέους, 16 από τις 35 χώρες με μείζονα επισιτιστική κρίση βρίσκονται ήδη σε δυσχερή κατάσταση χρέους ή διατρέχουν υψηλό κίνδυνο. Οι περισσότερες από αυτές τις χώρες έχουν συσσωρεύσει σημαντικό ποσό δημόσιου χρέους κατά την τελευταία δεκαετία. Πάνω από το 80% του εξωτερικού δημόσιου χρέους τους προέρχεται από επίσημους πιστωτές, με τους πολυμερείς οργανισμούς (συμπεριλαμβανομένου του ΔΝΤ) να αντιπροσωπεύουν το 43% του συνόλου.

Η Κίνα ξεχωρίζει ως ο μεγαλύτερος μεμονωμένος επίσημος εξωτερικός πιστωτής, αντιπροσωπεύοντας πάνω από το 18% του ανεξόφλητου δημόσιου χρέους, το οποίο αυξήθηκε σημαντικά από 8% το 2010. Και παρόλο που περίπου το ήμισυ του συνολικού επίσημου δανεισμού προς τις χώρες αυτές είναι με ευνοϊκούς όρους, το μεγαλύτερο μέρος του είναι σε δολάρια ΗΠΑ. Αυτή η υψηλή εξάρτηση από το χρέος σε συνάλλαγμα αφήνει πολλά κράτη - οφειλέτες ιδιαίτερα εκτεθειμένα στις κινήσεις των συναλλαγματικών ισοτιμιών.

Δεδομένου ότι πολλές από αυτές τις χώρες με χαμηλό εισόδημα έχουν περιορισμένη ή καθόλου ικανότητα να αυξήσουν τα αποθέματά τους σε συνάλλαγμα, η ενίσχυση της ικανότητας των πολυμερών αναπτυξιακών τραπεζών να δανείζουν σε τοπικό νόμισμα θα ήταν πολύ χρήσιμη. Η μεγαλύτερη συμμετοχή των τραπεζών αυτών στο δανεισμό σε τοπικό νόμισμα θα στήριζε επίσης τις προσπάθειες για την ενίσχυση των πρακτικών διαφάνειας του χρέους στις τοπικές αγορές χρέους.