Κλείνοντας για έβδομη συνεχή συνεδρίαση ανοδικά, το ελληνικό χρηματιστήριο πετυχαίνει αλλεπάλληλα υψηλά εννέα ετών, έχοντας ήδη συμπληρώσει άνοδο άνω του 36% μέσα στο 2023, ενώ μετά το +12,30% του Μαΐου και ο Ιούνιος έως τώρα είναι θετικός, καθώς μετά την πρώτη αρνητική συνεδρίαση του μήνα, πλέον έχει συμπληρώσει σερί εφτά ανοδικών, με κέρδη 4,74% για το Γενικό Δείκτη.

Η αγορά, αν ιδωθεί σε καθαρά βραχυπρόθεσμο τεχνικό επίπεδο, βρίσκεται σε υπεραγορασμένα επίπεδα, αλλά έως τώρα... αρνείται να ακολουθήσει διορθωτική πορεία και αρκείται σε ενδοσυνεδριακές αποφορτίσεις. Παράλληλα, βρίσκει διαρκώς νέους πρωταγωνιστές και πετυχαίνει νέα ρεκόρ, καθώς η κερδισμένη ρευστότητα από επιμέρους ρευστοποιήσεις επανατοποθετείται και συντηρεί την ανοδική δυναμική.

Πέρα από τις βραχυχρόνιες διακυμάνσεις, οι διεθνείς οίκοι και τα θεσμικά χαρτοφυλάκια βλέπουν τη μεγάλη εικόνα και διαπιστώνουν ότι, παρά τη μεγάλη άνοδο φέτος, η ελληνική χρηματιστηριακή αγορά παραμένει εξαιρετικά φθηνή και η bull market όλα δείχνουν ότι θα έχει μεγάλη διάρκεια. Η Morgan Stanley εξήγησε χθες τους παράγοντες που δικαιολογούν αυτή τη γενική εκτίμηση (ισχυρή ανάκαμψη της οικονομίας, ανάκτηση επενδυτικής βαθμίδας, κερδοφορία των εισηγμένων), επισημαίνοντας και την εξαιρετική ελκυστικότητα των αποτιμήσεων των ελληνικών μετοχών του δείκτη MSCI.

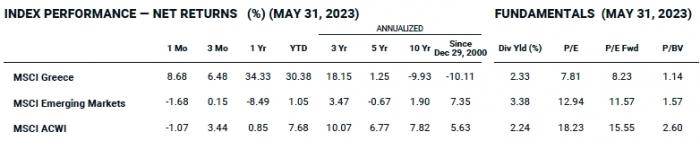

Πράγματι, τα στοιχεία που δημοσιεύει η MSCI για τον ελληνικό δείκτη και τη σύγκρισή του με τους αντίστοιχους των αναδυόμενων αγορών (στον οποίο εξακολουθεί να εντάσσεται ο ελληνικός) και τον παγκόσμιο δείκτη MSCI, τον MSCI ACWI. Το γενικό συμπέρασμα είναι ότι, σε όρους τιμών προς κέρδη (P/E), οι ελληνικές μετοχές διαπραγματεύονται... μισοτιμής, ενώ, λόγω της ελληνικής κρίσης, έχουν μείνει απελπιστικά πίσω από το διεθνές ράλι των μετοχών επί σειρά ετών. Ειδικότερα, όπως φαίνεται από τον πίνακα της MSCI,

- Βραχυπρόθεσμα, δηλαδή σε βάθος έως και ενός έτους, ο ελληνικός MSCI έχει συντριπτικά καλύτερες αποδόσεις από τους αντίστοιχους δείκτες αναδυόμενων αγορών και παγκόσμιας αγοράς. Ενδεικτικά, στο τέλος 5μήνου ο ελληνικός δείκτης είχε απόδοση που ξεπερνούσε το 30% από την αρχή του έτους, ενώ ο δείκτης αναδυόμενων μόλις 1,05% και ο παγκόσμιος 7,68%. Σε βάθος 3ετίας, επίσης, η ετησιοποιημένη απόδοση του ελληνικού δείκτη ξεπερνά το 18% και είναι πολύ καλύτερη από τις αντίστοιχες των δύο διεθνών δεικτών. Ωστόσο, οι ετησιοποιημένες αποδόσεις σε βάθος πενταετίας και, πολύ περισσότερο, δεκαετίας, ή από τις 29 Δεκεμβρίου 2000, όπου εντάχθηκαν ελληνικές μετοχές στον δείκτη MSCI, δείχνουν τη δραματική υστέρηση της ελληνικής αγοράς, ως αποτέλεσμα της μεγάλης κρίσης. Ενδεικτικά, σε βάθος 10ετίας ο ελληνικός MSCI είχε ετήσια αρνητική απόδοση 9,93%, ενώ ο παγκόσμιος MSCI είχε εντυπωσιακά κέρδη 7,82%. Αυτές οι μεγάλες διαφορές δείχνουν πόσο δρόμο έχει να καλύψει το ελληνικό χρηματιστήριο, ιδιαίτερα όταν αναβαθμιστεί και γίνει πάλι δυνατή η τοποθέτηση των πιο συντηρητικών θεσμικών χαρτοφυλακίων της παγκόσμιας αγοράς.

- Η αποτίμηση των ελληνικών μετοχών, με βάση την κερδοφορία των εισηγμένων, παρελθούσα ή μελλοντική (P/E Fwd), ή με βάση τη λογιστική αξία (P/BV), ακόμη και μετά τη φετινή άνοδο έχει τεράστια απόσταση από τις μετοχές των διεθνών δεικτών. Είναι χαρακτηριστικό ότι, με βάση τα κέρδη του περασμένου 12μήνου, το P/E του ελληνικού MSCI είναι λιγότερο από το ήμισυ του παγκόσμιου (7,81 έναντι 18,23). Ανάλογη είναι η σχέση και όσον αφορά το μελλοντικό P/E, δηλαδή με βάση τα προβλεπόμενα κέρδη του επόμενου 12μήνου (8,23 έναντι 15,55). Σε ό,τι αφορά τη σχέση τιμής προς λογιστική αξία, οι ελληνικές μετοχές διαπραγματεύονται μόλις 14% πάνω από τη λογιστική τους αξία (P/BV 1,14x), ενώ για τον παγκόσμιο δείκτη η σχέση είναι υπερδιπλάσια, στο 2,60x. Όπως και αν αξιολογηθεί, λοιπόν, η σχετική αποτίμηση των ελληνικών μετοχών, εξακολουθούν να είναι εξαιρετικά φθηνές, σε σχέση τόσο με τις μετοχές των αναδυόμενων αγορών, όσο και με τον παγκόσμιο δείκτη MSCI.

Η σύγκριση του ελληνικού MSCI με τον MSCI Emerging Markets και τον MSCI ACWI

Η εγχώρια επενδυτική κοινότητα, πιθανότατα δεν μπορεί να αντιληφθεί το βάθος της υποτίμησης και αυτό οφείλεται σε σύνθετους παράγοντες. Τα ακραία φαινόμενα του ‘99 κατέστρεψαν μια ολόκληρη επενδυτική γενιά, καυτηρίασαν το επενδυτικό ενδιαφέρον για τον χρηματιστηριακό θεσμό και απομάκρυναν μικρούς και μεγάλους επενδυτές από την αγορά.

Αυτό γίνεται απολύτως ξεκάθαρο αν δει κανείς τα στατιστικά στοιχεία, όπου οι ενεργοί κωδικοί, όλα τα τελευταία χρόνια δεν ξεπερνούν τους 30 χιλιάδες, ενώ άνω του 80% εξ αυτών, έχει χαρτοφυλάκιο εκτοπίσματος έως 3.000 ευρώ! Το retail είναι ουσιαστικά ακυρωμένο, λίγες χιλιάδες έχουν απομείνει, ενώ και η εγχώρια θεσμική κοινότητα, ως σώμα, δεν υπάρχει πια.

Την ίδια ώρα, με τη χώρα και την οικονομία να έχει περάσει δια πυρός και σιδήρου από το 2010 και εντεύθεν, με τη χρεοκοπία, τη δημοσιονομική επιτήρηση, τα μνημόνια, την εξαΰλωση των τραπεζών και όλα τα υπόλοιπα, εύλογα υπάρχει δυσπιστία ως προς την πραγματική κατάσταση που βιώνει τώρα η ελληνική οικονομία και το χρηματιστήριο.

Όμως, η χώρα επιστρέφει μετά από πολλά χρόνια επενδυτικής απομόνωσης, ετοιμάζεται να πάρει την επενδυτική βαθμίδα, για πρώτη φορά εδώ και πολλά χρόνια δείχνει να έχει πολιτική σταθερότητα, ενώ και το Χ.Α. εντός των επόμενων δώδεκα έως 18 μηνών ετοιμάζεται να επιστρέψει στις ανεπτυγμένες αγορές και στη μεγάλη «πίτα» των κεφαλαίων. Αυτά τα δεδομένα κάνουν κορυφαίους διεθνείς επενδυτές, όπως πρόσφατα ο Πρεμ Γουάτσα της Fairfax, να μη διστάζουν να χαρακτηρίσουν την ελληνική αγορά ως την καλύτερη χρηματιστηριακή αγορά του κόσμου.