Αδυναμία να συντονιστούν με την αγορά ομολόγων, που πηγαίνει από ρεκόρ σε ρεκόρ φέτος, δείχνουν οι μετοχές. Το 2020 έχει αρχίσει με την εκδήλωση έντονης κόπωσης για τη χρηματιστηριακή αγορά και τις περισσότερες μετοχές να έχουν απομακρυνθεί σημαντικά από τα υψηλά 52 εβδομάδων, παρότι έχει μειωθεί εντυπωσιακά η απόδοση των ελληνικών ομολόγων.

Οι εξαιρετικά ευνοϊκές συνθήκες στις αγορές ομολόγων διεθνώς σε συνδυασμό με τη βελτίωση των συνθηκών για την εγχώρια οικονομία και τις υψηλές προσδοκίες για το 2020 έχουν οδηγήσει τις αποδόσεις των ελληνικών ομολόγων σε ιστορικά χαμηλά επίπεδα.

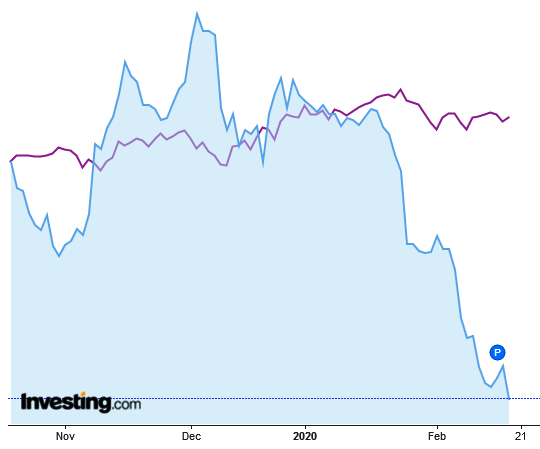

Ωστόσο η αισιοδοξία αυτή δεν διαχέεται στη χρηματιστηριακή αγορά. Η αποσύνδεση μετοχών ομολόγων είναι εμφανής στο γράφημα (με μωβ χρώμα ο Γενικός Δείκτης του ΧΑ, με γαλάζιο η απόδοση των 10ετών ομολόγων). Ο Γενικός Δείκτης έχει μείνει στάσιμος φέτος (τιμή κλεισίματος 30/12/2019: 916,67 μονάδες, χθεσινή τιμή: 916,80 μονάδες), ενώ η απόδοση του 10ετούς ομολόγου έχει υποχωρήσει το ίδιο διάστημα κατά 36%, από το 1,449 στο 0,922.

Η αποσύνδεση Γενικού Δείκτη και Απόδοσης 10ετούς ομολόγου

Αναλυτές επισημαίνουν ότι πρέπει να υπάρξει ένας διαχωρισμός της αγοράς μεταξύ των μετοχών και των τραπεζικών μετοχών, οι οποίες εμφανίζουν πολλά ιδιαίτερα χαρακτηριστικά. Υπογραμμίζουν ότι οι περισσότερες μετοχές υψηλής και μεσαίας κεφαλαιοποίησης έχουν αποκομίσει μεγάλα κέρδη όχι μόνο πέρυσι αλλά και τα προηγούμενα χρόνια και πλέον βρίσκονται σε ένα επίπεδο αποτιμήσεων που δεν είναι χαμηλό.

Τονίζουν ότι η εικόνα του Γενικού Δείκτη, που σήμερα βρίσκεται λίγο πάνω από το επίπεδο των 900 μονάδων, είναι σε μεγάλο βαθμό παραπλανητική, καθώς ενσωματώνει τις ασύμμετρες πιέσεις των τραπεζικών μετοχών, οι οποίες τόσο με την πρώτη όσο και με την τρίτη ανακεφαλαιοποίηση σχεδόν μηδενίστηκαν. Αν οι μετοχές των τραπεζών είχαν μια πιο ομαλή πορεία τότε ο Γενικός Δείκτης θα ξεπερνούσε σήμερα τις 2.000 μονάδες.

Σε σχέση με τα χαμηλά του 2012, μετοχές όπως ΟΤΕ, ΟΠΑΠ, Μυτιληναίος, Jymbo, ΓΕΚΤΕΡΝΑ Βιοχάλκο, Τέρνα Ενεργειακή, Φουρλής, ΔΕΗ, Aegean, Lamda Develpnet αποκομίζουν πολύ μεγάλα κέρδη, με αποδόσεις που σε ορισμένες περιπτώσεις (ΓΕΚΤΕΡΝΑ, Σαράντη και ΟΤΕ) ξεπερνούν ακόμα και το 1.000%.

Τα μεγάλα αυτά κέρδη και το ύψος των αποτιμήσεων δημιουργούν κάποιους προβληματισμούς, ωστόσο σημειώνεται ότι η σημερινή εικόνα των παραπάνω εταιριών είναι πολύ διαφορετική ενώ πολλές από αυτές υλοποιούν μεγάλα επενδυτικά σχέδια που θα αναβαθμίσουν τις προοπτικές τους για τα επόμενα χρόνια.

Η μεγάλη επένδυση της Lamda Develpment στο Ελληνικό, η ενίσχυση του στόλου αεροσκαφών της Aegean, οι μεγάλες επενδύσεις του Ομίλου Μυτιληναίος στην ενέργεια, το σχέδιο εξυγίανσης της ΔΕΗ, έργα όπως το αεροδρόμιο στο Καστέλι του ομίλου ΓΕΚΤΕΡΝΑ καθώς και οι μεγάλες επενδύσεις της ΤΕΡΝΑ Ενεργειακή και του ΟΤΕ, οι υψηλές επιδόσεις του ΟΠΑΠ και τις Jumbo μπορούν να υποστηρίξουν σημαντικά υψηλότερες αποτιμήσεις, υπό την προϋπόθεση ασφαλώς ότι θα βοηθήσουν και οι γενικότερες συνθήκες στην εγχώρια οικονομία και το εξωτερικό.

Τις τελευταίες εβδομάδες υπό πίεση βρίσκονται οι περισσότερες μετοχές υψηλής κεφαλαιοποίησης με την μετοχή της Ελλάκτωρ να υποχωρεί περισσότερο από 33% από το υψηλό των τελευταίων εβδομάδων ενώ πτώση άνω του 20% από τα υψηλά εμφανίζουν ακόμα η Motor Oil, η Eurobank, η Μυτιληναίος και η Βιοχάλκο.

Αντίθετα σε υψηλά 52 εβδομάδων βρίσκεται η μετοχή της Τέρνα Ενεργειακή και λίγο χαμηλότερα από τα υψηλά τους βρίσκονται η μετοχή του ΑΔΜΗΕ, της Τιτάν, του ΟΠΑΠ, της Coca Cola HBC και του ΟΤΕ.

Τα δυο μέτωπα των τραπεζικών μετοχών

Πιο σύνθετη είναι η κατάσταση των τραπεζικών μετοχών, οι οποίες το 2019 πέτυχαν μια εντυπωσιακή ανάκαμψη, με κέρδη άνω του 100%, μετά από χρόνια ισχυρών πιέσεων.

Θεωρητικά, η μεγάλη πτώση της απόδοσης των ομολόγων, που αποτελεί μια σαφή ένδειξη βελτίωσης του μακροοικονομικού περιβάλλοντος, θα έπρεπε πρωτίστως να ευνοήσει τις μετοχές των τραπεζών. Άλλωστε, όπως έχει δείξει σε παλιότερη ανάλυσή της η Goldman Sachs, οι τιμές των ελληνικών ομολόγων έχουν πολύ υψηλό βαθμό συσχέτισης με τον τραπεζικό δείκτη. Παρ' όλα αυτά, από την αρχή του έτους ο τραπεζικός δείκτης «έγραφε» απώλειες σχεδόν 9% με βάση το χθεσινό κλείσιμο και αποτέλεσε το «βαρίδι», που έχει κρατήσει στάσιμο το Γενικό Δείκτη φέτος.

Πρέπει να σημειωθεί ότι το ράλι του 2019 δεν στάθηκε ικανό να οδηγήσει τις μετοχές του κλάδου στα επίπεδα τιμών με τα οποία πραγματοποιήθηκαν οι αυξήσεις κεφαλαίου το 2015 στο πλαίσιο της τρίτης ανακεφαλαιοποίησης, γεγονός που αντανακλά τις μεγάλες προκλήσεις που αντιμετωπίζει ο κλάδος:

- Το πρώτο μεγάλο μέτωπο είναι η γενικότερη αμφισβήτηση του μοντέλου λειτουργίας των τραπεζών παγκοσμίως. Οι πιέσεις είναι πολύ μεγάλες εξαιτίας της τεχνολογικής επανάστασης που ανατρέπει δραστικά τα δεδομένα πάνω στα οποία είχε στηριχθεί η ανάπτυξη του κλάδου τις προηγούμενες δεκαετίες. Οι τράπεζες, ειδικά στην Ευρώπη, παλεύουν να διευρύνουν τις πηγές εσόδων τους και την κερδοφορία τους χωρίς μεγάλη επιτυχία, ενώ ακόμα μεγαλύτερες δυσκολίες δημιουργεί το περιβάλλον αρνητικών επιτοκίων. Δεν είναι τυχαίο ότι οι ευρωπαϊκές τράπεζες διαπραγματεύονται σήμερα σε επίπεδα τιμής προς λογιστική αξία που κυμαίνεται στο 0,5 με 0,6, περίπου στο μισό των αποτιμήσεων των αμερικανικών τραπεζών.

- Επιπρόσθετα οι εγχώριες τράπεζες έχουν να αντιμετωπίσουν ένα ακόμα δύσκολο μέτωπο: την κληρονομία της κρίσης και την υλοποίηση των φιλόδοξων σχεδίων μείωσης των μη εξυπηρετούμενων δανείων και επιστροφής στην κανονικότητα. Τα σχέδια των συστημικών τραπεζών έχουν πείσει τις αγορές και τροφοδότησαν το αγοραστικό ενδιαφέρον το 2019, ωστόσο πλέον οι επενδυτές περιμένουν την εκτέλεση των σχεδίων και απτά αποτελέσματα.

- Από αυτή την άποψη, είναι ενδιαφέρουσα η διάκριση που γίνεται σε χθεσινό σημείωμα της Morgan Stanley. Ο οίκος συνιστά χωρίς ενδοιασμούς την αγορά των τίτλων μειωμένης εξασφάλισης των ελληνικών τραπεζών, θεωρώντας ότι δικαιολογείται να διαπραγματεύονται με εξίσου καλή αποτίμηση με τους αντίστοιχους τίτλους ισπανικών και ιταλικών τραπεζών. Ωστόσο, σημειώνει ότι για τις μετοχές είναι εύλογο οι επενδυτές να περιμένουν μια βελτίωση της απόδοσης των ιδίων κεφαλαίων, πριν αποδεχθούν υψηλότερες αποτιμήσεις.

- Επιπλέον, οι αναφορές για τεχνικά προβλήματα του σχεδίου Ηρακλής, και ειδικά το ζήτημα της εποπτικής στάθμισης κινδύνου των τίτλων που θα εκδοθούν στο πλαίσιο του Ηρακλή, όπως και το θεσμικό πλαίσιο για την προστασία της πρώτης κατοικίας και την λειτουργία των srevicers δημιουργούν αρκετούς κινδύνους και αβεβαιότητες. Οι επενδυτές θέλουν να δουν πως εξελίσσονται τα επόμενα τρίμηνα και να αξιολογήσουν τα νεότερα στοιχεία, προκειμένου να σταθμίσουν τη στρατηγική τους για τις εγχώριες τράπεζες.

Η απόσταση των μετοχών υψηλής κεφαλαιοποίησης από το υψηλό 52 εβδομάδων

| Μετοχή | Τιμή 19.02 | Υψηλό 52 Εβδομάδων | Απόκλιση % από Υψηλό | Χαμηλό 52 Εβδομάδων |

| ALPHA | 1.777 | 1.925 | -8.3% | 1.105 |

| ΕΕΕ | 34.2 | 35.09 | -2.6% | 27.1 |

| FOURLIS | 5.74 | 5.9 | -2.8% | 4.565 |

| JUMBO | 18.5 | 19.46 | -5.2% | 14.14 |

| LAMDA | 8.42 | 9.3 | -10.5% | 5.855 |

| ΤΙΤΑΝ | 17.8 | 18.2 | -2.2% | 17.8 |

| ΒΙΟΧΑΛΚΟ | 3.61 | 4.4 | -21.9% | 2.87 |

| ΑΔΜΗΕ | 2.705 | 2.72 | -0.6% | 1.66 |

| AEGEAN | 8.52 | 9.04 | -6.1% | 7.52 |

| ΓΕΚ ΤΕΡΝΑ | 8.19 | 8.8 | -7.4% | 4.705 |

| ΣΑΡΑΝΤΗΣ | 8.75 | 9.2 | -5.1% | 7.02 |

| ΔΕΗ | 4.2 | 4.36 | -3.8% | 1.26 |

| ΕΘΝΙΚΗ | 2.78 | 3.146 | -13.2% | 1.247 |

| ΕΧΑΕ | 4.69 | 5.17 | -10.2% | 3.81 |

| ΕΛΛΑΚΤΩΡ | 1.68 | 2.25 | -33.9% | 1.506 |

| ΕΛΠΕ | 7.75 | 9.55 | -23.2% | 7.61 |

| ΕΥΔΑΠ | 7.54 | 8.33 | -10.5% | 5.36 |

| ΜΟΤΟΡ ΟΙΛ | 18.9 | 24 | -27.0% | 18.65 |

| ΜΥΤΙΛΗΝΑΙΟΣ | 9.025 | 11.27 | -24.9% | 8.66 |

| ΟΠΑΠ | 12.09 | 12.309 | -1.8% | 8.343 |

| ΟΛΠ | 21.45 | 24.8 | -15.6% | 15.94 |

| ΟΤΕ | 14.12 | 14.45 | -2.3% | 10.64 |

| ΤΕΡΝΑ ΕΝΕΡΓΕΙΑΚΗ | 8.81 | 8.81 | 0.0% | 6.36 |

| EUROBANK | 0.788 | 0.985 | -25.0% | 0.549 |

| ΠΕΙΡΑΙΩΣ | 3.06 | 3.33 | -8.8% | 0.782 |