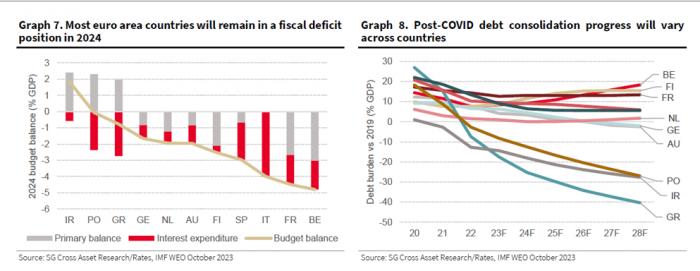

Να ανοίξουν long θέσεις στα ελληνικά ομόλογα καλεί τους επενδυτές η Societe Generale, σημειώνοντας ότι η Ελλάδα μαζί με τις Ιρλανδία και Πορτογαλία είναι οι τρεις χώρες της ευρωζώνης που αναμένεται ότι θα έχουν πρωτογενές πλεόνασμα το 2024 και παράλληλα σημαντική μείωση του χρέους.

Παράλληλα οι τρεις χώρες έχουν την οικονομική δυνατότητα να καλύψουν την πληρωμή των τόκων του χρέους τους, λόγω και του προφίλ που διαθέτει, σε αντίθεση με άλλες, μεταξύ των οποίων συγκαταλέγονται Ιταλία, Βέλγιο και Γαλλία, που θα μπορούσαν να βρεθούν αντιμέτωπες και με υψηλά ελλείμματα.

Επισημαίνει ακόμη ότι η βελτίωση των θεμελιωδών οικονομικών μεγεθών στις μικρότερες χώρες φαίνεται στις αξιολογήσεις της πιστοληπτικής τους ικανότητας. Η Ελλάδα μόλις τον Οκτώβριο ανέκτησε την πιστοληπτική της αξιολόγηση επενδυτικής βαθμίδας από την S&P και πιθανότατα θα λάβει άλλη μία τον Δεκέμβριο από τον οίκο Fitch. Η αξιολόγηση της Ιρλανδίας βελτιώνεται ραγδαία και θα μπορούσε ενδεχομένως να ανέλθει κοντά στο ΑΑΑ.

Με δεδομένα τα παραπάνω, η γαλλική τράπεζα για το 2024 συστήνει long θέσεις στα ελληνικά ομόλογα, έναντι των ιταλικών, όπως και long θέσεις στα ιρλανδικά, έναντι των γερμανικών. Τονίζει ακόμη ότι έχει αλλάξει σημαντικά η παραδοσιακή ταξινόμηση των χωρών του πυρήνα, του ημι-πυρήνα και της περιφέρειας της ευρωζώνης, σημειώνοντας ότι για παράδειγμα θα ήταν δύσκολο να χαρακτηριστεί η Ιρλανδία ως περιφερειακή χώρα, όταν ο λόγος χρέους προς ΑΕΠ της χώρας ήταν ήδη ο χαμηλότερος μεταξύ των μεγάλων χωρών της ζώνης του ευρώ το 2022. Η αναδιάταξη της δημοσιονομικής ιεραρχίας βρίσκεται ήδη σε εξέλιξη, αναφέρει χαρακτηριστικά.

Η Ιταλία, η Ελλάδα, η Ισπανία, η Πορτογαλία, η Γαλλία και το Βέλγιο θα εμπίπτουν στην ομάδα υψηλού χρέους, ενώ η Φινλανδία, η Αυστρία, η Γερμανία, η Ολλανδία και η Ιρλανδία θα εμπίπτουν στην ομάδα χαμηλού χρέους. Πάντως η Societe Generale σημειώνει ότι η Ελλάδα έχει τη μεγαλύτερη δημοσιονομική προσαρμογή, όπου η επιβάρυνση του χρέους από την υψηλότερη μεταξύ των μεγάλων αγορών των ευρωπαϊκών ομολόγων, μεταπίπτει στις 5 χαμηλότερες.

Η γαλλική τράπεζα έχει δύο βασικές επισημάνσεις:

- Εκτός από την Πορτογαλία, οι χώρες με υψηλό χρέος θα καταλήξουν μεσοπρόθεσμα να έχουν βάρος χρέους άνω του 100% του ΑΕΠ, ενώ οι χώρες με χαμηλό χρέος θα μπορούσαν να παραμείνουν πολύ κάτω από το 100%. Αυτό σημαίνει ότι τα ομόλογα των χωρών με υψηλό χρέος θα παραμείνουν περισσότερο εκτεθειμένα σε μια διεύρυνση των πιστωτικών περιθωρίων (spreads), η οποία φαίνεται όλο και πιο πιθανή στο τελικό στάδιο του κύκλου σύσφιξης της νομισματικής πολιτικής.

- Με περισσότερο χρέος που θα χρειαστεί αναχρηματοδότηση οι χώρες με υψηλό χρέος θα επηρεαστούν περισσότερο από την αύξηση του κόστους δανεισμού, καθώς οι δαπάνες τόκων αναμένεται να αυξηθούν ταχύτερα.