Με δείκτες κεφαλαιακής επάρκειας πάνω από το ελάχιστο εποπτικό όριο του 8% στο δυσμενές σενάριο των ελέγχων, οι τέσσερις συστημικές τράπεζες της χώρας πέρασαν με επιτυχία την άσκηση προσομοίωσης ακραίων καταστάσεων που διοργάνωσε η Ευρωπαϊκή Τραπεζική Αρχή.

Σύμφωνα με τα αποτελέσματα που ανακοινώθηκαν πριν από λίγο, τις καλύτερες επιδόσεις στην άσκηση είχαν η Εθνική και η Eurobank, ακολουθούμενες από την Πειραιώς και την Alpha Bank. Σημειώνεται ότι στον έλεγχο οι ελληνικές τράπεζες εισήλθαν με αρκετά διαφοροποιημένες κεφαλαιακές βάσεις: Εθνική και Eurobank είχαν βασικούς δείκτες κεφαλαιακής επάρκειας (CET 1) που ξεπερνούσαν, αντίστοιχα, το 16% και το 15%, ενώ Πειραιώς και Alpha είχαν δείκτες περίπου στο 13%.

Στο δυσμενές σενάριο του ελέγχου, το 2025, η Εθνική εμφανίζεται με δείκτη κεφαλαιακής επάρκειας 14,5%, η Eurobank με 12,2%, η Πειραιώς με 9,1% και η Alpha με 8,9%. Όλες οι τράπεζες, πάντως, όπως προαναφέρθηκε καλύπτουν με αρκετή διαφορά το ελάχιστο όριο του 8%.

Σημειώνεται ότι δεν είχε τεθεί στους ελέγχους κάποιο ελάχιστο όριο, όμως θα αξιοποιηθούν τα αποτελέσματά τους από τις εποπτικές αρχές (από τον Ενιαίο Εποπτικό Μηχανισμό για τις τράπεζες της ευρωζώνης), για να καθορίζουν τις εποπτικές απαιτήσεις και να αξιολογούν, μεταξύ άλλων, τις διανομές μερισμάτων. Οι ελληνικές τράπεζες έχουν θέσει στόχο να μοιράσουν μερίσματα από το 2024 (η Εθνική και η Eurobank) και από το 2025 (η Πειραιώς και η Alpha).

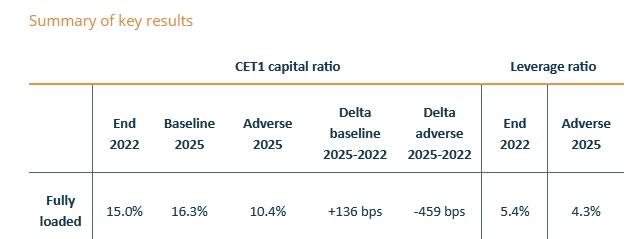

Στη φετινή άσκηση είχαν επιτυχία όλες οι ευρωπαϊκές τράπεζες που συμμετείχαν -μοναδική εξαίρεση η Banque Postale της Γαλλίας- καθώς το τραπεζικό σύστημα της Ευρώπης μπήκε στους ελέγχους με πολύ υψηλό μέσο δείκτη κεφαλαιακής επάρκειας, 15%. Όπως φαίνεται στον πίνακα, στο δυσμενές σενάριο, το 2025, κατά μέσο όρο οι ευρωπαϊκές τράπεζες επιτυγχάνουν δείκτη CET 1 που φθάνει το 10,4%, ενώ στο βασικό σενάριο θα είχαν 16,3%.

Τα συνοπτικά αποτελέσματα των ελέγχων

Σε ανακοίνωσή της, η Ευρωπαϊκή Τραπεζική Αρχή (EBA) τονίζει, μεταξύ άλλων, ότι:

«Τα αποτελέσματα της πανευρωπαϊκής άσκησης προσομοίωσης ακραίων καταστάσεων του 2023 δείχνουν ότι οι ευρωπαϊκές τράπεζες παραμένουν ανθεκτικές υπό ένα δυσμενές σενάριο που συνδυάζει σοβαρή ύφεση στην Ε.Ε. και παγκοσμίως, αύξηση των επιτοκίων και υψηλότερα πιστωτικά περιθώρια.

Αυτή η ανθεκτικότητα των τραπεζών της ΕΕ αντανακλά εν μέρει μια ισχυρή κεφαλαιακή θέση στην αρχή της άσκησης, με μέσο δείκτη CET1 15%, που επιτρέπει στις τράπεζες να αντέξουν τη μείωση κεφαλαίου υπό το δυσμενές σενάριο.

Η μείωση κεφαλαίου σύμφωνα με το δυσμενές σενάριο της άσκησης προσομοίωσης ακραίων καταστάσεων είναι 459 μονάδες βάσης, με αποτέλεσμα ο δείκτης CET1 να είναι στο τέλος του σεναρίου 10,4%. Τα υψηλότερα κέρδη και η καλύτερη ποιότητα ενεργητικού στις αρχές του 2023 συμβάλλουν αμφότερα στη συγκράτηση της μείωσης κεφαλαίου υπό το δυσμενές σενάριο.

Παρά τις συνδυασμένες ζημίες ύψους 496 δισ. ευρώ (σ.σ.: με βάση το δυσμενές σενάριο) οι τράπεζες της ΕΕ παραμένουν επαρκώς κεφαλαιοποιημένες ώστε να συνεχίσουν να στηρίζουν την οικονομία και σε περιόδους σοβαρών πιέσεων. Το υψηλό τρέχον επίπεδο μακροοικονομικής αβεβαιότητας δείχνει, ωστόσο, ότι είναι σημαντικό να παραμείνουμε σε εγρήγορση και ότι τόσο οι εποπτικές αρχές όσο και οι τράπεζες θα πρέπει να είναι προετοιμασμένες για πιθανή επιδείνωση των οικονομικών συνθηκών.

Στην άσκηση προσομοίωσης ακραίων καταστάσεων του 2023 συμμετείχαν 70 τράπεζες από 16 χώρες της ΕΕ και του Ευρωπαϊκού Οικονομικού Χώρου, καλύπτοντας το 75% των στοιχείων ενεργητικού του τραπεζικού τομέα της ΕΕ. Αυτή η άσκηση προσομοίωσης ακραίων καταστάσεων επιτρέπει στις εποπτικές αρχές να αξιολογήσουν την ανθεκτικότητα των τραπεζών της ΕΕ σε ορίζοντα τριετίας βάσει τόσο του βασικού όσο και του δυσμενούς σεναρίου.

Το δυσμενές σενάριο χαρακτηρίζεται από σοβαρούς αρνητικούς κλυδωνισμούς στην οικονομική ανάπτυξη, υψηλότερη ανεργία σε συνδυασμό με υψηλότερα επιτόκια και πιστωτικά περιθώρια. Όσον αφορά τη μείωση του ΑΕΠ, το δυσμενές σενάριο του 2023 είναι το δυσμενέστερο που έχει χρησιμοποιηθεί μέχρι σήμερα σε επίπεδο ΕΕ».