Στην πρώτη γραμμή κινδύνου μεταξύ των τραπεζών της ευρωζώνης βρίσκονται οι ελληνικές τράπεζες, ενόψει της αναπόφευκτης δημιουργίας νέων «κόκκινων» δανείων από την κρίση του κορονοϊού, που δεν αποκλείεται να συνεχίσει να «φορτώνει» τις ευρωπαϊκές τράπεζες με μη εξυπηρετούμενα δάνεια ακόμη και το 2022, όπως αναφέρεται στην ετήσια έκθεση του ολλανδικού ασφαλιστικού ομίλου ING για τις προοπτικές του τραπεζικού τομέα το 2021 ("Banks Outlook 2021").

Όπως τονίζεται στην έκθεση, «με τη βοήθεια εκτεταμένων μέτρων κρατικής στήριξης και αναστολών σε πληρωμές, πολλές επιχειρήσεις έχουν επιβιώσει το 2020. Μάλιστα, τα ποσοστά πτωχεύσεων έχουν μειωθεί στις περισσότερες χώρες. Τα μέτρα στήριξης δεν είναι για πάντα όμως. Η απότομη αύξηση των μη εξυπηρετούμενων δανείων είναι ένα ζήτημα πότε και όχι αν θα συμβεί, αλλά θα πλήξει ορισμένες χώρες περισσότερο από άλλες».

Οι αναλυτές της ING τονίζουν ότι επικρατεί «απατηλή ησυχία», σε σχέση με τις αθετήσεις υποχρεώσεων και τα μη εξυπηρετούμενα δάνεια το 2020, καθώς οι κυβερνήσεις έλαβαν εκτεταμένα μέτρα στήριξης επιχειρήσεων και νοικοκυριών, παίρνοντας και το μάθημα από την αντιμετώπιση των προηγούμενων κρίσεων (2008, 2012), ώστε να μην αρχίσουν πρόωρα τις αυξήσεις φόρων και τις μειώσεις δημοσίων δαπανών.

Παράλληλα, ο εποπτικός μηχανισμός της ΕΚΤ εφάρμοσε ρυθμιστικά μέτρα για να μην υποχρεώνονται οι τράπεζες να μαζικά τα δάνεια ως προβληματικά, όταν χορηγούσαν μια αναστολή πληρωμής ή παρεχόταν από το κράτος μια επέκταση εγγυήσεων. Επίσης, η ΕΚΤ φρόντισε να υπάρχει άφθονη ρευστότητα στο χρηματοπιστωτικό σύστημα, παρέχοντας μακροπρόθεσμη χρηματοδότηση με γενναιόδωρους όρους, μέσω του προγράμματος TLTRO.

Το αποτέλεσμα ήταν ότι ο τραπεζικός δανεισμός αυξήθηκε απότομα στη διάρκεια του πρώτου lockdown. Όπως σημειώνει η ING, «αν και πολλές επιχειρήσεις υπέφεραν, ο αριθμός των αθετήσεων υποχρεώσεων σε πολλές χώρες στην πραγματικότητα μειώθηκε, σε σύγκριση με ένα χρόνο νωρίτερα. Τους τελευταίους μήνες, οι πτωχεύσεις φαίνεται να σταθεροποιούνται 15 - 30% χαμηλότερα από αυτό που ήταν "φυσιολογικό" λίγο πριν από την κρίση. Αυτό υποδηλώνει ότι τα πακέτα στήριξης, ενώ βοηθούν τις επιχειρήσεις να ξεπεράσουν την κρίση, κρατούν επίσης ζωντανές μια σειρά από "επιχειρήσεις ζόμπι"».

Η επερχόμενη αύξηση των NPL

Το 2021 θα είναι το έτος όπου θα κάνουν την εμφάνισή τους στα τραπεζικά χαρτοφυλάκια τα νέα μη εξυπηρετούμενα δάνεια της κρίσης του κοροϊού. «Η ύφεση που προκαλείται από την πανδημία θα αυξήσει τα μη εξυπηρετούμενα δάνεια για τις τράπεζες όταν καταργηθεί σταδιακά η κρατική στήριξη. Οι "εταιρείες ζόμπι" που επέζησαν το 2020 ενδέχεται να προσθέσουν περαιτέρω προβληματικά δάνεια», τονίζεται στην ανάλυση της ING.

Για να ανιχνεύσει τα εθνικά τραπεζικά συστήματα που είναι περισσότερο εκτεθειμένα στο νέο «κύμα» NPL, η ING χρησιμοποιεί τρία κριτήρια, η συνδυαστική ανάλυση των οποίων οδηγεί στο συμπέρασμα ότι το ελληνικό τραπεζικό σύστημα είναι το πλέον ευάλωτο στην ευρωζώνη: το βαθμό έκθεσης των τραπεζών σε κλάδους που επηρεάζονται περισσότερο από τη νέα κρίση, την έκθεση σε μικρές και μεσαίες επιχειρήσεις, που είναι και οι πλέον αδύναμες, αλλά και το βαθμό συσσώρευσης παλαιών NPL στα τραπεζικά χαρτοφυλάκια, σε συνάρτηση με τα κεφάλαιά τους.

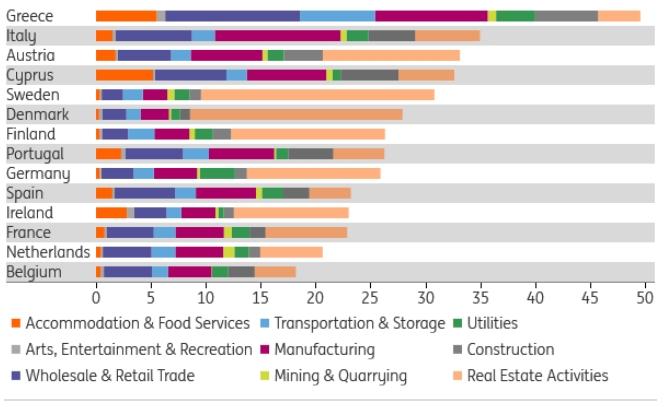

Κριτήριο 1: Έκθεση σε ευάλωτους κλάδους

«Η κλαδική σύνθεση των τραπεζικών χαρτοφυλακίων έχει σημασία για το βαθμό αύξησης των NPL», σημειώνουν οι αναλυτές. Στον παρακάτω πίνακα, παρουσιάζονται ανοίγματα σε επιχειρηματικούς τομείς που γενικά θεωρούνται πιο ευάλωτοι στις οικονομικές διαταραχές που δημιουργούνται από την αντιμετώπιση της πανδημίας, ως ποσοστό του συνολικού χαρτοφυλακίου δανείων. Όπως φαίνεται, οι ελληνικές τράπεζες έχουν υψηλότερο δείκτης συνολικής έκθεσης, καθώς τα δάνεια ευάλωτων κλάδων πλησιάζουν το 50%, ποσοστό πολύ υψηλότερο από τη δεύτερη Ιταλία (35%). Έχουν δε τη μεγαλύτερη έκθεση σε δάνεια τουρισμού και εστίασης (πορτοκαλί) χρώμα και στο χονδρικό/λιανικό εμπόριο (σκούρο μπλε χρώμα).

Τα δάνεια σε ευάλωτους κλάδους

«Σε γενικές γραμμές», σημειώνει η ING, «οι τράπεζες που έχουν την έδρα τους στη Γαλλία, την Ολλανδία και το Βέλγιο έχουν τη χαμηλότερη έκθεση σε ευάλωτους επιχειρηματικούς τομείς. Τα ευάλωτα ανοίγματα στη Σκανδιναβία οφείλονται κυρίως σε εμπορικά δάνεια ακινήτων. Υψηλά ανοίγματα στον τομέα του τουρισμού εντοπίζονται κυρίως στην Ελλάδα, την Κύπρο, την Ιρλανδία και την Πορτογαλία, ενώ οι ιταλικές τράπεζες έχουν σχετικά μεγάλη έκθεση στη μεταποίηση και το εμπόριο».

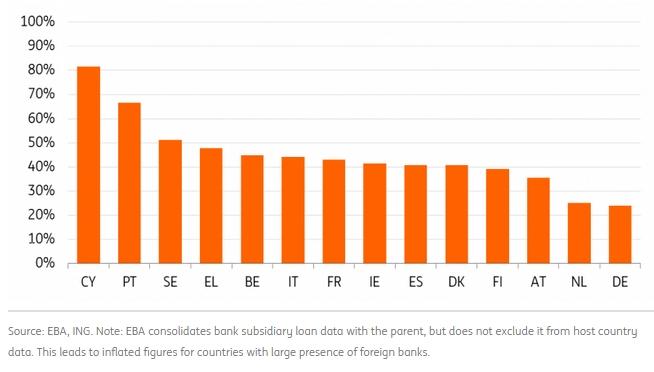

Κριτήριο 2: Μερίδιο των μικρομεσαίων επιχειρήσεων στα δάνεια

«Ένας δεύτερος παράγοντας που εξετάζουμε για τις προοπτικές των NPL είναι το μερίδιο των μικρομεσαίων επιχειρήσεων στα χαρτοφυλάκια δανείων», αναφέρει η ING. «Υποθέτουμε ότι οι ΜμΕ πλήττονται σχετικά περισσότερο από τις μεγαλύτερες επιχειρήσεις και ενδέχεται να είναι πιο δύσκολο να ανακάμψουν. Το ποσοστό των ΜΜΕ στα βιβλία τραπεζικών επιχειρηματικών δανείων είναι υψηλότερο στην Κύπρο, την Πορτογαλία και τη Σουηδία, ενώ η Ολλανδία και η Γερμανία σημειώνουν σχετικά χαμηλά επίπεδα», προσθέτει.

Με βάση αυτό το κριτήριο, πάντως, πρέπει να σημειωθεί ότι η Ελλάδα δεν βρίσκεται στη χειρότερη θέση, αλλά στην τέταρτη χειρότερη, με ποσοστό χαμηλότερο από 50%, καθώς από την προηγούμενη κρίση μεγάλο ποσοστό μικρομεσαίων επιχειρήσεων είχαν δει να επιδεινώνεται σοβαρά η οικονομική τους κατάσταση, με αποτέλεσμα να περιορισθούν σημαντικά και οι ροές τραπεζικών δανείων προς αυτές.

Μερίδιο δανείων σε ΜμΕ στο χαρτοφυλάκιο δανείων

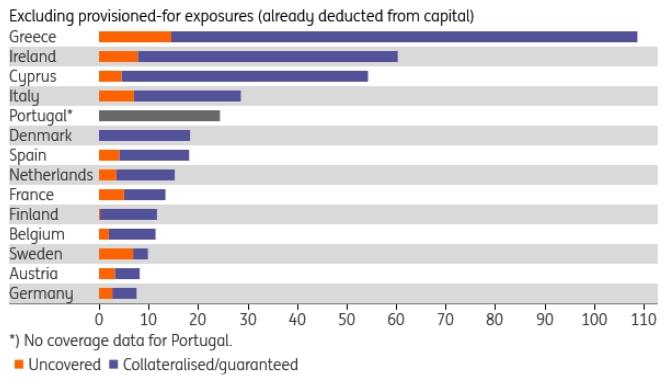

Κριτήριο 3: «Κόκκινα» δάνεια και κεφάλαια

Το τρίτο κριτήριο που εφαρμόζει η ING είναι αυτό που κατεξοχήν δείχνει πόσο ευάλωτο είναι το τραπεζικό σύστημα της Ελλάδας, καθώς μπήκε σε αυτή την κρίση με πολύ υψηλό ποσοστό NPL από την προηγούμενη κρίση και σχετικά ασθενή κεφαλαιακή βάση για την απορρόφηση ζημιών.

«Για να αξιολογήσουμε την ικανότητα των τραπεζών να απορροφούν NPL, εξετάζουμε το μέγεθος των υφιστάμενων μη εξυπηρετούμενων δανείων ως ποσοστό των τραπεζικών κεφαλαίων», σημειώνει η ING και προσθέτει ότι, σε γενικές γραμμές, οι χώρες του Νότου αντιμετωπίζουν ήδη αυξημένους δείκτες NPL πριν από την κρίση της πανδημίας, αν και τα τελευταία χρόνια έχει σημειωθεί μεγάλη πρόοδος που έχει μειώσει τα ποσοστά».

Όπως φαίνεται στο γράφημα, ο όγκος των προβληματικών δανείων των ελληνικών τραπεζών είναι τόσο μεγάλος, ώστε για τις ελληνικές τράπεζες ο δείκτης NPL προς κεφάλαια να ξεπερνά το 100%, δηλαδή τα NPL είναι μεγαλύτερα από τα κεφάλαια των τραπεζών. Σοβαρό πρόβλημα έχουν και οι τράπεζες Ιρλανδίας και Κύπρου, με ποσοστό 50 - 60%, πολύ χαμηλότερα πάντως από αυτό των ελληνικών τραπεζών.

Μη εξυπηρετούμενα δάνεια ως ποσοστό των κεφαλαιών

«Οι ισπανικοί δείκτες (3,1% το πρώτο τρίμηνο 2020) συγκλίνουν προς τους δείκτες βόρειων χωρών, ενώ εκείνοι στην Ιταλία και την Πορτογαλία (ελαφρώς πάνω από 6%) μειώθηκαν περισσότερο από 50% μεταξύ 2016 και 2020. Ο ιταλικός τραπεζικός τομέας εισήλθε στην κρίση Covid-19 με δείκτες NPL συγκρίσιμους με δείκτες πριν από τη χρηματοπιστωτική κρίση του 2008», τονίζει η ING και προσθέτει: «Όπως ήταν αναμενόμενο, η Ελλάδα, η Ιρλανδία και η Κύπρος βρίσκονται στην κορυφή της λίστας, ενώ τα NPL εξακολουθούν να αποτελούν πάνω από το 25% των τραπεζικών ιδίων κεφαλαίων στην Ιταλία και την Πορτογαλία».

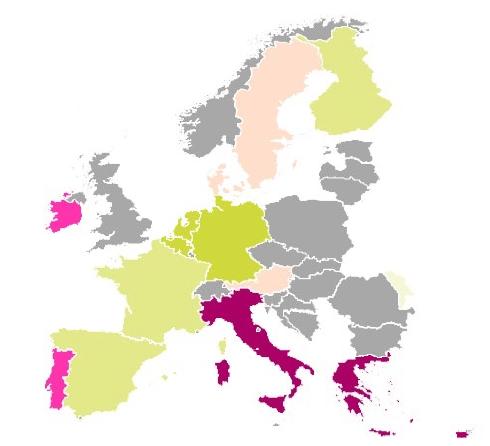

Ο χάρτης των κινδύνων

Με βάση το συνδυασμό αυτών των τριών εργαλείων αξιολόγησης του κινδύνου για τις τράπεζες, η ING καταλήγει ότι προκύπτει μια ανησυχητική εικόνα, η οποία στην έκθεση απεικονίζεται σε ένα χάρτη: Η νέα κρίση «μπορεί να προκαλέσει ένα νέο πλήγμα για τις χώρες και τους τραπεζικούς τομείς που είναι σε χειρότερη θέση για να το αντιμετωπίσουν. Με βάση τα κριτήρια αξιολόγησης, τα NPL είναι πιθανό να συνεχίσουν να θέτουν τις περισσότερες προκλήσεις στην Ελλάδα, την Κύπρο, την Ιταλία, την Πορτογαλία και την Ιρλανδία. Οι χώρες όπου αναμένονται τα μικρότερα προβλήματα είναι η Γερμανία, το Βέλγιο, η Ολλανδία και η Φινλανδία».

Η αξιολόγηση κατά χώρα

Τέλος, ένα σημαντικό ερώτημα είναι πότε θα αρχίσουν να αυξάνονται τα μη εξυπηρετούμενα δάνεια. Όπως σημειώνει η ING, «όλα εξαρτώνται από τη μετάδοση του ιού και τα μέτρα που θα λάβουν οι κυβερνήσεις. Πολλές επιχειρήσεις μπορεί επί του παρόντος να εξαρτώνται από την κρατική στήριξη, για παράδειγμα, με τη μορφή αναβολής πληρωμών φόρων ή μισθών, και ενδέχεται να αντιμετωπίσουν προβλήματα μόλις καταργηθούν σταδιακά τα μέτρα κυβερνητικής στήριξης. Επί του παρόντος, αυτό αναμένεται να συμβεί εντός του 2021, αλλά τα μη εξυπηρετούμενα δάνεια ενδέχεται να αυξηθούν περαιτέρω το 2022».