Την πιο σκληρή δοκιμασία του από την κρίση του 2009 θα περάσει ως το τέλος του 2021, λόγω της πανδημίας, ο παγκόσμιος τραπεζικός τομέας, τονίζει η Standard & Poor's, υπολογίζοντας ότι πιστωτικές ζημιές της περιόδου θα φθάσουν τα 2,1 τρισ. δολ. Σε αυτό το πλαίσιο, η S&P προβλέπει ότι οι ελληνικές τράπεζες θα επιβαρυνθούν με πρόσθετες πιστωτικές ζημιές που αντιστοιχούν σε 1,5% - 2% του ενεργητικού τους, αλλά από το 2021 θα επανέλθουν σε κερδοφορία και θα συνεχίσουν με ταχύτερους ρυθμούς την εξυγίανση των χαρτοφυλακίων τους.

Στην ετήσια έκθεσή του για το παγκόσμιο τραπεζικό σύστημα ("Global Banks Country-By-Country 2021 Outlook: Toughest Test For Banks Since 2009"), ο αμερικανικός οίκος αξιολόγησης σημειώνει ότι η πανδημία χτύπησε τις τράπεζες την ώρα που βρίσκονταν, με καθυστέρηση, σε μια φάση ανάκαμψης και τονίζει ότι:

- Τα κυβερνητικά μέτρα για τον περιορισμό της επιδημίας έχουν σταματήσει τη δυναμική της οικονομίας και των τραπεζών.

- Η παγκόσμια οικονομική επιβράδυνση και η επίδρασή της στους τομείς του τουρισμού και των υπηρεσιών της Ελλάδας ενδέχεται να οδηγήσουν σε νέες εισροές μη εξυπηρετούμενων δανείων, αν και οι τράπεζες έχουν ήδη προχωρήσει στην εκκαθάριση ενός μέρους των παλαιών προβληματικών δανείων τους με τη στήριξη ορισμένων κυβερνητικών πρωτοβουλιών (σ.σ.: αναφέρεται στο σχέδιο «Ηρακλής»).

- Η πανδημία θα εμποδίσει προσωρινά τις τράπεζες να ενισχύσουν την ήδη επισφαλή κερδοφορία και την ποιότητα των περιουσιακών στοιχείων τους και να διαφοροποιήσουν περαιτέρω τις πηγές χρηματοδότησής τους.

Επισημαίνοντας τους κινδύνους που αντιμετωπίζει το ελληνικό τραπεζικό σύστημα, η S&P σημειώνει ότι η περαιτέρω αποδυνάμωση των οικονομικών προοπτικών θα μπορούσε να οδηγήσει σε νέα μη εξυπηρετούμενα ανοίγματα (NPE) που θα ξεπεράσουν τις προβλέψεις του οίκου, ή να καθυστερήσει τις προγραμματισμένες πωλήσεις NPE και μη βασικών περιουσιακών στοιχείων. Κάτι τέτοιο μπορούσε να αυξήσει το πρόσθετο κόστος για τις τράπεζες, κυρίως προκαλώντας μείωση των κεφαλαίων από τις πωλήσεις δανείων, κάτι που θα ανάγκαζε τις τράπεζες να μειώσουν τις προγραμματισμένες τιτλοποιήσεις. Τα πρόσθετα κόστη από τις πωλήσεις θα δανείων θα έβλαπταν ιδιαίτερα τις τράπεζες με περιορισμένα κεφαλαιακά αποθέματα.

Ιδιαίτερη σημασία θα έχει ο ρυθμός της οικονομικής ανάκαμψης, ιδίως όσον αφορά τις επιδόσεις της αγοράς ακινήτων και τα επίπεδα ανεργίας. Οι παράγοντες αυτοί θα καθορίσουν το ρυθμό δημιουργίας νέων προβληματικών δανείων, την τιμή και τη ζήτηση για τις επερχόμενες τιτλοποιήσεις NPE, τις προοπτικές ανάκτησης καταγγελθέντων δάνεια που υποστηρίζονται από ακίνητα, και τις εισπράξεις που θα έχουν οι εταιρείες διαχείρισης δανείων από προβληματικά δάνεια.

Θετικό στοιχείο στην ανάλυση της S&P είναι ότι, όπως τονίζει, οι κίνδυνοι χρηματοδότησης των τραπεζών παραμένουν εξαιρετικά χαμηλοί. Οι καταθέσεις συνέχισαν να αυξάνονται, παρά την κατάργηση των capital controls, αντανακλώντας την αυξημένη εμπιστοσύνη στο τραπεζικό σύστημα. Επιπλέον, το πρόγραμμα αγοράς ομολόγων έκτακτης ανάγκης της Ευρωπαϊκής Κεντρικής Τράπεζας, που τέθηκε σε εφαρμογή τον Μάρτιο του 2020, επιτρέπει την αγορά ελληνικού δημόσιου χρέους.

Στις εκτιμήσεις της για την οικονομία, η S&P εμφανίζεται σχετικά αισιόδοξη, προβλέποντας ότι το ΑΕΠ θα συρρικνωθεί κατά 9% φέτος, αλλά θα ακολουθήσει ανάκαμψη με ρυθμό 6,8% το 2021 (σημειώνεται ότι οι προβλέψεις αυτές έχουν γίνει χωρίς να υπολογίζεται η επίδραση του νέου lockdown). Η ύφεση οφείλεται κυρίως στην επίδραση της πανδημίας στους τομείς του εμπορίου και του τουρισμού, των ταξιδιών και των κατασκευών.

Οι πιστωτικές ζημιές των τραπεζών τη διετία 2020 - 2021 εκτιμάται ότι θα κυμανθούν μεταξύ 160 - 200 μονάδες βάσης (1,5% με 2% του ενεργητικού). Αυτό το υψηλότερο κόστος κινδύνου, στο οποίο δεν υπολογίζονται οι εφάπαξ επιβαρύνσεις από τις τιτλοποιήσεις δανείων, σε συνδυασμό με τις περιορισμένες προοπτικές αύξησης των δανείων θα πιέσουν τα κέρδη των τραπεζών και τον ήδη αδύναμο σχηματισμό κεφαλαίου.

Το υπόλοιπο των δανείων θα συνεχίσει να μειώνεται λόγω διαγραφών και πωλήσεων NPE. Πάντως, τα καθαρά περιθώρια επιτοκίων θα παραμείνουν ανθεκτικά παρά την πανδημία, καθώς, όπως τονίζει η S&P, οι λληνικές τράπεζες διατηρούν την πρόσβαση στις μακροπρόθεσμες γραμμές αναχρηματοδότησης της ΕΚΤ με ελκυστικούς όρους.

Κλειδί για την πορεία των τραπεζών θα αποτελέσει ο ρυθμός των νέων εκταμιεύσεων δανείων. Η S&P δεν αναμένει ότι θα υπάρξει συνέχιση το β' εξάμηνο της ισχυρής τάσης αύξησης δανείων του πρώτου εξαμήνου του 2020. Για τις ελληνικές τράπεζες η επανεκκίνηση της χορήγησης δανείων έχει ιδιαίτερη σημασία, καθώς η ποιότητα του κεφαλαίου και των κερδών τους παραμένει ασθενέστερη, μετά από χρόνια αποδυνάμωσης της δημιουργίας εσόδων από τόκους και από προμήθειες.

Ιδιαίτερα σημαντική θα είναι και η επίδραση της πανδημίας στην πιστοληπτική ικανότητα του ιδιωτικού τομέα και στην αγορά ακινήτων. Οι ξένες επενδύσεις καθορίζουν σε μεγάλο βαθμό τις τιμές των ελληνικών ακινήτων, οι οποίες μόλις είχαν αυξηθεί πριν από την πανδημία, μετά από μείωση περίπου κατά 40% από το 2008, όπως σημειώνει η S&P. Οι επιπτώσεις από την πανδημία θα καθορίσουν το ρυθμό της έκδοσης εγγυημένων τίτλων από τις τράπεζες, καθώς και την ικανότητα πληρωμής των χρεωμένων νοικοκυριών, των οποίων η καθαρή θέση έχει γίνει αρνητική με την πάροδο των ετών.

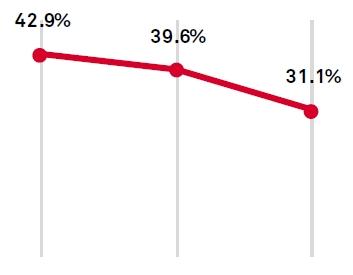

Ο ρυθμός μεταβολής των δανείων (2019 - 2021)

Το υπόλοιπο των δανείων θα διατηρήσει αρνητική μεταβολή την τριετία 2019 - 2021, καθώς οι διαγραφές και οι πωλήσεις/τιτλοποιήσεις μη εξυπηρετούμενων δανείων θα ξεπερνούν τη χορήγηση νέων δανείων.

Τα μη εξυπηρετούμενα στοιχεία ενεργητικού (Non Performing Assets - NPA)

Τα προβληματικά χαρτοφυλάκια δανείων των τραπεζών θα μειωθούν ελαφρώς το 2020, από 42,9% το 2019 σε 39,6%, όπως εκτιμά η S&P, ενώ το 2021 θα επιταχυνθεί ο ρυθμός της μείωσης και θα υποχωρήσουν στο 31,1% του ενεργητικού.

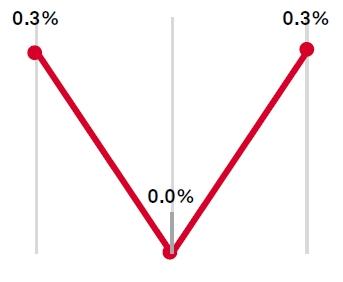

Η απόδοση ενεργητικού (Return on Average Assets - RAA)

Η κερδοφορία των τραπεζών θα υποχωρήσει απότομα φέτος, με αποτέλεσμα η απόδοση του ενεργητικού να εκμηδενισθεί, έναντι ποσοστού 0,3% το 2019. Το 2021, η απόδοση του ενεργητικού θα επανέλθει στο επίπεδο του 2019, όπως εκτιμά η S&P, καθώς οι τράπεζες θα επανέλθουν σε κερδοφορία.

Η δύσκολη δοκιμασία του διεθνούς τραπεζικού συστήματος

Για τον παγκόσμιο τραπεζικό τομέα, ο βασικός κίνδυνος είναι η οικονομική διαταραχή που προκαλεί η πανδημία να επιδεινωθεί ή να διαρκέσει περισσότερο από τη βασική υπόθεση για βιώσιμη οικονομική ανάκαμψη από το 2021, με ένα ευρέως διαθέσιμο εμβόλιο ως τα μέσα του επόμενου έτους. Πρόσθετοι παράγοντες που θα δοκιμάσουν την αντοχή των τραπεζών θα είναι η ολοκλήρωση μέτρων στήριξης, όπως οι αναστολές πληρωμών στα δάνεια, οι αυξημένες εταιρικές πτωχεύσεις και η πίεση στην αγορά ακινήτων. Πολλά εθνικά τραπεζικά συστήματα δεν θα επιστρέψουν στην κατάσταση όπου βρίσκονταν πριν την πανδημία πριν το 2023.

Ενώ το 2020 ήταν δύσκολο για τις τράπεζες, ο οίκος εκτιμά ότι το 2021 θα είναι ακόμη πιο δύσκολο και θα θέσει τις τράπεζες σε μεγαλύτερη δοκιμασία και από αυτήν του 2009. Τα μέτρα στήριξης που σταθεροποίησαν τις τράπεζες και βοήθησαν τους δανειολήπτες να κρατηθούν όρθιοι δεν μπορούν να διαρκέσουν για πάντα και η απόσυρσή τους θα αποκαλύψει μια πιο αληθινή εικόνα της ποιότητας των τραπεζικών περιουσιακών στοιχείων, παρά το γεγονός ότι οι οικονομίες θα αρχίσουν να ανακάμπτουν. Πάντως, η δυναμική της τρέχουσας ύφεσης είναι διαφορετική από το 2009, όπως τονίζει η S&P. Η ισχυρή δημοσιονομική στήριξη των οικονομιών ωφελεί τις τράπεζες, οι αγορές χρηματοδότησης είναι διευκολυντικές και οι τράπεζες είναι σε καλύτερη θέση από ό,τι ήταν το 2009 για να αντέξουν τις οικονομικές πιέσεις.