Το εντυπωσιακό turnaround των ελληνικών τραπεζών μέσα σε μια τετραετία αποτυπώνεται στα στοιχεία του Ενιαίου Εποπτικού Μηχανισμού (SSM) της ΕΚΤ για τους δείκτες απόδοσης των τραπεζών της ευρωζώνης. Το τελευταίο τρίμηνο του 2023, οι ελληνικές τράπεζες βρέθηκαν στις κορυφαίες θέσεις της ευρωζώνης, ενώ το 2019, πριν επιταχυνθεί η εξυγίανσή τους, πρωτίστως με τις τιτλοποιήσεις του σχεδίου «Ηρακλής», εμφάνιζαν απογοητευτική εικόνα και δεν άντεχαν σε συγκρίσεις με τις τράπεζες των άλλων χωρών της ευρωζώνης.

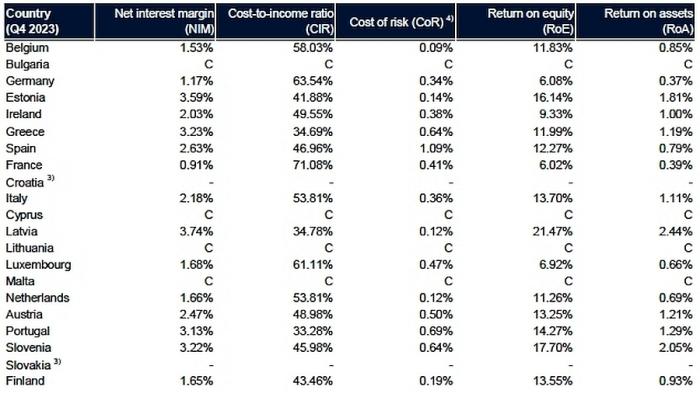

Οι πέντε βασικοί δείκτες απόδοσης που παρακολουθεί ο SSM (πίνακας) δείχνουν ότι, με μοναδική εξαίρεση το κόστος ρίσκου, οι ελληνικές τράπεζες έχουν από τις κορυφαίες επιδόσεις στην ευρωζώνη και, μάλιστα, στον πιο σημαντικό δείκτη για τους επενδυτές, την απόδοση κεφαλαίου έχουν σχεδόν διπλάσια ποσοστά από τις γαλλικές και τις γερμανικές τράπεζες, που συνθέτουν τον πυρήνα του χρηματοπιστωτικού συστήματος της ευρωζώνης. Ειδικότερα,

- Καθαρό περιθώριο επιτοκίου (net interest margin - NIM): Σε αυτό τον δείκτη, που αντανακλά τη διαφορά των επιτοκίων δανεισμού και καταθέσεων, οι ελληνικές τράπεζες κατέγραψαν μια επίδοση (3,23%) που ήταν από τις υψηλότερες στην ευρωζώνη. Μόνο οι τράπεζες των χωρών της Βαλτικής, της Πορτογαλίας και της Σλοβενίας είχαν υψηλότερες επιδόσεις από το 3%. Οι ελληνικές τράπεζες, έχοντας το πλεονέκτημα του πολύ υψηλού βαθμού συγκέντρωσης, που περιορίζει τον μεταξύ τους ανταγωνισμό στα επιτόκια χορηγήσεων και καταθέσεων, όπως και το γεγονός ότι διαθέτουν πολύ μεγάλη ρευστότητα (ο δείκτης κάλυψης ρευστότητας διαμορφώθηκε στο 218%, έναντι 165% κατά μέσο όρο στην ευρωζώνη), αξιοποίησαν τα αυξημένα επιτόκια της ΕΚΤ για να διευρύνουν τα περιθώρια κέρδους τους. Όπως επισήμανε η Τράπεζα της Ελλάδος στην τελευταία Έκθεση του Διοικητή, πέρασαν σε μικρότερο βαθμό από τις ευρωπαϊκές τράπεζες τις αυξήσεις στα επιτόκια των δανείων, αλλά συγκράτησαν σε μεγαλύτερο βαθμό τις αυξήσεις στα επιτόκια καταθέσεων, με αποτέλεσμα τη διαμόρφωση υψηλών περιθωρίων επιτοκίων.

- Κόστος ως ποσοστό των εσόδων (cost to income ratio -CIR): Σε αυτό τον δείκτη, είναι εμφανέστατα τα αποτελέσματα των εντατικών προσπαθειών που έκαναν εδώ και πολλά χρόνια οι ελληνικές τράπεζες για τη συμπίεση του κόστους λειτουργίας, με συνεχή μείωση προσωπικού και δικτύων, αλλά και με μετάβαση σε ψηφιακές λειτουργίες. Ο δείκτης διαμορφώθηκε σε ποσοστό χαμηλότερο του 35%, δηλαδή λιγότερο από το μισό σε σχέση με τη Γαλλία. Μόνο οι τράπεζες της Λετονίας και της Πορτογαλίας είχαν εξίσου χαμηλούς δείκτες.

- Κόστος κινδύνου (cost of risk - CoR): Αυτός ο δείκτης, όπου αποτυπώνονται οι προβλέψεις για προβληματικά δάνεια ως ποσοστό του συνόλου των δανείων, είναι ακόμη ένα από τα ασθενή σημεία των ελληνικών τραπεζών, που έχουν υψηλότερο δείκτη μη εξυπηρετούμενων δανείων από τον μέσο όρο της ευρωζώνης, παρά τη μεγάλη μείωση που έχει επιτευχθεί τα τελευταία χρόνια. Με ποσοστό 0,64%, ο δείκτης είναι από τους υψηλότερους της ευρωζώνης, έχει όμως ενδιαφέρον ότι υπάρχουν και άλλα δύο εθνικά τραπεζικά συστήματα (Πορτογαλίας και Σλοβενίας) με παραπλήσια ποσοστά, ενώ στο παρελθόν οι ελληνικές τράπεζες είχαν με διαφορά το μεγαλύτερο κόστος κινδύνου. Σημειώνεται ότι η μείωση του κόστους κινδύνου, δηλαδή των προβλέψεων που επιβαρύνουν την κερδοφορία, είναι ο δεύτερος σημαντικότερος παράγοντας (μετά τα υψηλά επιτοκιακά περιθώρια) που έφερε το 2023 υψηλή κερδοφορία στις τράπεζες.

- Απόδοση κεφαλαίου (return on equity - RoE): Αυτός ο δείκτης, που εν πολλοίς εξηγεί και την επιστροφή επενδυτικών κεφαλαίων στις τραπεζικές μετοχές και τη σημαντική τους άνοδο, συσχετίζει τα κέρδη με τα ίδια κεφάλαια και ήταν πολύ υψηλός για τις ελληνικές τράπεζες το δ' τρίμηνο του 2023. Διαμορφώθηκε σχεδόν σε 12%, όταν στη Γερμανία ήταν μόλις 6%, και έφερε τις ελληνικές τράπεζες στην ομάδα με τις υψηλότερες αποδόσεις -μόνο στη Λετονία και τη Σλοβενία οι αντίστοιχοι δείκτες ήταν αισθητά υψηλότεροι.

- Απόδοση ενεργητικού (return on assets - RoA): Στην απόδοση ενεργητικού, μόνο η Λετονία και η Σλοβενία πέτυχαν ποσοστά υψηλότερα του 2%, ενώ οι ελληνικές τράπεζες, με 1,19% βρίσκονται στην ομάδα με τις υψηλότερες επιδόσεις.

Οι δείκτες απόδοσης των τραπεζών της ευρωζώνης (δ' τρίμηνο 2023, πηγή: SSM)

2019: Απογοητευτική εικόνα...

Αν ανατρέξει κανείς στην αντίστοιχη δημοσίευση του SSM τέσσερα χρόνια νωρίτερα (δ' τρίμηνο 2019), ίσως να πιστέψει ότι κάποιο λάθος έχει στα στοιχεία, καθώς οι επιδόσεις των ελληνικών τραπεζών ήταν ακόμη απογοητευτικές και τις έφερναν σε θέση ουραγού στην ευρωζώνη. Οι τράπεζες είχαν αποκαταστήσει τότε σε μεγάλο βαθμό την κεφαλαιακή τους επάρκεια, ύστερα από αλλεπάλληλες ανακεφαλαιοποιήσεις, όμως εξακολουθούσαν να βαρύνονται με «κόκκινα» δάνεια που πλησίαζαν το ήμισυ των δανειακών τους χαρτοφυλακίων, γεγονός που καθιστούσε απαγορευτική την επίτευξη υψηλής κερδοφορίας.

Το 2019, ο SSM παρακολουθούσε μόνο τρεις βασικούς δείκτες απόδοσης (απόδοση κεφαλαίου και ενεργητικού, σχέση κόστους - εσόδων). Ειδικότερα,

- Στον δείκτη RoE, οι ελληνικές τράπεζες, λόγω της πολύ χαμηλής κερδοφορίας τους εκείνη την εποχή, εμφάνιζαν ποσοστό μόλις 0,98%. Οι γερμανικές τράπεζες, που αντιμετώπιζαν πολύ σοβαρά προβλήματα τότε, είχαν ακόμη χαμηλότερη απόδοση κεφαλαίου, μόλις 0,08%, ενώ κάτω από 1% είχαν και οι πορτογαλικές. Ωστόσο, αυτά ήταν τα μόνα παρήγορα στοιχεία: οι ελληνικές τράπεζες δεν ήταν εντελώς μόνες στις τελευταίες θέσεις. Ωστόσο, στα περισσότερα εθνικά τραπεζικά συστήματα της ευρωζώνης οι αντίστοιχοι δείκτες ήταν πολύ υψηλότεροι, ξεπερνώντας ακόμη και το 10% στην περίπτωση της Σλοβενίας.

- Αντίστοιχα χαμηλή ήταν και η απόδοση ενεργητικού, στο 0,11%. Μόνη χειρότερη χώρα ήταν η Γερμανία με... στρογγυλό μηδέν, ενώ λίγο κάτω από την Ελλάδα ήταν και η Πορτογαλία. Και σε αυτή την κατάταξη, η Σλοβενία έπαιρνε με διαφορά την πρώτη θέση.

- Στον δείκτη κόστους προς έσοδα, φαίνεται η τεράστια διαφορά που έχουν κάνει τα τελευταία χρόνια οι προσπάθειες εξοικονόμησης κόστους, παράλληλα βέβαια και με την αύξηση των εσόδων. Το 2019, ο δείκτης των ελληνικών τραπεζών βρισκόταν στο 49%, πολύ υψηλότερα από το 35% που καταγράφηκε τέσσερα χρόνια αργότερα. Ακόμη και αυτή επίδοση, βέβαια, που ήταν αποτέλεσμα των μεγάλων μειώσεων στα κόστη στη διάρκεια της οικονομικής κρίσης, έφερνε την Ελλάδα σε αρκετά καλή θέση στην ευρωζώνη, όπου υπήρχαν ακόμη και με τραπεζικά συστήματα με σχέση κόστους - εσόδων που ξεπερνούσε το 70% (Γαλλία, Λουξεμβούργο).

Οι δείκτες απόδοσης των τραπεζών της ευρωζώνης (δ' τρίμηνο 2019, πηγή: SSM)

Ζητούμενο η βιώσιμη κερδοφορία

Όλα αυτά δεν σημαίνουν βέβαια ότι οι τράπεζες έχουν μπει σε κάποιο... παράδεισο αιώνια υψηλών επιδόσεων. Για παράδειγμα, μπορεί να βρέθηκαν σε καλή θέση, λόγω των επιχειρηματικών τους μοντέλων, για να αξιοποιήσουν με τον καλύτερο τρόπο την αύξηση των ευρωπαϊκών επιτοκίων, όμως, όπως έχει επισημάνει κατ' επανάληψη και το ΔΝΤ, απέχουν ακόμη από την κατάκτηση της βιώσιμης κερδοφορίας με βάση τα σύγχρονα επιχειρηματικά μοντέλα του τραπεζικού τομέα, που βασίζονται σε πολύ μεγαλύτερο βαθμό στα έσοδα από προμήθειες και μάλιστα όχι από απλές και επαναλαμβανόμενες εργασίες, αλλά από πιο σύνθετες εργασίες υψηλής προστιθέμενης αξίας, όπως η διαχείριση περιουσίας.

Σε αυτή την κατεύθυνση κάνουν ήδη βήματα οι ελληνικές τράπεζες, έχουν αρκετό δρόμο όμως να διανύσουν, ενώ το παράθυρο ευκαιρίας των πολύ υψηλών, καθαρών εσόδων από τόκους από το καλοκαίρι θα αρχίσει να κλείνει, με την έναρξη του κύκλου μείωσης των επιτοκίων από την ΕΚΤ.