Μια σημαντική πλευρά του βαρύτατου τιμήματος που πληρώνει η ελληνική οικονομία ως αποτέλεσμα της κρίσης του κορονοϊού υπενθυμίζει σημερινή ανάλυση του οίκου Fitch: ενώ το 2019, πριν το ξέσπασμα της πανδημίας, περιμέναμε ότι η χώρα θα έφθανε το αργότερο το 2021 στην επενδυτική βαθμίδα των οίκων αξιολόγησης, αποκαθιστώντας τη διεθνή της εικόνα στα διεθνή επενδυτικά κεφάλαια μετά την κρίση της δεκαετίας του 2010, η πανδημία προκάλεσε μεγάλη ανατροπή και οδηγεί σε σοβαρή καθυστέρηση της επιστροφής στο investment grade.

Τι μπορεί να σημαίνει πρακτικά αυτή η καθυστέρηση; Μεσοπρόθεσμα, και όσον αφορά τη χρηματοδότηση του Δημοσίου από την αγορά, το πραγματικό κόστος δεν είναι μεγάλο. Όσο η Ευρωπαϊκή Κεντρική Τράπεζα απορροφά σχεδόν το σύνολο των νέων εκδόσεων τίτλων της χώρας μέσα από το ειδικό πρόγραμμα για τις αγορές ομολόγων κατά την περίοδο της πανδημίας (PEPP), η Ελλάδα θα βρίσκει πρόθυμους αγοραστές των τίτλων της και με κόστη δανεισμού κοντά στο ιστορικό χαμηλό. Επιπλέον, τα ελληνικά ομόλογα γίνονται δεκτά από την ΕΚΤ για αναχρηματοδότηση παρά το γεγονός ότι έχουν χαμηλή αξιολόγηση.

Όμως, η διατήρηση της βαθμολογίας αρκετά σκαλοπάτια κάτω από το investment grade δεν παύει να έχει σοβαρό κόστος για την οικονομία. Όχι μόνο γιατί το πρόγραμμα αγοράς τίτλων της ΕΚΤ δεν θα κρατήσει για πάντα και θα πρέπει, όταν λήξει, η ελληνική οικονομία να έχει κατακτήσει την επενδυτική βαθμίδα, για να συνεχίσει να δανείζεται χωρίς τον κίνδυνο αύξησης του κόστους δανεισμού. Αλλά και επειδή η καθυστέρηση επανόδου στην επενδυτική βαθμίδα δεν παύει να κρατά τη χώρα, τουλάχιστον όπως την βλέπουν τα διεθνή επενδυτικά κεφάλαια, σε μια ιδιαίτερη κατηγορία οικονομίας υψηλού ρίσκου, με ό,τι αυτό σημαίνει για το ύψος και την ποιότητα των κεφαλαίων που φθάνουν στην Ελλάδα.

Η Fitch, που είναι ο οίκος αξιολόγησης ο οποίος έχει φέρει πιο κοντά από τους άλλους την Ελλάδα στην επενδυτική βαθμίδα, κάνει δύο σημαντικές επισημάνσεις:

- Μπορεί η πανδημία να έχει εκτινάξει το ελληνικό δημόσιο χρέος πάνω από το 200% του ΑΕΠ το 2020, επίπεδο στο οποίο θα παραμείνει και το 2021, όμως, το γεγονός ότι μεγάλο μέρος του ελληνικού χρέους αφορά δανειοδοτήσεις από την Ευρώπη με χαριστικούς όρους ("very high concessional share") μετριάζει τους κινδύνους από την αύξηση του χρέους λόγω των δαπανών και της μείωσης του ΑΕΠ από την πανδημία. Αυτό σημαίνει ότι το χρέος παραμένει βιώσιμο, με βάση το κυριότερο κριτήριο που υιοθετούν οι Ευρωπαίοι, δηλαδή τη σχέση των ακαθάριστων χρηματοδοτικών αναγκών (GNI) με το ΑΕΠ, που δεν θα πρέπει να υπερβαίνει το 15% ετησίως. Η Fitch εκτιμά ότι το όριο θα ξεπερασθεί πρόσκαιρα, μέχρι το 2023, αλλά για τα επόμενα δέκα χρόνια θα είναι χαμηλότερο από το 15% του ΑΕΠ.

- Από την άλλη, όμως, οι αναβαθμίσεις της αξιολόγησης της Ελλάδας από την κατηγορία BB προς τo χαμηλότερο σημείο της επενδυτικής βαθμίδας (ΒΒΒ-) θα καθυστερήσουν αρκετά και πάντως είναι αμφίβολο αν θα δούμε αυτή την πορεία να ολοκληρώνεται ακόμη και ως το τέλος του 2022. Η μείωση του χρέους, αναφέρει η Fitch, θα είναι ο κυριότερος παράγοντας προδιορισμού των αξιολογήσεων. Οι προοπτικές του ελληνικού χρέους (outlook) πιθανόν να διατηρηθούν σταθερές για μια περίοδο ενός - δύο ετών, ενώ μόνο στην περίπτωση που αρχίσει η μείωση του χρέους από το 2021 (κάτι που ο οίκος δεν θεωρεί πιθανό) θα υπάρξουν νέες αναβαθμίσεις. Μάλιστα, η δημοσιονομική ευελιξία που έχει αποφασισθεί σε ευρωπαϊκό επίπεδο είναι ήδη ενσωματωμένη στα σενάρια του οίκου και δεν πρόκειται να επηρεάσει θετικά την αξιολόγηση της χώρας.

Σε αυτό το σημείο αναδεικνύεται και η μεγάλη πρόκληση για τη δημοσιονομική πολιτική που χαράσσει η ελληνική κυβέρνηση. Μέχρι τώρα, πρώτη προτεραιότητα ήταν να υποστηριχθεί η οικονομική δραστηριότητα, οι επιχειρήσεις και τα πιο ευάλωτα νοικοκυριά εν μέσω της πανδημίας, ενώ οι δημοσιονομικοί κίνδυνοι περνούσαν, εύλογα, σε δεύτερη μοίρα. Καθώς, όμως, τελειώνει η κρίση της πανδημίας και η οικονομία μέσα στους επόμενους μήνες αναμένεται να επανέλθει σε κάποιου είδους «κανονικότητα», ο σχεδιασμός της οικονομικής πολιτικής δεν μπορεί να μην περιλαμβάνει το στόχο της εκ νέου μείωσης του χρέους. Αν δεν πεισθούν οι αγορές και οι οίκοι αξιολόγησης ότι το χρέος επανέρχεται γρήγορα σε καθοδική τροχιά, η κατάκτηση της επενδυτικής βαθμίδας θα αργήσει πολύ και οι κίνδυνοι για τη χρηματοδότηση της χώρας θα αυξηθούν, όταν η ΕΚΤ δώσει το τέλος στο έκτακτο πρόγραμμα αγοράς ομολόγων για την πανδημία.

Πώς βλέπουν το χρέος οι Θεσμοί: Η κρίσιμη ανάλυση βιωσιμότητας

Για τη βιωσιμότητα του χρέους, πάντως, είναι φανερό ήδη από την 8η αξιολόγηση της οικονομίας από τους Θεσμούς (Νοέμβριος 2020) ότι η πανδημία έχει προκαλέσει πολύ σοβαρά προβλήματα, έστω και αν οι Ευρωπαίοι δεν αμφισβητούν τη βιωσιμότητά του. Η επόμενη ανάλυση βιωσιμότητας θα γίνει τις προσεχείς εβδομάδες, στο πλαίσιο της 10ης αξιολόγησης και αναμένεται με μεγάλο ενδιαφέρον.

Όπως έχει γράψει το Business Daily, η άσκηση αυτή δεν αναμένεται να καταλήξει σε κάποιο σοκ, δηλαδή σε ένα συμπέρασμα που θα αμφισβητεί τη βιωσιμότητα του χρέους, αφενός γιατί τα χαμηλότερα κόστη δανεισμού της χώρας εξισορροπούν, σε κάποιο βαθμό, τη διόγκωση των ελλειμμάτων που έχει ήδη συντελεσθεί και τις αναμενόμενες χειρότερες από τις αρχικές εκτιμήσεις μελλοντικές δημοσιονομικές επιδόσεις. Αφετέρου, γιατί οι τεχνοκράτες της Κομισιόν έχουν σοβαρούς πολιτικούς λόγους να καταλήξουν σε ένα θετικό συμπέρασμα, ώστε να μην ανοίξει τώρα μια επικίνδυνη συζήτηση για το ελληνικό χρέος.

Πάντως, ήδη από την ανάλυση βιωσιμότητας που είχε γίνει στα τέλη του 2020, στο πλαίσιο της 8ης αξιολόγησης, φαινόταν ότι η κρίση της πανδημίας και οι αλλαγές στις βασικές παραδοχές για τα οικονομικά και δημοσιονομικά μεγέθη είχαν επιβαρύνει αρκετά τα αποτελέσματα της ανάλυσης βιωσιμότητας. Είναι χαρακτηριστικό ότι, όπως φαίνεται στον πίνακα που εμφανίζει τις επιβαρύνσεις των ακαθάριστων χρηματοδοτικών αναγκών της χώρας, οι οποίες αποτελούν και το κρισιμότερο θέμα της ανάλυσης βιωσιμότητας και θεωρείται ότι δεν πρέπει να ξεπερνούν το 15% του ΑΕΠ, η επιδείνωση στα πεδία της ανάπτυξης και του πρωτογενούς δημοσιονομικού ισοζυγίου προκαλεί αρκετά προβλήματα.

Ειδικότερα, για το 2020 προβλεπόταν στην προηγούμενη ανάλυση (στο πλαίσιο της πέμπτης αξιολόγησης, πριν την πανδημία) ότι οι χρηματοδοτικές ανάγκες θα έφθαναν το 7,9% του ΑΕΠ, αλλά με βάση τις νέες παραδοχές εκτινάχθηκαν στο 20,1% του ΑΕΠ. Για το 2021, από το 4,8% ανεβαίνουν τρεις φορές υψηλότερα, στο 15,9%. Διατηρούνται επίσης πάνω από το «όριο ασφαλείας» του 15% το 2022, για να υποχωρήσουν χαμηλότερα το 2023 και 2024. Σε όλες τις περιπτώσεις, όμως, ως το 2040 οι δανειακές ανάγκες είναι υψηλότερες, σε σύγκριση με τις εκτιμώμενες πριν το ξέσπασμα της πανδημίας.

Οι δανειακές ανάγκες πριν και μετά την πανδημία (πηγή: 8η έκθεση αξιολόγησης)

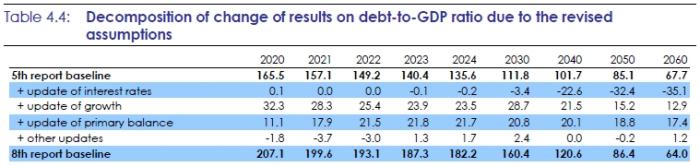

Σε ό,τι αφορά το δείκτη χρέους, η επίδραση της πανδημίας είναι επίσης καταλυτική. Όπως φαίνεται στον πίνακα, για το 2020 το χρέος «φουσκώνει» από 165,5% του ΑΕΠ στο 207,1%. Αντίστοιχα, το 2021 ανεβαίνει από την προηγούμενη εκτίμηση για 157,1% του ΑΕΠ στο 199,6%. Στην πορεία υποχωρεί και, όπως παρατήρησε και ο Π. Τόμσεν, στο πολύ μακρινό μέλλον, το 2060, μειώνεται στο 64% του ΑΕΠ, δηλαδή λίγο χαμηλότερα από την προηγούμενη εκτίμηση για 67,7%.

Αυτή η μείωση προέρχεται μόνο από την παράμετρο των επιτοκίων, που εκτιμάται ότι θα μειώσουν το χρέος κατά 35,1% του ΑΕΠ, σε σύγκριση με την προηγούμενη εκτίμηση της Κομισιόν, ενώ οι άλλες δύο βασικές παράμετροι (ανάπτυξη και πρωτογενές ισοζύγιο) θα έχουν αντίθετη επίδραση, καθώς θα «φουσκώσουν» το χρέος περίπου κατά 30%.

Οι αναθεωρήσεις στις προβλέψεις για το χρέος λόγω πανδημίας