Με μεγάλη επιτυχία αναμένεται να κλείσει σήμερα το βιβλίο προσφορών για τη νέα έκδοση ομολόγων του Ελληνικού Δημοσίου, πενταετούς διάρκειας, καθώς επικρατούν ευνοϊκές συνθήκες στην αγορά, που αναμένεται να οδηγήσουν σε θεαματική υπερκάλυψη της έκδοσης και να πιέσουν χαμηλά την απόδοση των τίτλων.

Οι παράγοντες που οδηγούν σε επιτυχία της έκδοσης είναι τρεις, όπως αναφέρουν στελέχη της αγοράς:

- Η πρόσφατη αναβάθμιση της Ελλάδας από την Standard & Poor's στο BB, δηλαδή δύο «σκαλοπάτια» μακριά από την επενδυτική βαθμίδα, αποτέλεσε μια ευχάριστη έκπληξη για την αγορά, ενώ ο οίκος έδωσε θετική προοπτική (outlook) στη βαθμολογία, κάτι που σημαίνει ότι είναι πιθανή μια νέα αναβάθμιση μέσα στους επόμενους 12 - 18 μήνες. Σημειώνεται ότι η S&P επικαλέσθηκε ως βασικό παράγοντα που οδήγησε στην αναβάθμιση τη βελτίωση της οικονομικής διακυβέρνησης της χώρας.

- Η Ευρωπαϊκή Κεντρική Τράπεζα εκπλήρωσε τον Απρίλιο στο ακέραιο την υπόσχεσή της για επιτάχυνση των αγορών κρατικών ομολόγων, στο πλαίσιο του προγράμματος για την πανδημία (PEPP). Σύμφωνα με τα νεότερα στοιχεία, το σύνολο των αγορών κρατικών ομολόγων έφθασε τον Απρίλιο τα 80 δισ. ευρώ, έναντι 60 δισ. ευρώ τον Μάρτιο, καθώς η ΕΚΤ θέλει να περάσει στην αγορά ένα σαφές μήνυμα για την αποφασιστικότητά της να κρατήσει ευνοϊκές χρηματοπιστωτικές συνθήκες στην ευρωζώνη μέχρι να ξεπερασθούν οι συνέπειες της πανδημίας.

- Οι συνθήκες που επικρατούν σε αυτή την φάση στις ευρωπαϊκές αγορές είναι ευνοϊκές για τα κρατικά ομόλογα. Χθες, με τις αγορές της Αθήνας κλειστές λόγω της μεταφοράς της αργίας της Πρωτομαγιάς, σημειώθηκε πτώση στα χρηματιστήρια και μετατόπιση κεφαλαίων στα ομόλογα, που οδήγησε σε μείωση αποδόσεων τους κρατικούς τίτλους σε όλη την ευρωζώνη. Η απόδοση του ελληνικού 5ετούς ομολόγου υποχώρησε χθες στο 0,091% στις ευρωπαϊκές αγορές, έναντι 0,13% που ήταν η τελευταία τιμή στην Αθήνα, σύμφωνα με το χθεσινό δελτίο του Οργανισμού Διαχείρισης Δημοσίου Χρέους.

Η νέα έκδοση ομολόγων αναφοράς πενταετούς διάρκειας αναμένεται να προσελκύσει πολύ έντονο ενδιαφέρον, καθώς εκτιμάται ότι θα τιμολογηθεί με απόδοση 0,20 ή λίγο χαμηλότερα, που είναι μια απόδοση χαμηλή μεν για το δανεισμό του Ελληνικού Δημοσίου, αλλά σχετικά υψηλή για τα δεδομένα της ευρωπαϊκής αγοράς χρέους αυτή την περίοδο, καθώς η πλειονότητα των τίτλων αυτής της διάρκειας έχουν αρνητική απόδοση.

Το Δημόσιο θα αντλήσει τουλάχιστον 2 δισ. ευρώ, ενώ εκτιμάται ότι θα προσφερθούν πολλαπλάσια κεφάλαια (κατά μέσο όρο, οι εκδόσεις του Δημοσίου το 2020 είχαν υπερκάλυψη κατά 6,3 φορές). Μάλιστα στις δημοπρασίες κρατικού χρέους σε όλη την ευρωζώνη τα hedge funds «φουσκώνουν» τεχνητά τις προσφορές τους, για να εξασφαλίσουν περισσότερα ομόλογα, γνωρίζοντας ότι υπάρχει πάντα η ασφάλεια εγγυημένης αγοράς των τίτλων από την ΕΚΤ.

Ενδεικτικό στοιχείο του έντονου ενδιαφέροντος για την έκδοση είναι ότι έχουν αναλάβει να την «τρέξουν» έξι μεγάλες διεθνείς τράπεζες: Barclays, BofA Securities, Citi, Commerzbank, Morgan Stanley και Societe Generale. Σε αντίθεση με τις αμέσως προηγούμενες εκδόσεις του ΟΔΔΗΧ, αυτή την φορά δεν συμμετέχει ελληνική τράπεζα στο κοινοπρακτικό σχήμα.

Αξιωματούχος της κυβέρνησης έχει δηλώσει στο Reuters ότι, εκτός από τη σημερινή, θα υπάρξει ως το τέλος του έτους τουλάχιστον άλλη μία έκδοση, κάτι που σημαίνει ότι το υπουργείο Οικονομικών θα αντλήσει 12 δισ. ευρώ, δηλαδή ο φετινός δανεισμός θα φθάσει στα ανώτατα όρια που είχαν δοθεί στα τέλη του 2020 (8 - 12 δισ. ευρώ).

Δεν θα πρέπει να αποκλείεται, πάντως, με δεδομένη τη μεγάλη αύξηση των χρηματοδοτικών αναγκών που δημιούργησε φέτος η παράταση των μέτρων για την πανδημία, να χρειασθεί το Δημόσιο να αντλήσει και μεγαλύτερο ποσό από τα 12 δισ. ευρώ. Ήδη έχουν αντληθεί φέτος 8 δισ. ευρώ, μέσω εκδόσεων 30ετών και 10ετών ομολόγων, αλλά και μιας ιδιωτικής τοποθέτησης 30ετών τίτλων στην Εθνική Τράπεζα.

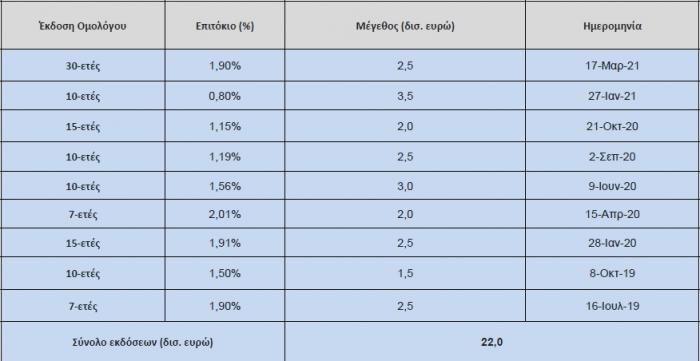

Σύμφωνα με στοιχεία που παρουσίασε πρόσφατα ο υπ. Οικονομικών, Χρ. Σταϊκούρας, η σημερινή κυβέρνηση έχει αντλήσει 22 δισ. ευρώ από τον Ιούλιο του 2019, όπως φαίνεται στον πίνακα:

Τρ. Ελλάδος: Η ΕΚΤ αγόρασε ομόλογα 18,9 δισ.

Η Τράπεζα της Ελλάδος τονίζει στην τελευταία Έκθεση του Διοικητή τη σημασία των παρεμβάσεων της ΕΚΤ για να συνεχίζει το Δημόσιο να δανείζεται με πολύ χαμηλό κόστος και χωρίς δυσκολίες. Είναι χαρακτηριστικό ότι, όπως αναφέρει η ΤτΕ, από τον Μάρτιο που άρχισε να εφαρμόζεται το PEPP έως και τον Ιανουάριο του 2021, η ΕΚΤ αγόρασε ελληνικά ομόλογα αξίας 18,9 δισ. ευρώ, ποσό που ξεπερνά αρκετά το δανεισμό του Δημοσίου την ίδια περίοδο.

Ειδικότερα, η ΤτΕ σημειώνει ότι:

- Η ραγδαία επιδείνωση των συνθηκών και η αναταραχή στις διεθνείς χρηματοπιστωτικές αγορές, από τα μέσα Φεβρουαρίου έως τα μέσα Μαρτίου, επηρέασε συγκριτικά περισσότερο τις αποδόσεις στα ομόλογα του Ελληνικού Δημοσίου. Σε συνάφεια με τις διεθνείς συστημικές εξελίξεις, οι αποδόσεις των ομολόγων όλων των διαρκειών παρουσίασαν έντονη άνοδο. Επίσης, καθώς οι προοπτικές για την οικονομική δραστηριότητα αναθεωρούνταν επί τα χείρω, περιορίστηκαν οι προοπτικές αναβάθμισης του αξιόχρεου της Ελλάδος στην επενδυτική κατηγορία σε σύντομο χρονικό διάστημα. Κατά συνέπεια, ολόκληρη η καμπύλη αποδόσεων των ελληνικών κρατικών ομολόγων μετατοπίστηκε προς τα άνω μετά την εκδήλωση της αναταραχής στις διεθνείς αγορές.

- Από το δεύτερο δεκαπενθήμερο του Μαρτίου, οπότε η ανακοίνωση των μέτρων στήριξης από τις μεγάλες κεντρικές τράπεζες και τις κυβερνήσεις οδήγησε σε εξομάλυνση της μεταβλητότητας στις διεθνείς αγορές, οι αποδόσεις των ελληνικών κρατικών ομολόγων όλων των διαρκειών υποχώρησαν. Ιδιαίτερα ευνοϊκές ήταν οι επιδράσεις των αποφάσεων της ΕΚΤ σχετικά με τη χορήγηση παρέκκλισης (waiver) από τα κριτήρια επιλεξιμότητας του Ευρωσυστήματος για τα ελληνικά κρατικά ομόλογα, με αποτέλεσμα τη συμπερίληψή τους στο πρόγραμμα αγοράς τίτλων λόγω της πανδημίας (PEPP) και την αποδοχή τους ως εξασφαλίσεων για την παροχή ρευστότητας από το Ευρωσύστημα στις εμπορικές τράπεζες.

- Μετά τις παρεμβάσεις της ΕΚΤ, οι αποδόσεις των ελληνικών κρατικών ομολόγων ακολούθησαν πτωτική τάση, με αποτέλεσμα τη σταδιακή αντιστροφή της αρχικής ανόδου και τη μείωση, συνολικά, της καμπύλης αποδόσεων των ομολόγων του Ελληνικού Δημοσίου. Έτσι, η καμπύλη αποδόσεων έχει υποχωρήσει πλέον κοντά σε ιστορικώς χαμηλά επίπεδα. Επισημαίνεται ότι το Ευρωσύστημα, στο πλαίσιο του PEPP, είχε προβεί έως και τον Ιανουάριο του 2021 σε αγορές ελληνικών κρατικών τίτλων ύψους 18,9 δισεκ. ευρώ.

- Το Ελληνικό Δημόσιο εξέδωσε το 2020 ομόλογα συνολικού ύψους 12 δισεκ. ευρώ, για τα οποία εκδηλώθηκε ισχυρή ζήτηση (συνολικά 76,4 δισεκ. ευρώ). Τον Ιανουάριο του 2021 πραγματοποιήθηκε έκδοση 10ετούς ομολόγου, με την απόδοση να ανέρχεται στο ιστορικά χαμηλό επίπεδο του 0,807%. Τέλος, στις 17 Μαρτίου 2021 πραγματοποιήθηκε έκδοση νέου τίτλου 30ετούς διάρκειας, με τοκομερίδιο 1,875%, μέσω της οποίας αντλήθηκαν 2,5 δισεκ. ευρώ.