Σε διάστημα λιγότερο της μισής ώρας υπήρξε πλήρης κάλυψη του βιβλίου προσφορών της Εθνικής Τράπεζας, όπως αναφέρει το Reuters, με την όλη διαδικασία να ξεκινά σήμερα στις 10 το πρωί και να ολοκληρώνεται το απόγευμα (στις 16.00 ώρα Ελλάδας) την Τετάρτη 2 Οκτωβρίου, με την υπερκάλυψη να φθάνει στις έξι φορές.

Σημειώνεται ότι το ΤΧΣ προχωρά στη διάθεση του 10% εκ του 18% της τράπεζας που έχει στην κατοχή του, ενώ δεν μπορεί να αποκλειστεί - λόγω της ισχυρής ζήτησης - να προχωρήσει σε διάθεση περαιτέρω μεριδίου.

Βάσει της επίσημης ανακοίνωσης από το Ταμείο θα διατεθούν περισσότερες από 91 εκατ. μετοχές, ενώ εξ αυτών άνω των 13 εκατ., δηλαδή περίπου το 15%, θα δοθούν σε Έλληνες ιδιώτες και θεσμικούς επενδυτές. Επιπρόσθετα η τιμή διάθεσης θα προκύψει από την ιδιωτική τοποθέτηση στο εξωτερικό μέσω accelerated book building. Το ΤΧΣ, ωστόσο, διατηρεί τη δυνατότητα να αυξήσει το προς διάθεση ποσοστό στους εγχώριους επενδυτές κατά 4.573.576 μετοχές, ώστε να φθάσει στο 20% ( 18.294.303 μετοχές) της συνολικής διάθεσης. Οι υπόλοιπες μετοχές θα κατανεμηθούν στο διεθνές βιβλίο.

Τουλάχιστον το 50% των προσφερόμενων μετοχών του ελληνικού βιβλίου θα διατεθεί σε ιδιώτες επενδυτές. Το ποσοστό που θα τους κατανεμηθεί μπορεί να είναι αισθητά υψηλότερο καθώς ως κριτήρια για την κατανομή του υπόλοιπου 50% του ελληνικού βιβλίου τέθηκαν οι ο αριθμός των αιτήσεων και η επίτευξη επαρκούς διασποράς. Η Euroxx Securities ενεργεί ως Σύμβουλος Ελληνικής Δημόσιας Προσφοράς, ενώ μαζί με την NBG Securities ενεργούν ως συντονιστές και κύριοι ανάδοχοι.

Με ΄βάση το εύρος διάθεσης, τα συνολικά έσοδα για το Δημόσιο εκτιμάται ότι θα κινηθούν μεταξύ 662 και 727 εκατ. ευρώ, εκτός φυσικά εάν υπάρξει προσφορά πρόσθετου ποσοστού.

Η ισχυρή ζήτηση επιβεβαιώνει όσους εκτιμούσαν ότι θα υπάρξει υπερκάλυψη και μάλιστα αρκετές φορές της προσφοράς, κάτι το οποίο συνέβη και τον Νοέμβριο του 2023, όταν έγινε η πρώτη αποεπένδυση του ΤΧΣ στην ΕΤΕ, με τη ζήτηση να καλύπτει άνω των 8 φορών την προσφορά.

Παράλληλα η εξέλιξη αυτή αποτελεί και το τυπικό κλείσιμο της διαδικασίας αποεπένδυσης του Ταμείου στις ελληνικές τράπεζες, ενώ διατηρεί ακόμη μεγάλο ποσοστό μόνο στην Attica Bank.

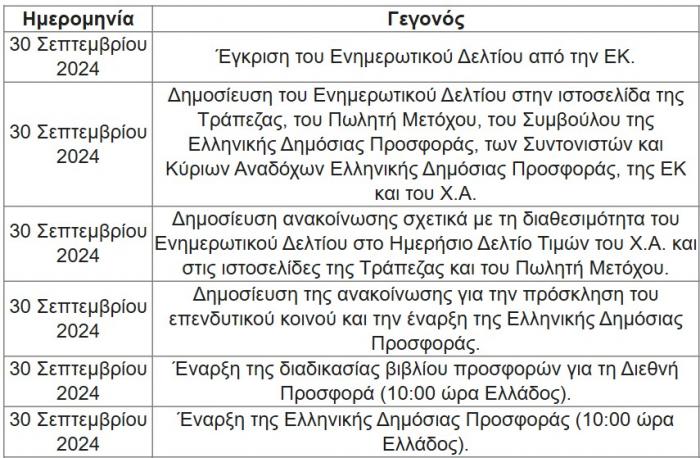

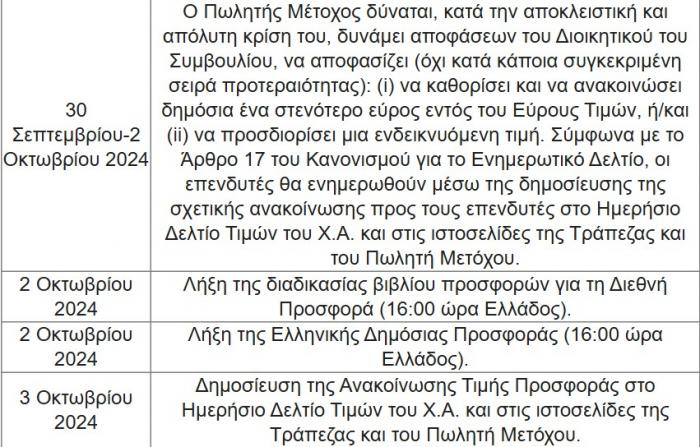

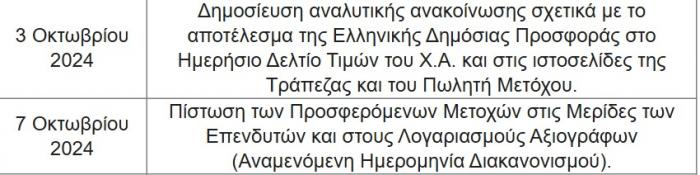

Το χρονοδιάγραμμα της αποεπένδυσης είναι το ακόλουθο: