Στροφή στις μετοχές και σε δεύτερο χρόνο στα ομόλογα, μείωση της έκθεσης σε μετρητά και χρήση του τομέα real estate, μαζί με τις μετοχές, ως αντιστάθμισης έναντι του πληθωρισμού, συστήνει για το 2024 η JPMorgan Private Bank.

Οι διαχειριστές του επενδυτικού ομίλου υποστηρίζουν ότι ο πληθωρισμός σαφώς θα συνεχίσει να υποχωρεί, αν και ο ρυθμός δεν μπορεί να προεξοφληθεί, ενώ τονίζουν ότι σε σύγκριση με την αντίστοιχη περίοδο του 2022, οι πληθωριστικές προοπτικές είναι πολύ λιγότερο δυσοίωνες. Ωστόσο, εκτιμάται ότι το 2% θα είναι το κατώτατο όριο που θα μπορούσε να υποχωρήσει και, ως εκ τούτου, οι επενδυτές θα πρέπει να προετοιμάζονται για έναν κόσμο με υψηλότερο πληθωρισμό, απλώς όχι τόσο υψηλό όσο αυτόν που βιώσαμε πρόσφατα.

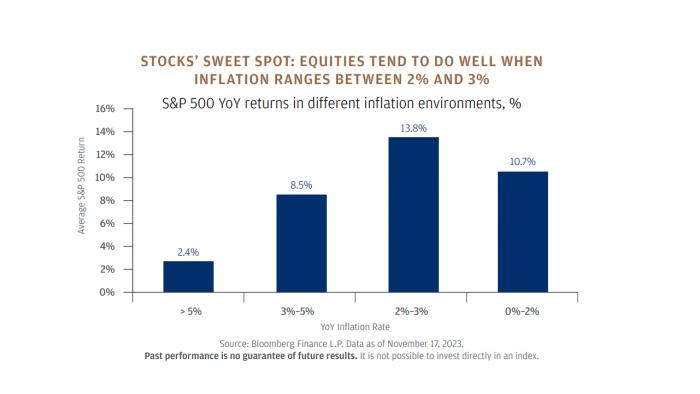

Η απόδοση του S&P 500 ανάλογα με τον πληθωρισμό

Από τα τέλη του 2019, οι τιμές καταναλωτή στις ΗΠΑ έχουν αυξηθεί σχεδόν 19%. Τα κέρδη του S&P 500 έχουν αυξηθεί πάνω από 35%. Το κρίσιμο είναι ότι τα περιθώρια κέρδους για τον πυρήνα του S&P 500 έχουν σταθεροποιηθεί περίπου στο 12%, ευθυγραμμισμένα με τα επίπεδο προ της πανδημίας και μόνο μία ποσοστιαία μονάδα κάτω από τα υψηλά του 2021.

Εκτιμάται ότι οι μεγάλες εισηγμένες εταιρείες θα μπορέσουν να συνεχίσουν να διατηρούν τόσο την τιμολογιακή τους δύναμη όσο και τα περιθώρια κέρδους τους. Αυτό δεν είναι μόνο ένα αμερικανικό φαινόμενο. Για παράδειγμα ο ευρωπαϊκός κλάδος των ειδών πολυτελείας διαθέτει τιμολογιακή δύναμη, ενώ παράλληλα επιτυγχάνει ισχυρή ανάπτυξη. Στην πραγματικότητα, αν ο πληθωρισμός κυμανθεί μεταξύ 2% και 3%, όπως εκτιμάται ότι θα συμβεί, αυτό θα είναι καλό για τις μετοχές. Η μέση ετήσια απόδοση του S&P 500 είναι σχεδόν 14% όταν ο πληθωρισμός κινείται σε αυτό το εύρος.

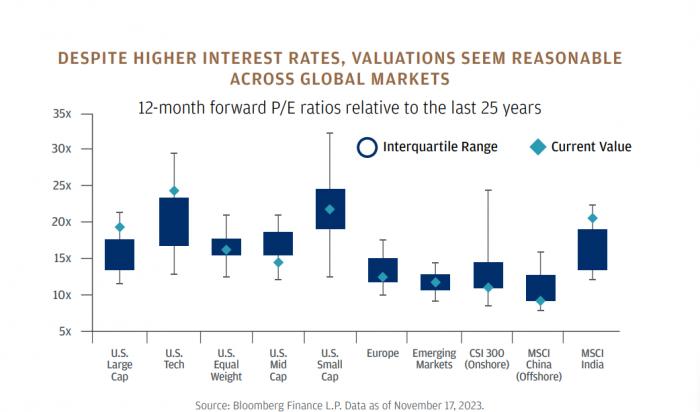

Καλές οι αποτιμήσεις των διεθνών αγορών

Επιπλέον, οι μετοχές μπορεί να μην αποτελούν τη μόνη άμυνα έναντι του πληθωρισμού. Το σημερινό περιβάλλον συνηγορεί επίσης υπέρ της δυνητικής έκθεσης σε πραγματικά περιουσιακά στοιχεία, όπως τα ακίνητα, οι υποδομές, οι μεταφορές, τα εμπορεύματα και η ξυλεία. Η αύξηση του εισοδήματος για τα ακίνητα τείνει να ξεπερνά τον πληθωρισμό, και οι περισσότερες μισθώσεις σε εμπορικά ακίνητα περιέχουν step-ups για τον πληθωρισμό. Επιπλέον, καθώς τα εμπορεύματα (χάλυβας, ας πούμε, ή ξύλο) και τα εργατικά χέρια γίνονται πιο ακριβά, τα υφιστάμενα κτίρια τείνουν να ανατιμώνται, επειδή η αντικατάστασή τους γίνεται πιο ακριβή. Τα προβλήματα στον τομέα των γραφείων και στους τομείς του λιανικού εμπορίου και της φιλοξενίας είναι γνωστά, αλλά αναμένεται ότι τομείς όπως η βιομηχανία και τα κέντρα δεδομένων προσφέρουν ισχυρές προοπτικές ανάπτυξης.

Ομόλογα και μετρητά

Η χαμηλή μεταβλητότητα και οι αποδόσεις 5% στα μετρητά αποτέλεσαν μαγνήτη για τους πελάτες της J.P. Morgan Private Bank, οι οποίοι διατηρούν σημαντικά περισσότερα μετρητά από ό,τι πριν από δύο χρόνια, έχοντας προσθέσει τουλάχιστον 120 δισεκατομμύρια δολάρια περισσότερα σε βραχυπρόθεσμα αμοιβαία κεφάλαια της χρηματαγοράς και έντοκα γραμμάτια του Δημοσίου.

Η τάση αυτή είναι παγκόσμια, αλλά ιδιαίτερα ισχυρή στις ΗΠΑ, όπου οι πελάτες έχουν υπερδιπλάσια κατανομή σε βραχυπρόθεσμα κρατικά ομόλογα και χρηματαγορές σε σχέση με τους ομολόγους τους εκτός ΗΠΑ.

«Είναι καλή αίσθηση να κρατάς μετρητά όταν τα επιτόκια είναι υψηλά και οι άλλες αγορές είναι τόσο ευμετάβλητες», δήλωσε ο Τζ. Μανουκιάν, επικεφαλής επενδυτικής στρατηγικής στις ΗΠΑ στην J.P. Morgan Private Bank. «Τα μετρητά λειτουργούν καλύτερα σε σχέση με τις μετοχές και τα ομόλογα σε περιόδους που τα επιτόκια αυξάνονται γρήγορα και οι επενδυτές αμφισβητούν τη διάρκεια της αύξησης των εταιρικών κερδών. Όμως όλα δείχνουν ότι αυτή η τάση πλησιάζει στην κορύφωσή της».

Αν και υπήρξε μια επώδυνη περίοδος για τους κατόχους ομολόγων φέτος, το νέο καθεστώς επιτοκίων αντιπροσωπεύει μια επαναφορά στην τιμολόγηση της αγοράς ομολόγων και τα βασικά ομόλογα μπορεί τώρα να είναι έτοιμα να προσφέρουν ισχυρές μελλοντικές αποδόσεις. Σε σχέση με τις μετοχές, τα ομόλογα δεν έχουν φανεί τόσο ελκυστικά από την εποχή πριν από την παγκόσμια χρηματοπιστωτική κρίση. Παρόλα αυτά, τέσσερις στους πέντε πελάτες της J.P. Morgan Private Bank δεν έχουν αυξήσει σημαντικά την κατανομή τους σε ομόλογα σταθερού εισοδήματος τα τελευταία δύο χρόνια.

«Προσβλέπουμε στα ομόλογα για να παρέχουν σταθερότητα και εισόδημα. Δεδομένης της πρόσφατης αύξησης των αποδόσεων, κατά την άποψή μας τα ομόλογα είναι τώρα σε καλή θέση για να προσφέρουν και στα δύο μέτωπα», πρόσθεσε ο Μανουκιάν.