Τον κίνδυνο να γίνουν «κόκκινα» δάνεια μεγάλου ύψους που τέθηκαν σε αναστολή λόγω της πανδημίας από τις ευρωπαϊκές τράπεζες αναδεικνύουν τα στοιχεία που δημοσίευσε σήμερα η Ευρωπαϊκή Τραπεζική Αρχή (European Banking Authority - EBA) και καλύπτουν το τρίτο τρίμηνο του 2020.

Η EBA προχώρησε για πρώτη φορά στην καταγραφή των σχετικών στοιχείων, στο πλαίσιο των αναφορών που δημοσιεύει κάθε τρίμηνο για τους κινδύνους που αντιμετωπίζουν οι τράπεζες (Risk Dashboard) και αποκαλύπτεται ότι:

- Στο τέλος β' τριμήνου, τα δάνεια σε αναστολή, που καλύπτονται από τους ελαστικούς κανόνες της EBA για την περίοδο της πανδημίας, όσον αφορά το σχηματισμό προβλέψεων, ανέρχονταν στα 810 δισ. ευρώ.

- Ως το τέλος του τρίτου τριμήνου, είχαν βγει από το καθεστώς αναστολής δάνεια ύψους 223 δισ. ευρώ, με αποτέλεσμα να μειωθεί αρκετά σημαντικά το υπόλοιπο των δανείων που παρέμεναν σε αναστολή, φθάνοντας πλέον τα 587 δισ. ευρώ. Σημειώνεται ότι τα αντίστοιχα στοιχεία για τις ελληνικές τράπεζες δείχνουν ότι τα δάνεια σε αναστολή παρέμειναν στο τέλος του τρίτου τριμήνου αμείωτα στο ύψος των 22,2 δισ. ευρώ.

- Αρκετά μεγάλο ποσοστό δανείων που βρίσκονται σε αναστολή διατρέχουν άμεσο κίνδυνο να περάσουν στην κατηγορία των μη εξυπηρετούμενων (στάδιο 3, με βάση τα λογιστικά πρότυπα), καθώς ήδη βρίσκονται στο στάδιο 2, κάτι που σημαίνει ότι οι τράπεζες είναι υποχρεωμένες να υπολογίζουν τις πιθανές πιστωτικές ζημιές όχι για το επόμενο 12μηνο, αλλά ως τη λήξη του δανείου. Ειδικότερα, σύμφωνα με την EBA, το ποσοστό των δανείων σε αναστολή που έχουν υψηλό κίνδυνο να χαθούν (στάδιο 2) αυξήθηκε από το 16,7% στο 20,2%. Αυτό σημαίνει ότι οι τράπεζες κινδυνεύουν να «φορτωθούν», ως αποτέλεσμα της πανδημίας, με νέα «κόκκινα» δάνεια έως και 118 δισ. ευρώ.

- Πολύ μεγάλη είναι, εξάλλου, η αύξηση των δανείων που βρίσκονται σε κάποιο καθεστώς κρατικής εγγύησης, στο πλαίσιο των ειδικών προγραμμάτων στήριξης επιχειρήσεων και νοικοκυριών, τα οποία εφάρμοσαν οι κυβερνήσεις της Ευρώπης εν μέσω της πανδημίας. Σύμφωνα με την EBA, τα δάνεια αυτής της κατηγορίας, που κατά μέσο όρο έχουν εγγύηση από το κράτος για το 70% του κεφαλαίου, εκτινάχθηκαν από 185 σε 289 δισ. ευρώ μεταξύ δεύτερου και τρίτου τριμήνου.

Πάντως, με εξαίρεση τις ανησυχητικές τάσεις που καταγράφονται σε σχέση με τα δάνεια σε αναστολή, η EBA δίνει την εικόνα μιας ελεγχόμενης κατάστασης, σε ό,τι αφορά γενικότερα τα μη εξυπηρετούμενα δάνεια. Οι ευρωπαϊκές τράπεζες μείωσαν από το 2,9% στο 2,8% το δείκτη μη εξυπηρετούμενων δανείων, ενώ τα δάνεια που βρίσκονται σε καθεστώς ρύθμισης παρέμειναν αμετάβλητα στο 2% του συνόλου. Τα δάνεια δεύτερου σταδίου επί του συνόλου των χορηγήσεων μειώθηκαν κατά 20 μονάδες βάσης, στο 8%.

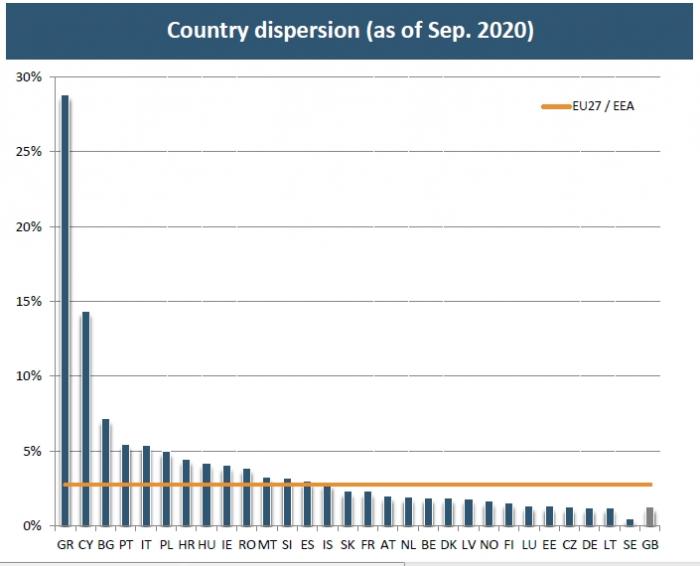

Οι ελληνικές τράπεζες παραμένουν πρώτες στο ποσοστό των μη εξυπηρετούμενων δανείων

Όμως, πρέπει να σημειωθεί ότι οι οι περισσότερες τράπεζες (ποσοστό 75%) δηλώνουν στην EBA ότι περιμένουν επιδείνωση της ποιότητας των χαρτοφυλακίων δανείων, τόσο στα επιχειρηματικά, όσο και στα καταναλωτικά δάνεια. Οι τράπεζες εμφανίζονται αισιόδοξες, σε ποσοστό 60%, ότι θα κρατήσουν το κόστος ρίσκου κάτω από τις 100 μονάδες βάσης, αλλά η EBA σημειώνει ότι οι αναλυτές εκτιμούν πως αυτό θα αυξηθεί ως τις 150 μονάδες βάσης (ως αποτέλεσμα της αύξησης των προβλέψεων λόγω της πανδημίας).

Οι δείκτες κεφαλαιακής επάρκειας βελτιώνοντονται, καθώς οι τράπεζες αυξάνουν τα κεφάλαια και μειώνουν το σταθμισμένο ενεργητικό. Ο βασικός δείκτης (CET1) αυξήθηκε κατά 40 μονάδες βάσης το τρίτο τρίμηνο, στο 15,1%. Αντίστοιχα, ο δείκτης μόχλευσης (ίδια κεφάλαια ως ποσοστό του ενεργητικού) αυξήθηκε από το 5,2% στο 5,5%. Σημαντική βελτιωμένος, από 0,5% σε 2,5% είναι ο δείκτης της απόδοσης ιδίων κεφαλαίων (RoE), καθώς το κόστος ρίσκου έπεσε από τις 86 στις 74 μονάδες βάσης.