Η καλή επίδοση της ελληνικής οικονομίας και η αναβάθμιση της πιστοληπτικής αξιολόγησης της Ελλάδος στην επενδυτική κατηγορία το 2023 είχαν θετικές επιδράσεις στο ελληνικό τραπεζικό σύστημα, όπως τονίζει η Τράπεζα της Ελλάδος, σημειώνοντας ότι θα πρέπει να υπάρξει εγρήγορση ώστε να επιτευχθεί περαιτέρω βελτίωση της ποιότητας του ενεργητικού.

Στα θετικά για τις ελληνικές τράπεζες οι δύο αναβαθμίσεις που υπήρξαν, ενώ αναμένεται να ακολουθήσουν και άλλες αναβαθμίσεις, καθώς οι οίκοι πιστοληπτικής αξιολόγησης έχουν μεταβάλει σε θετικές τις προοπτικές των ελληνικών συστημικών τραπεζών. Στο ευνοϊκό αυτό περιβάλλον, ο ελληνικός τραπεζικός τομέας το 2023 και το α΄ τρίμηνο του 2024 ενίσχυσε τους δείκτες κερδοφορίας, ρευστότητας και κεφαλαιακής επάρκειας, εν μέσω υψηλών βασικών επιτοκίων και ευνοϊκών εγχώριων οικονομικών συνθηκών.

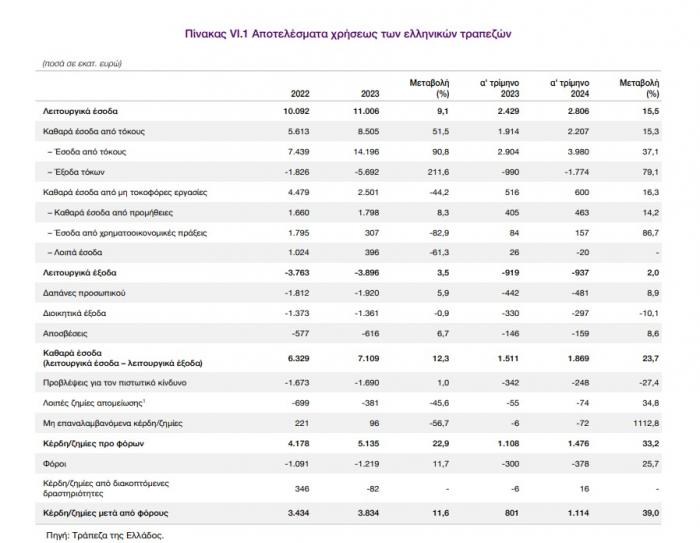

Η κερδοφορία των ελληνικών τραπεζών βελτιώθηκε, λόγω αύξησης της οργανικής κερδοφορίας, με το σύνολο των καθαρών εσόδων από τόκους και προμήθειες να ενισχύεται σημαντικά, ενώ η αύξηση των λειτουργικών εξόδων ήταν πιο ήπια και οι προβλέψεις για τον πιστωτικό κίνδυνο δεν παρουσίασαν ουσιαστικές μεταβολές. Οι δείκτες κεφαλαιακής επάρκειας των ελληνικών τραπεζών αυξήθηκαν το Δεκέμβριο του 2023 σε σχέση με το τέλος του 2022 καθώς και το α΄ τρίμηνο του 2024, κυρίως λόγω αύξησης της οργανικής κερδοφορίας και έκδοσης τίτλων που προσμετρούνται στην κεφαλαιακή επάρκεια. Το α΄ τρίμηνο του 2024 η ποιότητα του δανειακού χαρτοφυλακίου των ελληνικών τραπεζών επιδεινώθηκε, κυρίως εξαιτίας της αναγνώρισης ως μη εξυπηρετούμενων δανείων που είχαν την εγγύηση του Ελληνικού Δημοσίου.

Αναλυτικότερα, το 2023 η κερδοφορία των ελληνικών τραπεζών βελτιώθηκε λόγω αύξησης της οργανικής κερδοφορίας, με το σύνολο των καθαρών εσόδων από τόκους και προμήθειες να ενισχύεται σημαντικά, ενώ η αύξηση των λειτουργικών εξόδων ήταν πιο ήπια και οι προβλέψεις για τον πιστωτικό κίνδυνο δεν παρουσίασαν ουσιαστικές μεταβολές. Η εξέλιξη αυτή ήταν συνεπής με ανάλογες τάσεις στον τραπεζικό κλάδο, κατά μέσο όρο, για το σύνολο της ευρωζώνης.

Για τις ελληνικές τράπεζες σημειώθηκε μείωση στα αποτελέσματα των χρηματοοικονομικών πράξεων και λοιπών εσόδων το 2023, που οφείλεται ωστόσο σε αποτέλεσμα βάσης από μη επαναλαμβανόμενα έσοδα το προηγούμενο έτος. Η αύξηση της χρηματοδότησης της οικονομίας αναμένεται να αντισταθμίσει τις πιέσεις που θα ασκηθούν στο καθαρό επιτοκιακό περιθώριο από τη μετάδοση της μείωσης των βασικών επιτοκίων του Ευρωσυστήματος.

Οι δείκτες κεφαλαιακής επάρκειας των ελληνικών τραπεζών αυξήθηκαν το ίδιο διάστημα, καθώς και το α΄ τρίμηνο του 2024, κυρίως λόγω αύξησης της οργανικής κερδοφορίας και έκδοσης τίτλων που προσμετρώνται στην κεφαλαιακή επάρκεια.

Η ποιότητα του δανειακού χαρτοφυλακίου του συνόλου των σημαντικών τραπεζών στην ευρωζώνη δεν παρουσίασε αξιόλογη μεταβολή το 2023, ενώ των ελληνικών τραπεζών βελτιώθηκε περαιτέρω το 2023. Το α΄ τρίμηνο του 2024 επιδεινώθηκε κυρίως εξαιτίας της αύξησης των μη εξυπηρετούμενων στεγαστικών δανείων και δανείων σε μικρές και μεσαίες επιχειρήσεις. Αναλυτικότερα, ο δείκτης μη εξυπηρετούμενων ανοιγμάτων (ΜΕΑ) σε επίπεδο ευρωζώνης παρέμεινε κοντά στα ιστορικά χαμηλά το Δεκέμβριο του 2023, ενώ το ποσοστό των εξυπηρετούμενων δανείων που παρουσιάζουν σημαντικά αυξημένο πιστωτικό κίνδυνο σε σύγκριση με την αρχική αναγνώριση (δάνεια “Stage 2” σύμφωνα με το ΔΠΧΑ 9) ως προς το σύνολο των δανείων παρέμεινε σχεδόν αμετάβλητο κατά το ίδιο χρονικό διάστημα.

Αντίθετα, ο δείκτης ΜΕΑ των ελληνικών τραπεζών σε ατομική βάση μειώθηκε το Δεκέμβριο του 2023 σε σύγκριση με το Δεκέμβριο του 2022, ενώ το Μάρτιο του 2024 παρουσίασε αύξηση. Επίσης, το ποσοστό των δανείων “Stage 2” ως προς το σύνολο των δανείων σε ατομική βάση μειώθηκε σε 9,2% το Μάρτιο του 2024, από 9,3% το Δεκέμβριο του 2023 και 10,7% το Δεκέμβριο του 2022. Όσον αφορά τη ρευστότητα των τραπεζών, αυτή ενισχύθηκε για τις τράπεζες της ευρωζώνης, με το δείκτη κάλυψης ρευστότητας (Liquidity Coverage Ratio − LCR) και το δείκτη καθαρής στα θερής χρηματοδότησης (Net Stable Funding Ratio – NSFR) να αυξάνονται ελαφρώς το Δεκέμβριο του 2023 σε σχέση με το τέλος του 2022.

Ομοίως, οι δείκτες LCR και NSFR τόσο των ελληνικών τραπεζών όσο και των τραπεζών της ευρωζώνης αυξήθηκαν το Δεκέμβριο του 2023 σε σχέση με το Δεκέμβριο του 2022, παραμένοντας υψηλότεροι της υποχρεωτικής εποπτικής απαίτησης. Αξιοσημείωτο είναι ότι οι ελληνικές τράπεζες διατηρούν επαρκή ρευστότητα, παρά την περαιτέρω μείωση της χρηματοδότησης από το Ευρωσύστημα (TLTROs).

Επιπρόσθετα, ο λόγος δανείων προς καταθέσεις είναι σημαντικά χαμηλότερος στις ελληνικές τράπεζες σε σύγκριση με τις τράπεζες στην ευρωζώνη. Συνοπτικά, ο ελληνικός τραπεζικός τομέας το 2023 και το α΄ τρίμηνο του 2024 ενίσχυσε τους δείκτες κερδοφορίας, ρευστότητας και κεφαλαιακής επάρκειας εν μέσω υψηλότερων βασικών επιτοκίων και ευνοϊκών εγχώριων οικονομικών συνθηκών.

Σε αυτές τις εξελίξεις συνέβαλαν η ανθεκτικότητα της ελληνικής οικονομίας και η αναβάθμιση της κρατικής πιστοληπτικής αξιολόγησης της Ελλάδος. Επίσης συνέβαλε η μείωση του κόστους χρηματοδότησης των ελληνικών τραπεζών από τις κεφαλαιαγορές για την κάλυψη της Ελάχιστης Απαίτησης Ιδίων Κεφαλαίων και Επιλέξιμων Υποχρεώσεων (MREL), ειδικά μετά την αναβάθμιση των πιστοληπτικών αξιολογήσεων τους. Ταυτόχρονα όμως, χρειάζεται εγρήγορση ώστε να επιτευχθεί περαιτέρω εξυγίανση του ενεργητικού των τραπεζών, που θα οδηγήσει σε περαιτέρω σύγκλιση προς το μέσο όρο των τραπεζών της ευρωζώνης, αλλά και αποφυγή νέων καθαρών εισροών μη εξυπηρετούμενων δανείων, γεγονός που αναμένεται να συμβάλει στην περαιτέρω βελτίωση των κεφαλαιακών δεικτών. Τέλος, η διατήρηση υψηλής κερδοφορίας αναμένεται να επιτευχθεί με αύξηση της χρηματοδότησης της οικονομίας, η οποία θα αντισταθμίσει ενδεχόμενες πιέσεις στο καθαρό επιτοκιακό περιθώριο.

Χρηματοδότηση Δημοσίου και τραπεζών

Παρατηρείται σημαντική βελτίωση των συνθηκών χρηματοδότησης του Ελληνικού Δημοσίου και των τραπεζών από τις διεθνείς αγορές ομολόγων, καθώς και σημαντική άνοδος των τιμών των μετοχών. Σε αυτό έχει συμβάλει η επίδραση των προσδοκιών για περαιτέρω μειώσεις των επιτοκίων νομισματικής πολιτικής εντός του 2024, αλλά και η αναβάθμιση της κρατικής πιστοληπτικής αξιολόγησης στην επενδυτική κατηγορία. Επισημαίνεται σχετικά ότι οι εν λόγω αναβαθμίσεις της πιστοληπτικής αξιολόγησης έχουν συμβάλει στην ακόμη μεγαλύτερη αναλογικά μείωση των αποδόσεων των ελληνικών κρατικών ομολόγων. Ταυτόχρονα, λόγω της βελτίωσης του αξιόχρεου της ελληνικής οικονομίας, αλλά και των θετικών προοπτικών της, παρατηρείται σημαντικά αυξημένη συμμετοχή των επενδυτών στις νέες εκδόσεις ομολόγων του Ελληνικού Δημοσίου, γεγονός που επιφέρει συμπίεση του κόστους δανεισμού.

Παράλληλα, οι προοπτικές των πιστοληπτικών αξιολογήσεων των τραπεζών είναι θετικές, ενώ πραγματοποιήθηκαν ήδη οι πρώτες αναβαθμίσεις συστημικών τραπεζών στην επενδυτική κατηγορία. Έτσι, μειώνεται το κόστος δανεισμού των ελληνικών τραπεζών από τις διεθνείς αγορές, με σημαντικά οφέλη για τα καθαρά επιτοκιακά τους έσοδα. Οι αποδόσεις των ομολόγων των ελληνικών μη χρηματοπιστωτικών επιχειρήσεων δεν παρουσίασαν σημαντικές μεταβολές το 2023, καθώς τα οφέλη από τις διαδοχικές θετικές εξελίξεις στην πιστοληπτική αξιολόγηση των ελληνικών κρατικών ομολόγων αντιστάθμισαν σε μεγάλο βαθμό τις ανοδικές πιέσεις που άσκησαν οι αυξήσεις των βασικών επιτοκίων.

Τα επιτόκια καταθέσεων προθεσμίας από το δ΄ τρίμηνο του 2023 σταμάτησαν να αυξάνονται και παρέμειναν κατ’ ουσίαν αμετάβλητα κατά το πρώτο τετράμηνο του 2024. Μετά από συνολική ετήσια αύξηση κατά 5,8 δισεκ. ευρώ το 2023, τους τέσσερις πρώτους μήνες του 2024 το υπόλοιπο των καταθέσεων του ιδιωτικού τομέα κατέγραψε σωρευτική υποχώρηση κατά 4,2 δισεκ. ευρώ, η οποία ήταν εντονότερη σε σύγκριση με την αντίστοιχη περίοδο πέρυσι, και διαμορφώθηκε σε 190,7 δισεκ. ευρώ τον Απρίλιο του 2024.

To μεσοσταθμικό κόστος τραπεζικού δανεισμού των μη χρηματοπιστωτικών επιχειρήσεων (ΜΧΕ) έχει σταθεροποιηθεί σε ιστορικά υψηλά επίπεδα δεκαετίας, με διαφοροποιήσεις μεταξύ των επιμέρους κατηγοριών δανείων, καθώς σε κάποιες κατηγορίες δανείων έχουν παρατηρηθεί μειώσεις (π.χ. στα επιχειρηματικά δάνεια ύψους έως 250.000 ευρώ). To μεσοσταθμικό κόστος τραπεζικού δανεισμού των νοικοκυριών παρουσίασε άνοδο κατά το 2023, αλλά μετά τις αρχές του τρέχοντος έτους υποχώρησε ελαφρά.

Ο ετήσιος ρυθμός ανόδου των τραπεζικών πιστώσεων προς τις ΜΧΕ, παρά την επιβράδυνση που εμφάνισε, διατηρήθηκε αρκετά υψηλός μέχρι το τέλος του 2023 και ενισχύθηκε το πρώτο τετράμηνο του 2024. Οι εκταμιεύσεις επιχειρηματικών δανείων που συνδέονται με τα χρηματοδοτικά εργαλεία του Ομίλου της Ευρωπαϊκής Τράπεζας Επενδύσεων (ΕΤΕπ) και της Ελληνικής Αναπτυξιακής Τράπεζας (ΕΑΤ) αλλά και με το Μηχανισμό Ανάκαμψης και Ανθεκτικότητας (RRF) αντιπροσωπεύουν το 20% περίπου των νέων δανείων καθορισμένης διάρκειας προς ΜΧΕ για το πρώτο τετράμηνο του 2024.