Αντιμέτωπες με ένα πολύ δύσκολο διάλογο με τις εποπτικές αρχές θα βρεθούν οι εγχώριες τράπεζες προκειμένου να πείσουν για τη σκοπιμότητα διανομής μερίσματος, και να λάβουν το εποπτικό πράσινο φως.

Αν εξασφαλίσουν τη συγκατάθεση του επόπτη τότε οι εγχώριες τράπεζες θα μπορέσουν να διανείμουν μέρισμα στους μετόχους τους μετά από διάστημα 14 ετών! Το 2008 ήταν η τελευταία χρόνια που οι τράπεζες προχώρησαν στη διανομή μερίσματος (που αφορούσε τη χρήση του 2007) υπακούοντας αρχικά στη σχετική δέσμευση που ανέλαβαν μετά τη λήψη της κρατικής βοήθειας το 2008 (Πακέτο Αλογοσκούφη) ενώ, μετά το 2010 παρασύρθηκαν από τη δίνη της δημοσιονομικής κρίσης που μετασχηματίστηκε γρήγορα και σε τραπεζική κρίση.

Οι εγχώριες τράπεζες για πρώτη φορά μετά την κρίση επαναφέρουν στην ατζέντα το θέμα της διανομής μερίσματος και με αφορμή τα αποτελέσματα του πρώτου εξαμήνου 2021 οι διοικήσεις της Eurobank, της Alpha Bank και της Εθνικής Τράπεζας έθεσαν ως κεντρικό στόχο την διανομή μερίσματος είτε από τη χρήση του 2022 είτε του 2023.

Έχοντας πραγματοποιήσει μεγάλη πρόοδο στην μείωση του μεγάλου αποθέματος των μη εξυπηρετούμενων δανείων και εκτιμώντας ότι σύντομα, πιθανότατα εντός του έτους, θα ξεμπερδέψουν οριστικά από την προβληματική κληρονομία της κρίσης, οι τράπεζες επιδιώκουν να αλλάξουν σελίδα αναδεικνύοντας για την επόμενη ημέρα φιλόδοξους στόχους κερδοφορίας.

Δύσκολη κουβέντα με επόπτες, μεγάλα τα εμπόδια

Ωστόσο, όπως επισημαίνουν αναλυτές, η κουβέντα των διοικήσεων των τραπεζών με τις εποπτικές αρχές για τα μερίσματα θα είναι μια πολύ δύσκολη συζήτηση. Όπως επισημαίνουν θα πρέπει να επιτύχουν πολύ μεγάλη πρόοδο τα επόμενη τρίμηνα για να μπορέσουν να πετύχουν το στόχο για τη διανομή μερίσματος.

Τρία είναι τα μεγάλα εμπόδια που θα πρέπει να υπερπηδήσουν οι διοικήσεις των εγχώριων τραπεζών:

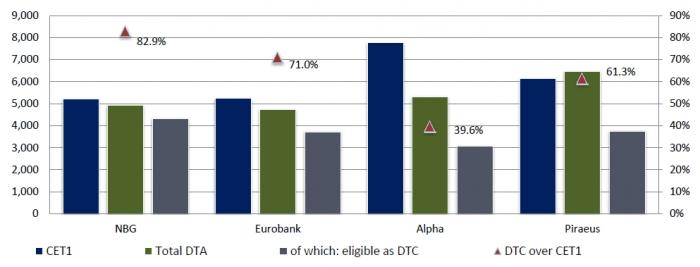

- Ιδιαίτερα υψηλό ποσοστό συμμετοχής της αναβαλλόμενης φορολογικής απαίτησης (DTC) στα ίδια κεφάλαια των τραπεζών. Όπως επισημαίνει η Τράπεζα της Ελλάδος «περίπου το 65% των κεφαλαίων CET1 των τραπεζών αντιστοιχεί σε αναβαλλόμενη φορολογική απαίτηση έναντι του Ελληνικού Δημοσίου. Η παρούσα στρατηγική για τη μείωση των ΜΕΔ εκτιμάται ότι θα αυξήσει αυτό το ποσοστό». Η ΕΚΤ δίνει μεγάλη βαρύτητα στο ζήτημα του DTC υπογραμμίζοντας σε πρόσφατη γνωμοδότησή της για το θέμα: «παρατηρεί ότι το υψηλό ποσοστό οριστικών και εκκαθαρισμένων απαιτήσεων στους κεφαλαιακούς δείκτες CET1 των ελληνικών συστημικών πιστωτικών ιδρυμάτων, τo οποίο δεν προβλέπεται να μειωθεί περαιτέρω μεσοπρόθεσμα, παραμένει ζήτημα που εγείρει εποπτική ανησυχία». Εκτιμάται ότι αν δεν υπάρξει ουσιαστική βελτίωση της ποιότητας των ιδίων κεφαλαίων των τραπεζών θα είναι δύσκολο οι εποπτικές αρχές να δώσουν το πράσινο φως για τη διανομή μερισμάτων. Σημειώνεται ότι στην πρόσφατη Έκθεση του Διοικητής της ΤτΕ επισημαίνονταν ότι «η αντιμετώπιση του υψηλού ποσοστού της αναβαλλόμενης φορολογικής απαίτησης στα ίδια κεφάλαια και η ενίσχυση της κεφαλαιακής βάσης των τραπεζών», αποτελούν προϋποθέσεις για την επιτάχυνση της ανάκαμψης της οικονομίας.

- Πηγές κερδοφορίας. Προβληματισμός διατυπώνεται για τις πηγές κερδοφορίας των τραπεζών καθώς η παραγωγή νέων δανείων παραμένει μικρή (με εξαίρεση τις χορηγήσεις προς μεγάλες επιχειρήσεις) ενώ η ενίσχυση της κερδοφορίας το 2020 αλλά και το 2021 οφείλεται κυρίως σε έκτακτα κέρδη (από αγοραπωλησίες ομολόγων αλλά και στην επενδυτική αξιοποίηση της ρευστότητας που έχουν αντλήσει με εξαιρετικά ευνοϊκούς όρους από το ευρωσύστημα. Όπως είχε σημειώσει ο διοικητής της ΤτΕ, Γιάννης Στουρνάρας, στη συνέντευξή του στο Business Daily: «έχουμε μια πάρα πολύ μεγάλη αύξηση της ρευστότητας για τις ελληνικές τράπεζες. Δεν μπορώ να πω ότι είμαι ικανοποιημένος, όταν οι τράπεζες έχουν διοχετεύσει στον καθαρά ιδιωτικό τομέα της οικονομίας, στον μη χρηματοπιστωτικό, γύρω στα 5 δισεκατομμύρια φέτος, ενώ έχουν πάρει 47 δισ. συν την αύξηση των καταθέσεων. Τα υπόλοιπα είναι σε ομόλογα του ελληνικού Δημοσίου και κατατεθειμένα ξανά στην κεντρική τράπεζα». Όπως σημειώνουν αναλυτές, οι τράπεζες θα πρέπει να πετύχουν τους επόμενους μήνες υψηλή πιστωτική επέκταση, ώστε να ενισχύσουν τα επιτοκιακά έσοδα αλλά και να ενισχύσουν τα έσοδα προμηθειών τα οποία παραμένουν σε πολύ χαμηλό επίπεδο σε σχέση με τις άλλες χώρες της ευρωζώνης. Οι τράπεζες πάντως εκτιμούν ότι την προσεχή 3ετία θα σημειωθεί μεγάλη πιστωτική επέκταση λόγω των χορηγήσεων στο πλαίσιο του Ταμείου Ανάκαμψης αλλά και της ανάκαμψης της οικονομίας.

- Νέα NPEs - «πράσινα» stress test. Αβεβαιότητα παραμένει για το ύψος των νέων μη εξυπηρετούμενων δανείων που θα δημιουργηθούν τελικά εξαιτίας της χωρίς προηγούμενο διαταραχής που προκάλεσε η πανδημία στην οικονομία. Αν και οι τράπεζες αισιοδοξούν ότι τα εκτεταμένα προγράμματα στήριξης των οικονομιών και των επιχειρήσεων θα «κρατήσουν» πολύ χαμηλά τα νέα «κόκκινα» δάνεια, ωστόσο, υπάρχουν μεγάλες αβεβαιότητες δεδομένου ότι πολλοί παραδοσιακοί κλάδοι της οικονομίας έχουν επηρεαστεί δραστικά και μόνιμα από τα νέα δεδομένα. Τέλος πρόσθετη πηγή αβεβαιότητας αποτελούν τα λεγόμενα «πράσινα» stress test της ΕΚΤ με στόχο να διαπιστώσει κατά πόσο οι τράπεζες είναι κατάλληλα προετοιμασμένες να αντιμετωπίσουν τις συνέπειες, σε όλα τα επίπεδα, της κλιματικής αλλαγής.