Οι αυξήσεις επιτοκίων ευνόησαν τα μέγιστα τους τραπεζικούς ομίλους ανά την υφήλιο, εκτοξεύοντας στα ύψη την κερδοφορία τους, όπως δείχνει έρευνα του συμβουλευτικού οίκου McKinsey.

Το 2022 αποδεικνύεται ότι ήταν ένα από τα καλύτερα έτη της τελευταίας δεκαετίας από πλευράς κερδών και εσόδων για αμερικανικές και ευρωπαϊκές τράπεζες, ενώ ταυτόχρονα καταγράφεται και σημαντική ενίσχυση των τραπεζών των αναδυόμενων αγορών και κυρίως της Ασίας, οι οποίες απειλούν άμεσα την κυριαρχία ΗΠΑ και Ευρώπης.

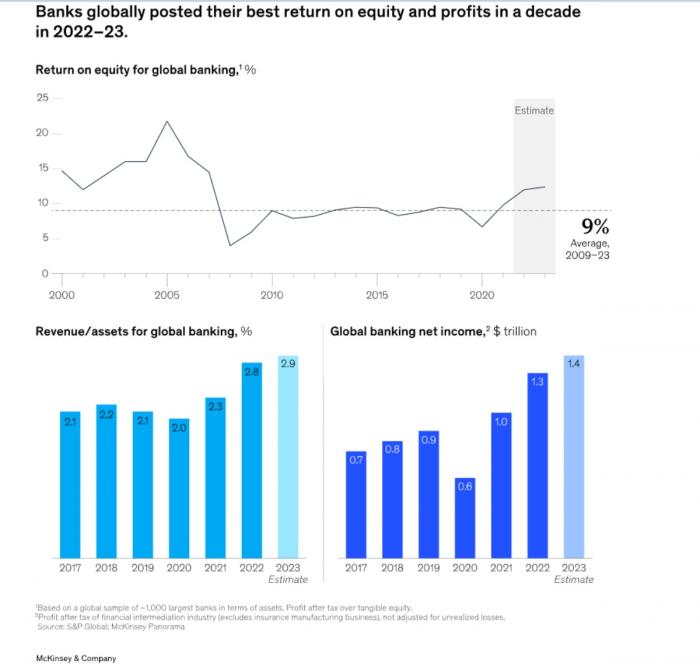

Τα υψηλότερα επιτόκια οδήγησαν σε βελτίωση των καθαρών επιτοκιακών περιθωρίων, η οποία αύξησε τα κέρδη του παγκόσμιου τραπεζικού τομέα κατά περίπου 280 δισεκατομμύρια δολάρια το 2022 και ανέβασε την απόδοση ιδίων κεφαλαίων (ROE) στο 12% το 2022 από 9% κατά μέσο όρο το 2010, ενώ για φέτος εκτιμάται ότι θα φθάσει στο 13%.

Κατά το τελευταίο έτος, ο τραπεζικός τομέας συνέχισε την πορεία του προς τη συνεχή βελτίωση του κόστους: ο δείκτης κόστους-εσόδων μειώθηκε κατά επτά ποσοστιαίες μονάδες από 59% το 2012 σε περίπου 52% το 2022 (εν μέρει λόγω των αλλαγών στα περιθώρια επιτοκίου), και η τάση είναι επίσης ορατή στον δείκτη κόστους ανά ενεργητικό (ο οποίος μειώθηκε από 1,6 σε 1,5).

Έτος ρεκόρ για τις τράπεζες το 2022

Η αύξηση του ROE συνοδεύτηκε από μεταβλητότητα τους τελευταίους 18 μήνες. Σε αυτό συνέβαλαν η κατάρρευση ή η διάσωση τραπεζών υψηλού προφίλ στις Ηνωμένες Πολιτείες και η εξαγορά με τη μεσολάβηση της κυβέρνησης της Credit Suisse από τη UBS. Οι πρωταγωνιστές των προηγούμενων ετών, συμπεριλαμβανομένων των fintechs και των παικτών κρυπτονομισμάτων, είχαν αρκετά προβλήματα.

Οι επιδόσεις διέφεραν σε μεγάλο βαθμό ανά χώρα αλλά και προσανατολισμό των τραπεζών. Ενώ ορισμένα χρηματοπιστωτικά ιδρύματα είχαν ανοδική πορεία για το ROE, ισχυρή αύξηση των κερδών και των δεικτών Ρ/Ε (price-to-earnings) και P/B (price-to-books), άλλα υστέρησαν. Ενώ πάνω από το 40% των ομίλων έχουν ROE άνω του 14%, σχεδόν το 35% έχουν ROE κάτω του 8%. Μεταξύ των διαχειριστών πλούτου και περιουσιακών στοιχείων, οι οποίοι συνήθως έχουν περιθώρια κέρδους περίπου 30%, πάνω από το ένα τρίτο έχουν ROE άνω του 14%, ενώ πάνω από το 40% έχουν ROE κάτω του 8%.

Αυτές οι διακυμάνσεις δείχνουν το βαθμό στον οποίο η ορθή πρακτική λειτουργίας και οι αποφάσεις που αφορούν το κόστος, την αποδοτικότητα, τη διατήρηση των πελατών και άλλα ζητήματα που επηρεάζουν την απόδοση είναι πιο σημαντικά από ποτέ για τον τραπεζικό τομέα. Οι ισχυρότερες επιδόσεις τείνουν να χρησιμοποιούν αποτελεσματικά τον ισολογισμό, είναι πελατοκεντρικές και συχνά πρωτοστατούν στη χρήση της τεχνολογίας.

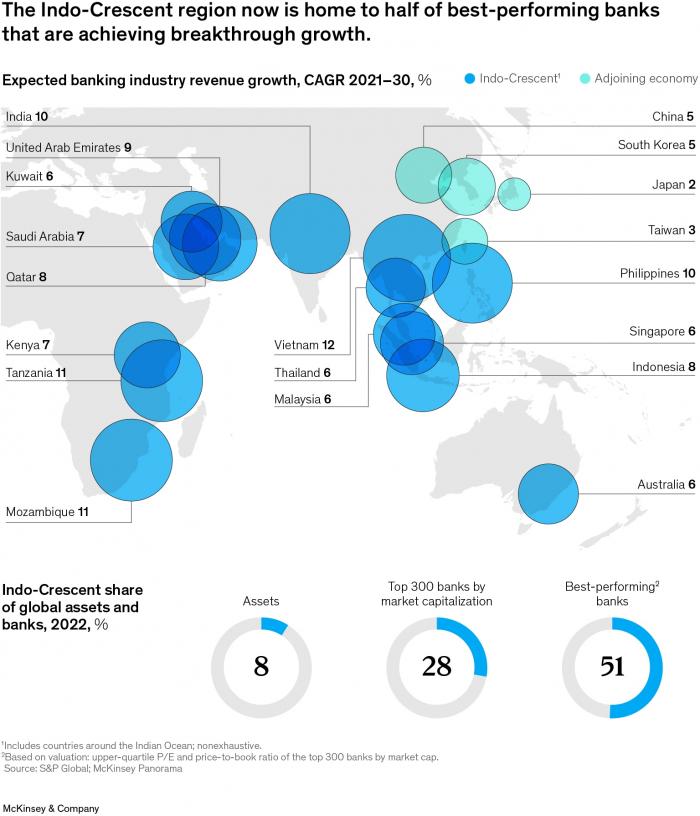

Η γεωγραφική απόκλιση που παρατηρήσαμε τα προηγούμενα χρόνια συνεχίζει επίσης να διευρύνεται, όπως σημειώνει η McKinsey. Οι τράπεζες που ομαδοποιούνται κατά μήκος της ημισελήνου που σχηματίζεται από τον Ινδικό Ωκεανό και εκτείνεται από τη Σιγκαπούρη έως την Ινδία, το Ντουμπάι και τμήματα της ανατολικής Αφρικής, φιλοξενούν τις μισές από τις τράπεζες με τις καλύτερες επιδόσεις στον κόσμο. Σε άλλες γεωγραφικές περιοχές, πολλές τράπεζες που ενισχύθηκαν από τις πρόσφατες επιδόσεις είναι σε θέση να επενδύσουν ξανά. Αλλά στην Ευρώπη και τις Ηνωμένες Πολιτείες, καθώς και στην Κίνα και τη Ρωσία, οι τράπεζες συνολικά αγωνίζονται να συγκρατήσουν το κόστος κεφαλαίου τους.

Ταχύτερη ανάπτυξη για τους ομίλους της Ασίας

Μια πτυχή του τραπεζικού κλάδου δεν έχει αλλάξει, ωστόσο: ο δείκτης τιμής προς λογιστική αξία, ο οποίος ήταν στο 0,9 το 2022. Το μέτρο αυτό έχει παραμείνει αμετάβλητο από τη χρηματοπιστωτική κρίση του 2008 και βρίσκεται σε ιστορικό χάσμα από την υπόλοιπη οικονομία - γεγονός που αντανακλά ότι οι κεφαλαιαγορές αναμένουν ότι η σταθμισμένη ως προς τη διάρκεια απόδοση των ιδίων κεφαλαίων θα παραμείνει κάτω από το κόστος των ιδίων κεφαλαίων. Ενώ ο δείκτης τιμής προς λογιστική αξία αντανακλά ορισμένες από τις μακροπρόθεσμες συστηματικές προκλήσεις που αντιμετωπίζει ο τομέας, υποδηλώνει επίσης την πιθανή ανοδική πλευρά: κάθε βελτίωση του δείκτη τιμής προς λογιστική αξία κατά 0,1 φορές θα προκαλούσε αύξηση της προστιθέμενης αξίας του τομέα κατά περισσότερο από 1 τρισεκατομμύριο δολάρια.

Όσον αφορά το μέλλον, οι προοπτικές των χρηματοπιστωτικών ιδρυμάτων είναι πιθανό να διαμορφωθούν ιδιαίτερα από τέσσερις παγκόσμιες τάσεις:

- Πρώτον, το μακροοικονομικό περιβάλλον έχει μεταβληθεί σημαντικά, με υψηλότερα επιτόκια και στοιχεία πληθωρισμού σε πολλά μέρη του κόσμου, καθώς και με πιθανή επιβράδυνση της κινεζικής οικονομικής ανάπτυξης. Ένα ασυνήθιστα ευρύ φάσμα αποτελεσμάτων είναι ξαφνικά πιθανό, γεγονός που υποδηλώνει ότι μπορεί να βρισκόμαστε στο μεταίχμιο μιας νέας μακροοικονομικής εποχής.

- Δεύτερον, η τεχνολογική πρόοδος συνεχίζει να επιταχύνεται και οι πελάτες είναι όλο και πιο άνετοι και απαιτητικοί όσον αφορά τις εμπειρίες που βασίζονται στην τεχνολογία. Ειδικότερα, η εμφάνιση της δημιουργικής τεχνητής νοημοσύνης θα μπορούσε να αλλάξει το παιχνίδι, αυξάνοντας την παραγωγικότητα κατά 3 έως 5 τοις εκατό και επιτρέποντας τη μείωση των λειτουργικών δαπανών κατά 200 έως 300 δισεκατομμύρια δολάρια, σύμφωνα με τις εκτιμήσεις μας.

- Τρίτον, οι κυβερνήσεις διευρύνουν και εμβαθύνουν τον ρυθμιστικό έλεγχο των μη παραδοσιακών χρηματοπιστωτικών ιδρυμάτων και διαμεσολαβητών, καθώς το μακροοικονομικό σύστημα βρίσκεται υπό πίεση και εμφανίζονται νέες τεχνολογίες, παίκτες και κίνδυνοι. Για παράδειγμα, οι πρόσφατα δημοσιευμένες προτάσεις για την τελική μορφή της Βασιλείας ΙΙΙ θα οδηγήσουν σε υψηλότερες κεφαλαιακές απαιτήσεις για τις μεγάλες και μεσαίες τράπεζες, με διαφορές μεταξύ των τραπεζών.

- Τέταρτον, ο συστημικός κίνδυνος αλλάζει χαρακτήρα, καθώς οι αυξανόμενες γεωπολιτικές εντάσεις αυξάνουν τη μεταβλητότητα και ωθούν τους περιορισμούς στο εμπόριο και τις επενδύσεις στην πραγματική οικονομία.