Ως την κορυφαία επιλογή της στην περιοχή ΕΕΜΕΑ (Ανατολική Ευρώπη, Μέση Ανατολή και Αφρική) τοποθετεί τις ελληνικές τράπεζες η Morgan Stanley, ενώ προχωρά σε αναβάθμιση των τιμών στόχων, βλέποντας περιθώριο ανόδου έως 40% στο βασικό της σενάριο και έως 69% στο αισιόδοξο σενάριο.

Για την Τρ. Πειραιώς η νέα τιμή στόχος είναι 4,04 ευρώ, από 2,61 ευρώ σήμερα και για την Eurobank η νέα τιμή στόχος είναι 2,10 ευρώ, από 1,55 ευρώ προηγουμένως, διατηρώντας και για τις δύο τη σύσταση για overweight, ήτοι για αποδόσεις μεγαλύτερες από αυτές της αγοράς. Για την Alpha Bank η νέα τιμή στόχος είναι 1,98 ευρώ, από 1,44 ευρώ προηγουμένως, ενώ για την Εθνική Τράπεζα να έχει νέα τιμή στόχο στα 7,05 ευρώ, από 5,25 ευρώ προηγουμένως, με την σύσταση να είναι equal weight.

Όπως τονίζει παρά την υπεραπόδοσή τους οι ελληνικές τράπεζες παραμένουν προτιμητέα επιλογή, καθώς η δυναμική των εσόδων από τόκους, υποστηριζόμενη από την προοπτική ισχυρής ανάπτυξης των δανείων και σταθερά χαμηλά beta καταθέσεων, αλλά και η βελτιωμένη εικόνα των NPEs, οδηγούν τους αναλυτές του αμερικανικού ομίλου στην εκτίμηση ότι θα ενισχυθούν από 10% έως 13% για το διάστημα 2023 – 2024.

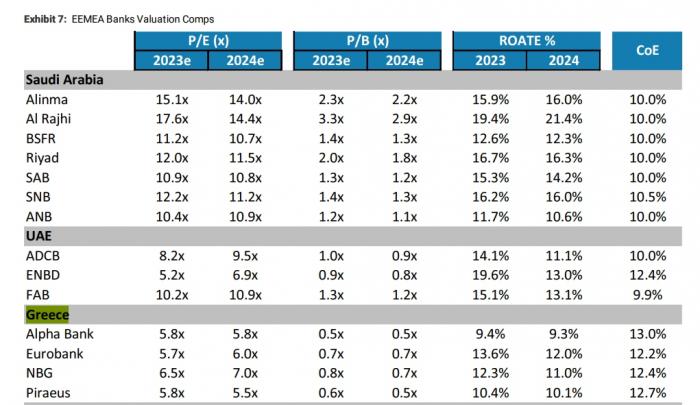

Προβλέπεται μέσος δείκτης απόδοσης ιδίων κεφαλαίων (ROTE) στο 12,2% το 2023 και στο 10,7% το 2022, ενώ ο δείκτη CoE θα φθάσει στο 12,6%, δεδομένης της διαρθρωτικής βελτίωσης των μακροοικονομικών προοπτικών, της δυνατότητας για αξιολόγηση επενδυτικής βαθμίδας και των εξυγιασμένων ισολογισμών. Όλα αυτά μεταφράζονται σε χαμηλότερο ασφάλιστρο κινδύνου για τις μετοχές.

Οι οικονομολόγοι της τράπεζας εκτιμούν ότι η ελληνική οικονομία θα συνεχίσει την τάση υπεραπόδοσής της έναντι της οικονομίας της ζώνης του ευρώ το 2023 και το 2024 με ρυθμούς ανάπτυξης +2,5% και +2,2% αντίστοιχα. Η ανάπτυξη των δανείων από τις ελληνικές τράπεζες πρόκειται να επωφεληθεί από αυτό, μαζί με τις συνεχιζόμενες επενδύσεις που υποστηρίζονται από την εφαρμογή του Ταμείου Ανάπτυξης και την εισροή άμεσες ξένες επενδύσεις σε επίπεδο ρεκόρ, οδηγώντας τον CAGR της καθαρής αύξησης των δανείων για το οικονομικό έτος 23-25 στο 5% κατά μέσο όρο.

Τα περιθώρια κέρδους επωφελούνται από τα υψηλότερα επιτόκια, με τα beta των καταθέσεων να παραμένουν σε χαμηλά επίπεδα. Η ποιότητα του ενεργητικού παραμένει ανθεκτική, και οι μειούμενοι δείκτες NPE υποστηρίζουν τις προοπτικές για χαμηλότερα COR στο μέλλον.

Οι ελληνικές τράπεζες προσφέρουν την καλύτερη διασπορά απόδοσης κινδύνου σε: +40% περιθώριο ανόδου σε σχέση με το βασικό σενάριο, +69% σε σχέση με το αισιόδοξο σενάριο και -48% σε σχέση με το απαισιόδοξο σενάριο, κατά μέσο όρο. Οι προβλέψεις για τις τέσσερις ελληνικές τράπεζες είναι υψηλότερες από ό,τι προηγουμένως κατά 13% και 10% κατά μέσο όρο αντίστοιχα για το οικονομικό έτος 23-24 και μετά:

- Ισχυρότερες προβλέψεις για τα NII που υποστηρίζονται από την καλύτερη ανάπτυξη των δανείων και τα ακόμη χαμηλά beta καταθέσεων σε ~9% από τον Απρίλιο - οι εκτιμήσεις μας υποθέτουν μέσο beta καταθέσεων ~25% μέχρι το 4ο τρίμηνο του 23

- Ανθεκτικές τάσεις ποιότητας ενεργητικού, με περιορισμένο καθαρό σχηματισμό NPE και μείωση των δεικτών NPE από περίπου 6,3% κατά μέσο όρο περίπου 4,9% μέχρι το 2024.

Προβλέπεται μέσο ROTE 12,2% και 10,7% το 2023 και το 2024, και τώρα υποθέτουμε χαμηλότερο COE για τις ελληνικές τράπεζες, δεδομένης της διαρθρωτικής βελτίωσης των μακροοικονομικών προοπτικών, της δυνατότητας για αξιολόγηση επενδυτικής βαθμίδας και της εξυγίανσης των ισολογισμών, τα οποία μεταφράζονται σε χαμηλότερο ασφάλιστρο κινδύνου για τις μετοχές. Το COE της τάξης του 12,6% κατά μέσο όρο συγκρίνεται με το 12% για τις τράπεζες της ΕΕ.

Αναβάθμιση των τιμών – στόχων θα μπορούσε να συμβεί εάν καταγραφεί:

- Ταχύτερη από την αναμενόμενη αύξηση των δανείων, λόγω των κονδυλίων της ΕΕ και της μακροοικονομικής ανάκαμψης στην Ελλάδα

- Υψηλότερη από την αναμενόμενη αύξηση των εσόδων από αμοιβές και προμήθειες

- Τα ισχυρότερα μακροοικονομικά μεγέθη οδηγούν τα επίπεδα των NPE κάτω από το MSe

Θα μπορούσε να υπάρξει υποβάθμιση εάν:

- Η ανάκαμψη σε πρώιμο στάδιο στο μακροοικονομικό περιβάλλον είναι ευάλωτη σε εξωτερικούς κλυδωνισμούς

- Η απορρόφηση των κονδυλίων της ΕΕ είναι ασθενέστερη του αναμενόμενου.