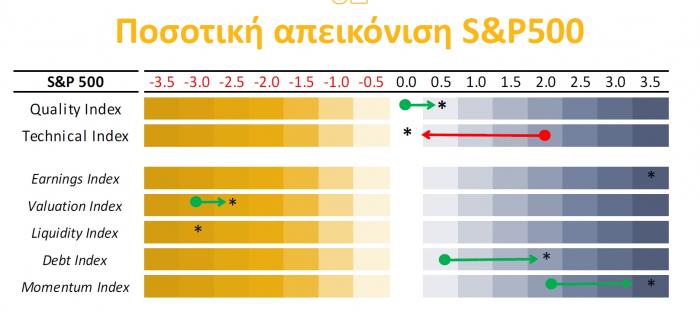

Σημαντικά βελτιωμένη είναι η εικόνα των αποτιμήσεων για τις εισηγμένες στον δείκτη - βαρόμετρο της Wall Street, S&P 500, σύμφωνα με τον κ. Ηλία Λεκκό, Chief Economist, επικεφαλής Οικονομικής Ανάλυσης και Επενδυτικής Στρατηγικής του Ομίλου Τράπεζας Πειραιώς.

Σημειώνει, όμως, ότι η τεχνική εικόνα του S&P500 είναι ουδέτερη στο σύνολο, με αρνητική εικόνα σε βραχυπρόθεσμο χρονικό ορίζοντα και σχετικά θετική σε μεσοπρόθεσμο

Όπως τονίζεται σε εκτενή έκθεση του τμήματος οικονομικής ανάλυσης και επενδυτικής στρατηγικής της Τρ. Πειραιώς τα εταιρικά αποτελέσματα που ανακοινωθήκαν για το Δ’ τρίμηνο του 2021, ξεπέρασαν για ένα ακόμη τρίμηνο τις εκτιμήσεις της αγοράς, καθώς η δυναμική ανάκαμψη των οικονομιών επέδρασσε σημαντικά στη δυνατή ανάκαμψη της κερδοφορίας, η οποία παράλληλα συγκρίνεται με την αντίστοιχη περίοδο του 2020.

Η εταιρική κερδοφορία ενισχύθηκε 32,3% (EPS) στο Δ’ τρίμηνο έναντι αρχικών εκτιμήσεων για αύξηση 21,3% ενώ αναμένεται σημαντική επιβράδυνση στο Α’ τρίμηνο του 2022, με τις εκτιμήσεις της αγοράς να συγκλίνουν σε αύξηση 5,6%. Πλέον, οι εκτιμήσεις για αύξηση της κερδοφορίας συγκλίνουν σε 8,5% για το 2022 και 10,2% για το 2023 ενώ τα αντίστοιχα μεγέθη σε επίπεδο πωλήσεων διαμορφώνονται σε 8,8% και 5,7%.

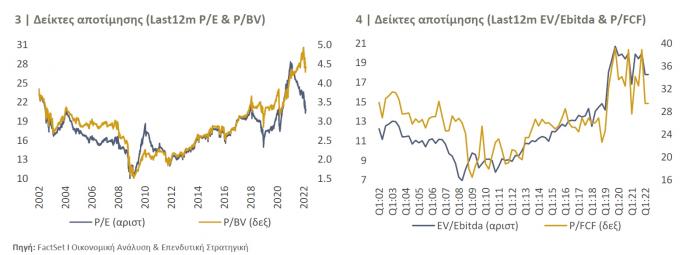

Οι απώλειες που έχουν καταγράψει οι μετοχικές αγορές, απόρροια της γεωπολιτικής αβεβαιότητα, σε συνδυασμό με την σύσφιξη της νομισματικής πολιτικής από τη Fed και την σημαντική επιβράδυνση της κερδοφορίας το επόμενο διάστημα έχει βελτιώσει την εικόνα των αποτιμήσεων. Επιμέρους δείκτες μόχλευσης και κάλυψης υποχρεώσεων συνέχισαν να παρουσιάζουν βελτίωση ενώ ο καθαρός δανεισμός έχει σχετικά σταθεροποιηθεί.

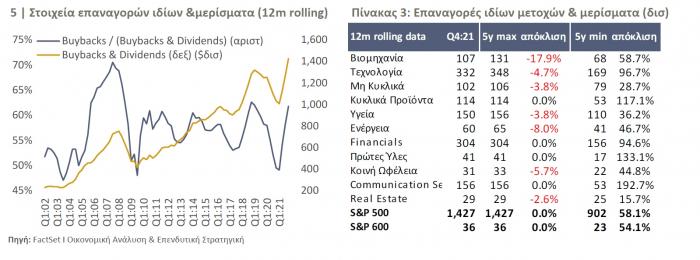

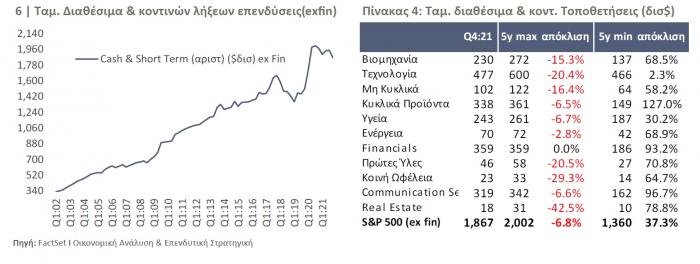

Τα ταμειακά διαθέσιμα και οι κοντινών λήξεων επενδύσεις υποχώρησαν στο χαμηλότερο επίπεδο από τις αρχές του 2020 ενώ το ποσό που διατέθηκε για επαναγορές ιδίων μετοχών και μερίσματα ανήλθε κοντά σε νέα ιστορικά υψηλά. Oι ενδείξεις για τη συνέχεια προϊδεάζουν για σταθεροποίηση του ποσού στα τρέχοντα επίπεδα χωρίς όμως να αποκλείεται το ενδεχόμενο αντιστροφής της τάσης στο Α’ τρίμηνο του 2022, με δεδομένο την επιβράδυνση της κερδοφορίας και της πτωτικής τάσης που δείχνουν τα ταμειακά διαθέσιμα.

H τεχνική εικόνα του S&P500 είναι ουδέτερη στο σύνολο, με αρνητική εικόνα σε βραχυπρόθεσμο χρονικό ορίζοντα και σχετικά θετική σε μεσοπρόθεσμο,

Με τον S&P500 στις 4.277,88 μονάδες (09/03/2022), μια δίκαιη τιμή για τον δείκτη στο βασικό μας σενάριο για τον Μάρτιο του 2023 είναι οι 4.060 μονάδες (5,09% χαμηλότερα από την τρέχουσα τιμή), στο market υπόδειγμα διαμορφώνεται στις 4.570 μονάδες (6,83% υψηλότερα) ενώ στο macro υπόδειγμα διαμορφώνεται στις 4.210 μονάδες (1,59% χαμηλότερα).

Στις παραπάνω εκτιμήσεις, τα ρίσκα είναι προς τα κάτω, καθώς έχουν βασιστεί σε EPS, το οποίο όμως είναι πιθανόν να αναθεωρηθεί πτωτικά το επόμενο διάστημα. Η σημαντική αύξηση του κόστους ενέργειας και της τιμής των πρώτων υλών θα πλήξει τα περιθώρια κέρδους των εταιριών ενώ παράλληλα η αύξηση της τιμής των προϊόντων θα περιορίσει την ζήτηση.

Σε σχέση με το προηγούμενο τρίμηνο, η εικόνα του S&P500 επιδεινώθηκε ελαφρώς στο σύνολο της, σε όρους τεχνικής εικόνας. Τα αποτελέσματα Δ’ τριμήνου ξεπέρασαν τις προσδοκίες της αγοράς, διατηρώντας την θετική δυναμική του Earnings Index, η εικόνα των αποτιμήσεων καθώς και επιμέρους δείκτες μόχλευσης. Με βάση τη παραπάνω συνολική αξιολόγηση (Quality & Technical Index), η εικόνα του S&P500 διαμορφώνεται ουδέτερη.

Η εικόνα της εταιρικής κερδοφορίας

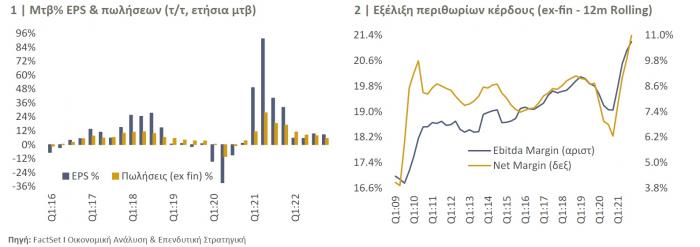

Με το 99% των εταιριών του S&P500 να έχει κάνει ανακοινώσεις, τα αποτελέσματα που ανακοινώθηκαν για το Δ’ τρίμηνο ξεπέρασαν για ακόμη μια φορά τις εκτιμήσεις της αγοράς καθώς το EPS ενισχύθηκε 32,3% (ε/ε) ενώ οι εκτιμήσεις μετά την ανακοίνωση των αποτελεσμάτων Γ΄ τριμήνου είχαν διαμορφωθεί σε 21,3%. Παράλληλα, οι πωλήσεις παρουσιάζουν αντίστοιχη εικόνα καθώς ενισχύθηκαν 16,9% έναντι αρχικών εκτιμήσεων για αύξηση 13,1% (Διάγραμμα 1). Πλέον, οι εκτιμήσεις για το Α’ τρίμηνο του 2022 συγκλίνουν σε αύξηση EPS 5,6% και πωλήσεων 11,0%.

Τα περιθώρια κέρδους για τις εταιρίες του S&P500 (ex-fin) διατήρησαν την ανοδική τους πορεία (Διάγραμμα 2), τόσο σε επίπεδο Ebitda Margin όσο και σε Net Margin και έχουν ξεπεράσει τα προ πανδημίας επίπεδα. Η διατήρηση της ανοδικής κίνησης στα περιθώρια κέρδους οφείλεται κατά κύριο λόγο στον κλάδο της τεχνολογίας ενώ ανοδικά έχουν κινηθεί τα περιθώρια για την πλειοψηφία των κλάδων. Η ενίσχυση των πληθωριστικών πιέσεων, εν μέσω αύξησης του κόστους παραγωγής (πρώτες ύλες, ενέργεια, εργατικό κόστος) δεν έχει επηρεάσει άμεσα ακόμα την εταιρική κερδοφορία, ωστόσο οι εταιρίες στις εκτιμήσεις τους για την συνέχεια εμφανίστηκαν ιδιαίτερα επιφυλακτικές.

Οι κλάδοι στο σύνολο τους παρουσίασαν αύξηση EPS στο Δ΄ τρίμηνο ενώ η βιομηχανία ήταν ο μοναδικός κλάδος που κατέγραψε χαμηλότερο ρυθμό αύξησης EPS έναντι των αρχικών εκτιμήσεων. Οι κλάδοι της βιομηχανίας, των κυκλικών προϊόντων και των πρώτων υλών σημείωσαν τους υψηλότερους ρυθμούς αύξησης EPS. Την ίδια χρονική περίοδο, το σύνολο των κλάδων κατέγραψε αύξηση πωλήσεων με υψηλότερους ρυθμούς έναντι των αρχικών εκτιμήσεων και τον κλάδο ενέργειας να ξεχωρίζει σημαντικά ενώ σε επίπεδο μερισμάτων, η άρση των περιορισμών από τη Fed σχετικά με τις επαναγορές ιδίων μετοχών και διανομής μερίσματος συνετέλεσε ώστε ο κλάδος των χρηματοοικονομικών να σημειώσει την μεγαλύτερη αύξηση μερίσματος. Παράλληλα, το EPS του S&P600 (μικρή κεφαλαιοποίηση) συνέχισε για ένα ακόμη τρίμηνο να παρουσιάζει υψηλότερους ρυθμούς αύξησης έναντι του S&P500.

Μετά από 4 συνεχόμενα τρίμηνα με υψηλούς ρυθμούς κερδοφορίας, οι εκτιμήσεις για το Α’ τρίμηνο εμφανίζονται πιο περιορισμένες, με τους κλάδους των κυκλικών προϊόντων, των financials και των communication services να αναμένεται να παρουσιάσουν μείωση EPS. Στον αντίποδα, η ενέργεια θα παρουσιάσει με διαφορά τους υψηλότερους ρυθμούς αύξησης κερδοφορίας ενώ βιομηχανία και πρώτες ύλες θα διατηρηθούν σε υψηλά επίπεδα.

Οι υψηλοί ρυθμοί κερδοφορίας του 2021 αποτελούν πλέον παρελθόν και πλέον οι επενδυτές εστιάζουν στις εκτιμήσεις για το 2022 και το 2023, όπου το EPS του S&P500 αναμένεται να ενισχυθεί 8,47% και 10,20% αντίστοιχα. Οι κλάδοι που αναμένεται να παρουσιάσουν τους υψηλότερους ρυθμούς αύξησης EPS και πωλήσεων είναι η βιομηχανία, τα κυκλικά προϊόντα και η ενέργεια ενώ οι εκτιμήσεις συγκλίνουν ότι τα χρηματοοικονομικά θα είναι ο μοναδικός κλάδος με μείωση του EPS. Αντίστοιχα, η μικρή κεφαλαιοποίηση (S&P600) αναμένεται να παρουσιάσει υψηλότερους ρυθμούς αύξησης EPS έναντι του S&P500 το 2022 και το 2023.

Αποτιμήσεις και αγορές ιδίων μετοχών

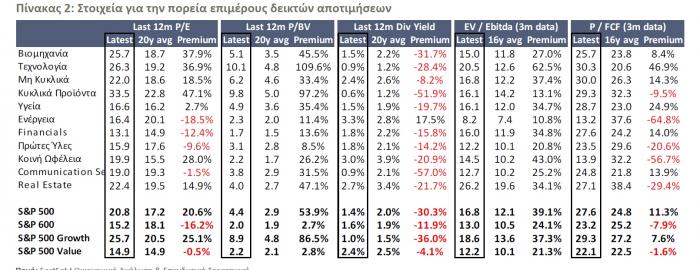

Η πτωτική πορεία του S&P500 και η θετική δυναμική της κερδοφορίας συνετέλεσε στην βελτίωση των αποτιμήσεων, όπως απεικονίζεται στα Διαγράμματα 3 & 4 και στο Πίνακα 2. Οι επιμέρους δείκτες αποτίμησης υποχώρησαν και πλησιάζουν ιστορικούς μέσους όρους ενώ σε όρους P/E το premium του δείκτη έναντι του μέσου 20ετίας βρέθηκε μετά από αρκετό διάστημα πέριξ του 20%, με πιθανό ενδεχόμενο τη περαιτέρω υποχώρηση του καθώς η κερδοφορία διατηρεί τη θετική δυναμική ενώ συνεχίζονται οι επαναγορές ιδίων μετοχών, επηρεάζοντας λογιστικά το EPS.

Σε όρους αποτίμησης, οι κλάδοι που διαπραγματεύονται σε υψηλότερα επίπεδα από τους ιστορικούς μέσους είναι λιγότεροι σε σχέση με το προηγούμενο τρίμηνο (Πίνακας 2). Τα financials και η ενέργεια διαπραγματεύονται σε χαμηλότερα επίπεδα έναντι των υπολοίπων κλάδων ενώ τεχνολογία, κυκλικά προϊόντα και βιομηχανία είναι οι πλέον ακριβοί κλάδοι.

Το ποσό που διατέθηκε για επαναγορές ιδίων μετοχών και μερίσματα βρέθηκε σε νέα ιστορικά υψηλά στη διάρκεια του Δ’ τριμήνου, καταγράφοντας αύξηση 12% έναντι του ποσού που διατέθηκε στο Γ’ τρίμηνο. Η διατήρηση της ανοδικής πορείας αποδίδεται κατά κύριο λόγο στο πόσο που διατέθηκε για επαναγορά ιδίων μετοχών (+19%) ενώ η αύξηση του ποσού που δόθηκε για μερίσματα διαμορφώθηκε 2,7%.

Παράλληλα, οι ενδείξεις για τη συνέχεια προϊδεάζουν για σταθεροποίηση του ποσού στα τρέχοντα επίπεδα χωρίς όμως να αποκλείεται το ενδεχόμενο ελαφράς αντιστροφής της τάσης στο Α’ τρίμηνο του 2022, με δεδομένο την επιβράδυνση της κερδοφορίας και την πτωτική τάση που παρουσιάζουν τα ταμειακά διαθέσιμα, όπως αναφέρεται παρακάτω.

Σε επίπεδο κλάδων, το σύνολο των κλάδων αύξησε το ποσό που διέθεσε για επαναγορές ιδίων μετοχών και μερισμάτων στη διάρκεια του Δ’ τριμήνου, το μεγαλύτερο ποσοστό αύξησης του ποσού καταγράφηκε από τους κλάδους των κυκλικών προϊόντων, των πρώτων υλών, της ενέργειας και των communication services (πέριξ του 22%) ενώ το υψηλότερο ποσό σε απόλυτα μεγέθη διατέθηκε από τον κλάδο των financials. Παράλληλα, το ποσό που διατέθηκε από τους κλάδους των financials, των πρώτων υλών, των κυκλικών προϊόντων και των communication services ήταν το υψηλότερο που έχει δοθεί (Πίνακας 3), τουλάχιστον από τις αρχές του 2002 ενώ κοντά σε αντίστοιχα υψηλά διαμορφώθηκαν τα ποσά που διατέθηκαν από τη πλειοψηφία των κλάδων.

Ταμειακά διαθέσιμα και μόχλευση

Τα ταμειακά διαθέσιμα & οι κοντινών λήξεων επενδύσεις κατέγραψαν σημαντική υποχώρηση στο Δ’ τρίμηνο (-4%) για τις εταιρίες του S&P500 εκτός του χρηματοοικονομικού τομέα και διαμορφώθηκαν στα $1,87 τρισ, το χαμηλότερο ποσό από τις αρχές του 2020. Περίπου, το 50% της υποχώρησης σε απόλυτα μεγέθη προήλθε από τον κλάδο της τεχνολογίας, με τα ταμειακά διαθέσιμα και τις κοντινών λήξεων επενδύσεις να διαμορφώνονται για τον κλάδο κοντά σε χαμηλά 5ετίας. Παράλληλα, αντίστοιχη τάση διαμορφώθηκε για την πλειοψηφία των κλάδων, εν αντιθέσει με τον κλάδο της ενέργειας όπου και ενισχύθηκε 8%. Σε επίπεδο μεταβολής, το ποσό μειώθηκε κατά 29% για τον κλάδο της Κοινής Ωφέλειας και 17% για το Real Estate.

Ο καθαρός δανεισμός για τις εταιρίες του S&P500 (ex financials) κατέγραψε μικρή άνοδο (+1,4%) στη διάρκεια του Δ’ τριμήνου και διαμορφώθηκε στα $4,39τρισ (Διάγραμμα 7) ενώ η θετική δυναμική της κερδοφορίας και των ταμειακών ροών που παρατηρήθηκε στη διάρκεια του 2021 συνετέλεσε θετικά στην περαιτέρω βελτίωση επιμέρους δεικτών μόχλευσης και κάλυψης δανειακών υποχρεώσεων. Όπως απεικονίζεται ενδεικτικά στα διαγράμματα 7 & 8, ο δείκτης κάλυψης δανειακών υποχρεώσεων (interest coverage) βρίσκεται στο υψηλότερο σημείο τουλάχιστον της τελευταίας 20ετίας και ο δείκτης Free Cash Flow / Total Debt στο υψηλότερο σημείο της τελευταίας 10ετίας ενώ η ιδιαίτερα θετική δυναμική της κερδοφορίας συνετέλεσε στην περαιτέρω βελτίωση επιμέρους δεικτών μόχλευσης (ενδεικτικά Net Debt /Ebitda).

Σε επίπεδο κλάδων, ο καθαρός δανεισμός υποχώρησε για τους κλάδους των κυκλικών και μη κυκλικών προϊόντων, της ενέργειας, των χρηματοοικονομικών και της κοινής ωφέλειας ενώ έχει διαμορφωθεί σε υψηλά τουλάχιστον 20ετίας για το Real Estate και τα Communication Services.

Στον παρακάτω πίνακα παρατίθενται τα επιμέρους στοιχεία για τους κλάδους που αφορούν τους δείκτες κάλυψης και μόχλευσης όπου η τεχνολογία έχει τους ελκυστικότερους δείκτες ενώ η κοινή ωφέλεια υστερεί έναντι των υπολοίπων κλάδων. Σε επίπεδο επιμέρους δεικτών, η πλειοψηφία των κλάδων είτε έχει καλύτερο δείκτη interest coverage σε σχέση με τον μέσο όρο 20ετίας, ωστόσο σε όρους Net Debt / Ebitda, ο δείκτης σε επιμέρους κλάδους είναι υψηλότερα από τους μέσους όρους 20ετίας, αλλά είναι εμφανής η βελτίωση του δείκτη τα τελευταία 3μηνα.