Σε αναβάθμιση των εκτιμήσεων για τα κέρδη ανά μετοχή των ελληνικών τραπεζών προχωρά η UBS, μετά το ισχυρό, όπως το χαρακτηρίζει, β’ τρίμηνο, ενώ διατηρεί σταθερά τη σύσταση «αγορά» για τις τέσσερις συστημικές τράπεζες.

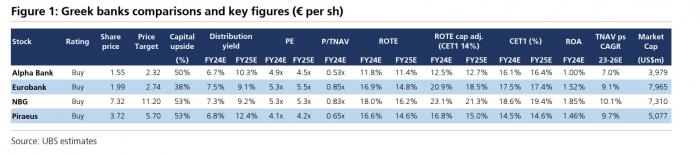

Οι αναλυτές της UBS δίνουν:

- Τιμή – στόχο για την Alpha Bank στα 2,32 ευρώ, με περιθώριο ανόδου 50%.

- Τιμή – στόχο για τη Eurobank στα 2,74 ευρώ, με περιθώριο ανόδου 38%.

- Τιμή – στόχο για την Εθνική Τράπεζα στα 11,20 ευρώ, με περιθώριο ανόδου 53% και

- Τιμή – στόχο για την Πειραιώς στα 5,70 ευρώ, με περιθώριο ανόδου 53%.

Στην έκθεση τονίζεται ότι τα επιχειρηματικά σχέδια των τραπεζών είναι συντηρητικά και τα αποτελέσματα του β' τριμήνου έδειξαν ότι συνεχίζονται οι αναβαθμίσεις των προβλέψεων. Οι βασικές τάσεις περιλαμβάνουν τη διατήρηση του επιτοκιακού περιθωρίου (NIM) καλύτερα από το αναμενόμενο, ένα ισχυρό πιστωτικό τρίμηνο, ισχυρή παραγωγή εσόδων από προμήθειες και πιστωτικές ζημίες πιο ήπιες από τις προβλέψεις.

Αποτέλεσμα αυτών των ισχυρών δεδομένων είναι οι αναλυτές να προχωρούν σε αναβάθμιση των εκτιμήσεων για τα κέρδη ανά μετοχή, κατά 4% για την Alpha Bank, 4% για τη Eurobank, 6% για την ΕΤΕ και 5,5% για την Πειραιώς μετά από ένα τρίμηνο ισχυρών αποτελεσμάτων για τις τέσσερις μεγάλες ελληνικές τράπεζες.

Τονίζεται ακόμη ότι η Πειραιώς είχε ένα ισχυρό τρίμηνο με κυριότερα σημεία αναφοράς την παροχή επιχειρηματικών πιστώσεων προς εκτέλεση (+5,8%), την επέκταση του NIM (+5 μονάδες βάσης σε τριμηνιαία βάση), προμήθειες - ρεκόρ (93 μονάδες βάσης του ενεργητικού) και την αύξηση κεφαλαίου (CET1 +30 μονάδες βάσης).

Η ΕΤΕ σημείωσε επίσης καλές επιδόσεις, με ανακλήσεις στις εξυπηρετούμενες επιχειρηματικές πιστώσεις (+5,7% σε τριμηνιαία βάση), διατήρηση του NIM σε υψηλά επίπεδα (3,22%) και ROTE 17,2% (επί CET1 18,3%).

Η Eurobank είχε ένα μέτριο τρίμηνο, λόγω υποτονικής πορείας των εξυπηρετούμενων επιχειρηματικών δανείων στην ελληνική αγορά (+2,5% σε τριμηνιαία βάση), με το NIM να συμπιέζεται κατά 8 μ.β. καθώς η απόδοση των δανείων της υποχώρησε και το κόστος καταθέσεων παρέμεινε υψηλό.

Η Alpha είχε ένα πιο αδύναμο τρίμηνο, καθώς οι εκτελεστικές επιχειρηματικές πιστώσεις παρέμειναν αμετάβλητες σε τριμηνιαία βάση, αν και επηρεάστηκαν από τις κοινοπραξίες δανείων, το NIM συμπιέστηκε κατά 7 μ.β. στο 2,20% (έναντι 2,75%-3,22% των υπολοίπων τραπεζών), ο δείκτης κόστους προς έσοδα αυξήθηκε (40,5%) και η εξυγίανση των NPEs κόστισε ~100 εκατ. ευρώ.

Χαρακτηριστικό των αποτελεσμάτων του β΄ τριμήνου είναι η διατήρηση των NIM καλύτερα από το αναμενόμενο και η ισχυρή πορεία της εταιρικής πίστης στην Ελλάδα (+10,2% σε ετήσια βάση, +3,5% σε τριμηνιαία βάση).

Οι εκτιμήσεις της UBS