Ιδιαίτερα αισιόδοξη τόσο για την πορεία της παγκόσμιας οικονομίας όσο και γι’ αυτήν της Wall Street, εμφανίζεται η Goldman Sachs, συστήνοντας στους επενδυτές να αυξήσουν τις θέσεις τους σε μετοχές καθώς «τα χειρότερα βρίσκονται, πλέον, πίσω μας».

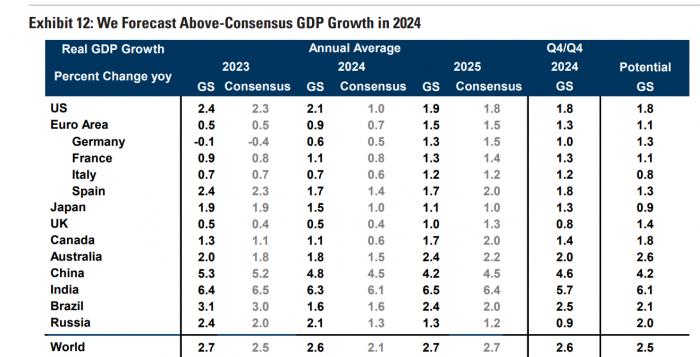

Η αμερικανική τράπεζα σημειώνει ότι η πορεία της παγκόσμιας οικονομίας μέχρι στιγμής το 2023 έχει ξεπεράσει και τις πλέον αισιόδοξες εκτιμήσεις της, ενώ ο πληθωρισμός συνεχίζει να αποκλιμακώνεται σε παγκόσμιο επίπεδο, με εκτίμηση ότι αυτό θα συνεχιστεί και το 2024. Αναμένει ότι η αμερικανική οικονομία θα κλείσει το τρέχον έτος με ρυθμό ανάπτυξης 2,1%, ο οποίος θα διαμορφωθεί στο 1,9% το 2024. Για την ευρωζώνη η ανάπτυξη θα αγγίξει φέτος το 0,9% και το 1,5% το 2024, ενώ η γερμανική οικονομία δεν πρόκειται να διολισθήσει σε ύφεση. Όσο για την παγκόσμια οικονομία η ανάπτυξη θα αγγίξει το 2023 το 2,6% και θα ενισχυθεί οριακά στο 2,7% το επόμενο έτος.

Οι εκτιμήσεις για 2023 και 2024

Αν και η ομαλοποίηση στις αγορές προϊόντων και εργασίας έχει πλέον προχωρήσει αρκετά, η πλήρης αποπληθωριστική της επίδραση εξακολουθεί να αναπτύσσεται και ο πυρήνας του πληθωρισμού θα πρέπει να υποχωρήσει στο 2-2½% έως το τέλος του 2024.

Εκτιμά ότι υπάρχει περιορισμένος κίνδυνος ύφεσης με τις πιθανότητες για την αμερικανική οικονομία να φθάνουν μόλις στο 15%. Οι «άνεμοι» για την παγκόσμια ανάπτυξη το 2024 θα είναι ευνοϊκοί, συμπεριλαμβανομένης της ισχυρής αύξησης του πραγματικού εισοδήματος των νοικοκυριών, της μικρότερης επιβάρυνσης από τη νομισματική και δημοσιονομική σύσφιξη, της ανάκαμψης της μεταποιητικής δραστηριότητας και της αυξημένης προθυμίας των κεντρικών τραπεζών να προβούν σε ασφαλιστικές περικοπές σε περίπτωση επιβράδυνσης της ανάπτυξης.

Οι περισσότερες μεγάλες κεντρικές τράπεζες έχουν πιθανότατα ολοκληρώσει τις αυξήσεις, αλλά σύμφωνα με τη βασική πρόβλεψη για μια ισχυρή παγκόσμια οικονομία, οι μειώσεις των επιτοκίων πιθανώς δεν θα έρθουν πριν από το β’ εξάμηνο του 2024. Όταν τα επιτόκια τελικά διευθετηθούν, εκτιμάται ότι οι κεντρικές τράπεζες θα αφήσουν τα επιτόκια πολιτικής πάνω από τις τρέχουσες εκτιμήσεις τους για τα μακροπρόθεσμα βιώσιμα επίπεδα.

Τα επιτόκια και οι λόγοι της αισιοδοξίας

Η μετάβαση σε ένα περιβάλλον υψηλότερων επιτοκίων υπήρξε ανώμαλη, αλλά οι επενδυτές αντιμετωπίζουν τώρα την προοπτική πολύ καλύτερων μελλοντικών αποδόσεων στα περιουσιακά στοιχεία σταθερού εισοδήματος. Το μεγάλο ερώτημα είναι κατά πόσον η επιστροφή στο σκηνικό επιτοκίων που επικρατούσε πριν από τον τρέχοντα κύκλο αυξήσεων αποτελεί ισορροπία. Η απάντηση είναι πιο πιθανό να είναι ναι στις ΗΠΑ από ό,τι αλλού, ιδίως στην Ευρώπη, όπου μπορεί να επανεμφανιστεί το κρατικό άγχος. Χωρίς έναν σαφή αμφισβητία της αναπτυξιακής ιστορίας των ΗΠΑ, το δολάριο είναι πιθανό να παραμείνει ισχυρό.

Υπάρχουν τέσσερις βασικοί λόγοι για την αισιοδοξία όσον αφορά την ανάπτυξη:

- Ο πρώτος λόγος είναι οι θετικές προοπτικές που υπάρχουν για την αύξηση του πραγματικού διαθέσιμου εισοδήματος σε ένα περιβάλλον πολύ χαμηλότερου γενικού πληθωρισμού και ακόμη ισχυρών αγορών εργασίας. Παρόλο που αναμένεται ότι η αύξηση του πραγματικού εισοδήματος στις ΗΠΑ θα επιβραδυνθεί από τον υψηλό ρυθμό του 4% που παρατηρήθηκε το 2023 σε 2¾% το 2024, αυτό θα πρέπει να εξακολουθεί να είναι αρκετό για να στηρίξει την κατανάλωση και την αύξηση του ΑΕΠ κατά τουλάχιστον 2%. Εν τω μεταξύ, τόσο η ζώνη του ευρώ όσο και το Ηνωμένο Βασίλειο θα υπάρξει μια σημαντική επιτάχυνση της αύξησης του πραγματικού εισοδήματος -περίπου στο 2% μέχρι το τέλος του 2024- καθώς το σοκ από το ράλι του φυσικού αερίου θα εξασθενεί.

- Ο δεύτερος λόγος είναι ότι, ενώ η νομισματική και δημοσιονομική πολιτική θα επιβαρύνει πιθανότατα την ανάπτυξη σε όλη την G10, αλλά η μεγαλύτερη επιβάρυνση βρίσκεται πίσω μας. Ο μέγιστος αντίκτυπος της νομισματικής σύσφιξης στον ρυθμό αύξησης (σε αντίθεση με το επίπεδο) του ΑΕΠ εμφανίζεται με σύντομη και λογικά προβλέψιμη υστέρηση περίπου δύο τριμήνων. Ως εκ τούτου, αναμένεται μικρότερη επιβάρυνση από τη σύσφιξη των χρηματοπιστωτικών συνθηκών το 2024 απ' ό,τι το 2023, ακόμη και μετά τον συνυπολογισμό της πρόσφατης αύξησης των μακροπρόθεσμων επιτοκίων. Εκτιμάται ότι η δημοσιονομική πολιτική θα αφαιρέσει 0,2 ποσοστιαίες μονάδες από την παγκόσμια ανάπτυξη το 2024, με μόνο ελαφρώς μεγαλύτερη επιβάρυνση 0,3 ποσοστιαίες μονάδες στις αναπτυγμένες χώρες. Η επιβάρυνση είναι πιθανό να είναι μικρή στις ΗΠΑ, επειδή τα περισσότερα μέτρα τόνωσης που σχετίζονται με την πανδημία έχουν ήδη λήξει και η δημοσιονομική εξυγίανση είναι απίθανο να ξεκινήσει σε έτος προεδρικών εκλογών. Θα είναι μεγαλύτερη στο Ηνωμένο Βασίλειο (όπου επίσης επίκεινται εκλογές, αλλά η στήριξη από την ενεργειακή κρίση θα εξαντληθεί ωστόσο) και στη Νότια Ευρώπη (όπου πιθανότατα θα δούμε το τέλος των πληρωμών που σχετίζονται με την ενέργεια και την υποχώρηση των δαπανών του Ταμείου Ανάκαμψης της ΕΕ). Ωστόσο, η συνδυασμένη εκτίμησή για τη νομισματική και τη δημοσιονομική ώθηση θα εξασθενίσει παρά τις μέτριες δημοσιονομικές αντιδράσεις και δείχνει ότι το σημείο μέγιστου πόνου θα είναι στα τέλη του 2022.

- Ο τρίτος λόγος είναι ότι η μεταποιητική δραστηριότητα αναμένεται να ανακάμψει κάπως το 2024 από τον υποτονικό ρυθμό του 2023. Η αδύναμη βιομηχανική δραστηριότητα φέτος αντανακλούσε έναν συνδυασμό ασυνήθιστων αντιξοοτήτων, συμπεριλαμβανομένης της επανεξισορρόπησης των δαπανών προς τις υπηρεσίες από τα αγαθά, της ευρωπαϊκής ενεργειακής κρίσης, ενός κύκλου απομάκρυνσης αποθεμάτων που διόρθωσε την υπερπροσφορά το 2022 και μιας ασθενέστερης από την αναμενόμενη ανάκαμψης της κινεζικής μεταποίησης. Οι περισσότεροι από αυτούς τους αντίξοους παράγοντες αναμένεται να εξασθενήσουν φέτος, καθώς τα πρότυπα δαπανών ομαλοποιούνται, η ευρωπαϊκή παραγωγή φυσικού αερίου βρίσκει ένα κατώτατο σημείο και οι αναλογίες αποθεμάτων προς ΑΕΠ σταθεροποιούνται, προκαλώντας μια ανάκαμψη της μεταποίησης.

- Ο τελευταίος και πιο καινοφανής λόγος αισιοδοξίας για την ανάπτυξη είναι ότι επειδή οι κεντρικές τράπεζες δεν χρειάζονται ύφεση για να μειώσουν τον πληθωρισμό, θα προσπαθήσουν σκληρά να την αποφύγουν. Αρκετές από τις αναδυόμενες που έχουν αρχίσει να αυξάνουν τα επιτόκια πιο νωρίς -συμπεριλαμβανομένων της Βραζιλίας και της Πολωνίας- έχουν ήδη αρχίσει να μειώνουν τα επιτόκια πολιτικής από τα εξαιρετικά περιοριστικά επίπεδα και είναι πιθανό να συνεχίσουν τις συνεχείς σταθερές μειώσεις. Όπως δείχνει η ανάλυση σχετικά με τους προηγούμενους κύκλους αυξήσεων οι μεγάλες κεντρικές τράπεζες έχουν διπλάσιες πιθανότητες να μειώσουν τα επιτόκια ως απάντηση σε καθοδικούς αναπτυξιακούς κινδύνους όταν ο πληθωρισμός έχει ομαλοποιηθεί σε ποσοστά κάτω του 3% σε σχέση με όταν ο πληθωρισμός είναι πάνω από 5%. Αυτό αποτελεί μια σημαντική ασφαλιστική δικλείδα έναντι μιας ύφεσης.

Επενδύστε σε μετοχές

Προβλέπεται ότι ο δείκτης S&P 500 θα τερματίσει το 2024 στις 4.700 μονάδες, αντιπροσωπεύοντας κέρδος τιμών 12 μηνών 5% και συνολική απόδοση 6%, συμπεριλαμβανομένων των μερισμάτων.

Η βασική υπόθεση κατά τη διάρκεια του επόμενου έτους είναι ότι η αμερικανική οικονομία συνεχίζει να επεκτείνεται με μέτριο ρυθμό και αποφεύγει την ύφεση, τα κέρδη αυξάνονται κατά 5% και η αποτίμηση της αγοράς μετοχών ισούται με 18x, κοντά στο σημερινό επίπεδο P/E.

Η πρόβλεψή υπολείπεται ελαφρώς της τυπικής απόδοσης 8% κατά τη διάρκεια των ετών των προεδρικών εκλογών. Του χρόνου τέτοια εποχή, οι διαχειριστές χαρτοφυλακίου θα κοιτάζουν πίσω και θα συνειδητοποιούν ότι η καλύτερη επενδυτική στρατηγική για το 2024 ήταν να ακολουθήσουν τη συμβουλή της Τέιλορ Σουίφτ στο τραγούδι από το άλμπουμ της 1989: «All You Had To Do Was Stay»...