Μια μαγική εικόνα συνθέτει το ζήτημα των τραπεζικών προμηθειών στην Ελλάδα: οι συναλλασσόμενοι και -εσχάτως- οι κυβέρνηση επικρίνουν τις τράπεζες για υπερβολικές χρεώσεις, αλλά, την ίδια ώρα, εποπτικοί φορείς και επενδυτές ζητούν επιτακτικά από τις τράπεζες να αυξήσουν τα έσοδά τους από αμοιβές και προμήθειες, που όπως επιβεβαιώνουν και τα τελευταία στοιχεία του Ενιαίου Εποπτικού Μηχανισμού της ΕΚΤ (SSM) είναι... ψίχουλα, μπροστά στα αντίστοιχα έσοδα άλλων τραπεζών της ευρωζώνης.

Η αλήθεια, όσο και αν φαίνεται παράδοξο σε πρώτη ματιά, είναι ότι όλες οι πλευρές έχουν δίκιο. Γίνεται σαφές ότι οι τράπεζες θα πρέπει να κάνουν δύο πράγματα, ταυτόχρονα: από τη μια να εξορθολογίσουν τις, συχνά υπερβολικές, χρεώσεις τους για συναλλαγές ρουτίνας, από την άλλη να αυξήσουν πολύ τη συμμετοχή των εσόδων από αμοιβές και προμήθειες στο συνολικό μείγμα των εσόδων τους, ώστε να αρχίσουν να δίνουν οι καταστάσεις αποτελεσμάτων τους την εικόνα σύγχρονων ευρωπαϊκών τραπεζών.

Το πρόβλημα του ελληνικού τραπεζικού συστήματος, που επισημάνθηκε και από το Διεθνές Νομισματικό Ταμείο σε ειδική ανάλυση, είναι ότι βασίζεται υπερβολικά στα έσοδα από την παραδοσιακή τραπεζική διαμεσολάβηση, δηλαδή στα έσοδα που προκύπτουν από τη διαφορά επιτοκίων χορηγήσεων και καταθέσεων. Αυτό είναι ένα τυπικό σύμπτωμα έλλειψης προόδου των τραπεζών προς τις κατευθύνσεις που κινούνται τα τραπεζικά συστήματα των ανεπτυγμένων οικονομιών, τα οποία βγάζουν όλο και μικρότερο μέρος των εσόδων τους από τις παραδοσιακές εργασίες χορηγήσεων και καταθέσεων και όλο και μεγαλύτερο από αμοιβές και προμήθειες από την παροχή πολυποίκιλων υπηρεσιών, από τη διαχείριση περιουσίας και το bancassurance, ως την παροχή συμβουλευτικών υπηρεσιών.

Όπως σημείωνε στην ανάλυσή του το ΔΝΤ, «τα έσοδα προέρχονται κυρίως από την παραδοσιακή τραπεζική διαμεσολάβηση που επηρεάζεται από το περιβάλλον των επιτοκίων. Το μερίδιο των καθαρών εσόδων από τόκους στα λειτουργικά έσοδα, το οποίο αντιπροσωπεύει την παραδοσιακή τραπεζική διαμεσολάβηση, ήταν μακράν η κυρίαρχη πηγή εσόδων για τις ελληνικές τράπεζες».

Μάλιστα το ΔΝΤ προχωρούσε σε μια σύσταση προς την ευρωπαϊκή εποπτική αρχή, που εποπτεύει τις ελληνικές συστημικές τράπεζες, τονίζοντας «ίσως χρειαστεί να διερευνηθούν (σ.σ.: στο πλαίσιο του διαλόγου τραπεζών και εποπτών) τρόποι διατήρησης των πρόσφατα αυξημένων εσόδων των ελληνικών τραπεζών από αμοιβές και προμήθειες». Θα έλεγε κανείς, αν και δεν είναι απόλυτα ακριβές, ότι το ΔΝΤ ζητά από τις τράπεζες το ακριβώς αντίθετο από ό,τι ζητά ο υπουργός Οικονομικών, Χρήστος Σταϊκούρας. Η αλήθεια είναι, βέβαια, ότι το Ταμείο ζητά να αυξηθούν τα έσοδα από προμήθειες με διεύρυνση των σχετικών πηγών εσόδων και όχι με αυξήσεις στις προμήθειες για συναλλαγές ρουτίνας.

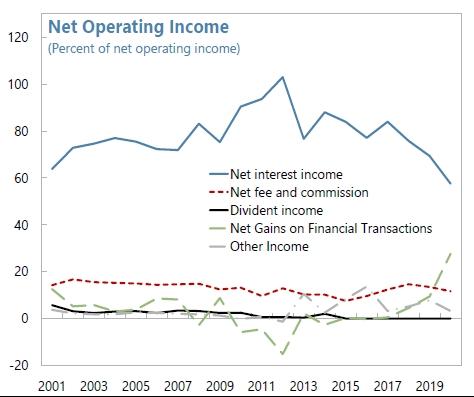

Τα στοιχεία που παρουσιάζει το ΔΝΤ στην ίδια ανάλυση δείχνουν, μάλιστα, ότι το πρόβλημα των ελληνικών τραπεζών με την κακή σχέση εσόδων από τόκους και εσόδων από προμήθειες παρατηρείται εδώ και πολλά χρόνια. Όπως φαίνεται στο γράφημα, την τελευταία 20ετία τα καθαρά λειτουργικά κέρδη από αμοιβές και προμήθειες είναι ο «φτωχός συγγενής» στις καταστάσεις οικονομικών αποτελεσμάτων των τραπεζών, με συμμετοχή στα συνολικά καθαρά λειτουργικά κέρδη πολύ χαμηλότερο από το 20%, ενώ «βασιλιάς» ήταν τα κέρδη από τόκους.

Οι πηγές καθαρής λειτουργικής κερδοφορίας των τραπεζών

Στο ίδιο πνεύμα, στην έκθεση εποπτείας που είχαν δημοσιεύσει τον Νοέμβριο του 2019, οι ευρωπαϊκοί Θεσμοί (Κομισιόν, ΕΚΤ) τόνιζαν τους κινδύνους που δημιουργεί η υπερβολική εξάρτηση των τραπεζών από τα έσοδα τόκων, τα οποία επηρεάζονται έντονα από το μακροοικονομικό περιβάλλον, σε αντίθεση με τα έσοδα από προμήθειες που είναι περισσότερο σταθερά.

«Με τα καθαρά έσοδα από προμήθειες και προμήθειες να αντιπροσωπεύουν το 14,6% των λειτουργικών εσόδων έναντι μέσου όρου 30% στη ζώνη του ευρώ στο τέλος Ιουνίου 2019, οι ελληνικές τράπεζες είναι ιδιαίτερα εκτεθειμένες σε περίπτωση μείωσης του καθαρού περιθωρίου επιτοκίου τους στο τρέχον περιβάλλον χαμηλών επιτοκίων» (σ.σ.: η έκθεση συντάχθηκε όταν ακόμη τα επιτόκια της ΕΚΤ ήταν μηδενικά). Επισημαίνοντας την ανάγκη να αυξηθούν τα έσοδα από προμήθειες, η Κομισιόν σημείωνε ότι «οι ελληνικές τράπεζες στοχεύουν στην αύξηση της παραγωγής εσόδων από αμοιβές και προμήθειες από δραστηριότητες τραπεζοασφαλειών και διαχείρισης περιουσιακών στοιχείων».

Παρότι οι τράπεζες έχουν αυξήσει το τελευταίο διάστημα τα έσοδά τους από αμοιβές και προμήθειες, κυρίως μέσα από την αύξηση προμηθειών σε συναλλαγές ρουτίνας, η οποία χρηματοδοτεί και τις μεγάλες επενδύσεις τους σε νέες τεχνολογικές υποδομές, τα στοιχεία του SSM για το δεύτερο τρίμηνο του 2022, που είναι και τα πλέον πρόσφατα, δείχνουν καθαρά ότι οι τράπεζες εξακολουθούν να υστερούν σοβαρά έναντι των τραπεζών της ευρωζώνης, σε ό,τι αφορά τη διάρθρωση των εσόδων τους, καθώς τα έσοδα από τόκους παραμένουν τριπλάσια από τα έσοδα από προμήθειες.

Όπως φαίνεται στον πίνακα, στο δεύτερο τρίμηνο οι ελληνικές τράπεζες είχαν έσοδα προμηθειών μόλις 0,79 δισ. ευρώ, έναντι εσόδων από τόκους 2,47 δισ. Στις τρεις μεγάλες οικονομίες της ευρωζώνης, Γερμανία, Γαλλία και Ιταλία, τα έσοδα από προμήθειες συναγωνίζονται επάξια τα έσοδα από τόκους. Όμως, πολύ καλύτερη σχέση τόκων - προμηθειών έχουν και περιφερειακά τραπεζικά συστήματα, όπως της Ισπανίας, της Πορτογαλίας και της Κύπρου.

Έσοδα τραπεζών από τόκους και προμήθειες, β' τρίμηνο 2022 (πηγή: SSM)

| ποσά σε δισ. ευρώ | Γερμανία | Ισπανία | Γαλλία | Ιταλία | Κύπρος | Πορτογαλία | Ελλάδα |

| Έσοδα από τόκους | 17 | 33,9 | 36,2 | 15,6 | 0,3 | 1,8 | 2,47 |

| Έσοδα από προμήθειες | 13,4 | 12,8 | 28,3 | 13,1 | 0,14 | 0,84 | 0,79 |

Η αύξηση εσόδων από προμήθειες και οι προκλήσεις

Το ζητούμενο για τις ελληνικές τράπεζες είναι να βρουν τρόπους παραγωγικής αύξησης των προμηθειών τους, μέσα από χρεώσεις υπηρεσιών υψηλής αξίας, αποφεύγοντας τον εύκολο δρόμο των υπέρογκων αυξήσεων σε συναλλαγές ρουτίνας. Ωστόσο, αυτή η αποστολή δεν είναι εύκολη και συνδέεται με γενικότερο πρόοδο, ανάπτυξη και εκσυγχρονισμό της οικονομίας. Για παράδειγμα, όπως αναφέρουν τραπεζικά στελέχη, δεν είναι εύκολο να φθάσουν οι ελληνικές τράπεζες τα έσοδα των ευρωπαϊκών από το bancassurance, όταν ο ασφαλιστικός τομέας συνολικά στην Ελλάδα είναι σε πολύ χαμηλότερο στάδιο ανάπτυξης από την Ευρώπη. Ή, να συναγωνισθούν τα έσοδα των ευρωπαϊκών τραπεζών από asset management, όταν η αποταμίευση είναι είδος εν ανεπαρκεία στην Ελλάδα και οι περισσότεροι αποταμιευτές - επενδυτές παραμένουν εξοικειωμένοι μόνο με τα παραδοσιακά προϊόντα, αφήνοντας ελάχιστα περιθώρια για παροχή υπηρεσιών διαχείρισης και συμβουλών από τις τράπεζες.

Ο Σταϊκούρας και... το fintech

Σε κάθε περίπτωση, το γεγονός ότι το θέμα των προμηθειών για παροχή υπηρεσιών ρουτίνας έχει πολιτικοποιηθεί έντονα, μετά τις τελευταίες παρεμβάσεις του Χρ. Σταϊκούρα, υποχρεώνει τις τράπεζες να προχωρήσουν σε επιμέρους προσαρμογές αυτών των προμηθειών, χωρίς όμως να «ξηλώσουν» συνολικά την τιμολογιακή τους πολιτική.

Δεν είναι μόνο ο υπ. Οικονομικών, όμως, που πιέζει σε αυτή την κατεύθυνση. Στον τραπεζικό χώρο αρχίζει να αναγνωρίζεται η απειλή του ανταγωνισμού από τον ανερχόμενο τομέα fintech, που στρέφει όλο και περισσότερους συναλλασσόμενους σε εναλλακτικές οδούς για φθηνότερες καθημερινές συναλλαγές -για παράδειγμα, μια μεταφορά χρημάτων μέσω του PayPal μπορεί να γίνει με μηδενικό κόστος.

Οι τράπεζες αναβαθμίζουν συνεχώς τις ηλεκτρονικές τους υπηρεσίες και, έχουν πάντα ένα μεγάλος κέρδος από αυτές, αφού αφαιρείται όγκος εργασιών από τα δίκτυα και διευκολύνεται η μείωση λειτουργικού κόστους. Θα πρέπει όμως και να φθάσουν στην τιμολόγηση των υπηρεσιών με τέτοιο τρόπο, ώστε να μην αφήσουν πολλά περιθώρια στις εταιρείες fintech να αποσπάσουν μερίδια αγοράς.

Σημειώνεται ότι στα μέσα του μήνα οι τράπεζες θα ενημερώσουν το υπουργείο Οικονομικών για τις αλλαγές που προσανατολίζονται να κάνουν στην τιμολόγηση των 12 βασικών συναλλαγών και υπηρεσιών: που υπέδειξε το υπουργείο:

1. Προμήθεια εισερχόμενου εμβάσματος, 2. Προμήθεια εξερχόμενου εμβάσματος (χρέωση για μεταφορά χρημάτων από τον λογαριασμό μίας τράπεζας σε λογαριασμό άλλης τράπεζας εσωτερικού), 3. Προμήθεια αποστολής χρημάτων (έμβασμα) σε τράπεζες εκτός ευρωζώνης, 4. Προμήθεια ανάληψης μετρητών από ΑΤΜ άλλης τράπεζας, 5. Συνδρομή πιστωτικής κάρτας, 6. Προμήθεια επανέκδοσης χρεωστικής/πιστωτικής κάρτας λόγω λήξης και λόγω κλοπής, απώλειας ή φθοράς, 7. Προμήθεια για πληρωμή λογαριασμών (ΔΕΚΟ, κινητής τηλεφωνίας κ.λπ.), 8. Προμήθεια έκδοσης αντιγράφων κίνησης λογαριασμών/δανείων/πιστωτικών καρτών, 9. Έξοδα αξιολόγησης αιτημάτων δανείων, 10. Έξοδα νομικού και τεχνικού ελέγχου αιτημάτων δανείων, 11. Έξοδα συναλλαγών με πιστωτικές κάρτες στο εξωτερικό (επιβάρυνση για τη μετατροπή συναλλαγών εξωτερικού σε ευρώ), 12. Προμήθεια για αγορά χρεογράφων του Ελληνικού Δημοσίου.