Αποκαλυπτική της κατάστασης στην οποία βρίσκονται οι ελληνικές τράπεζες στο τέλος της χρονιάς της πανδημίας είναι η έκθεση στατιστικών στοιχείων του Ενιαίου Εποπτικού Μηχανισμού της ΕΚΤ (SSM) για το τέταρτο τρίμηνο του 2020, που δείχνει ότι περίπου ένα στα έξι δάνεια (15,6%) πέρασαν σε μορατόριουμ για να ξεπερασθεί η πανδημία. Το ποσοστό των μη εξυπηρετούμενων δανείων ξεπερνούσε στο τέλος του έτους το 30%, χωρίς να υπολογίζονται τα δάνεια σε αρχικό στάδιο καθυστέρησης (δάνεια σταδίου 2, σύμφωνα με τα λογιστικά πρότυπα), τα οποία αντιστοιχούσαν σε 13,6% του συνόλου των δανείων.

Ειδικότερα, όπως προκύπτει από τα στατιστικά του SSM:

- Στο τέλος του 2020 το συνολικό χαρτοφυλάκιο δανείων των ελληνικών τραπεζών έφθανε τα 176,53 δισ. ευρώ.

- Από αυτά τα δάνεια, σε μορατόριουμ το οποίο είχε λήξει εντός του 2020 είχαν μπει δάνεια ύψους 23,45 δισ. ευρώ, δηλαδή το 13,3% του συνολικού χαρτοφυλακίου δανείων.

- Υπήρχαν, όμως, στο τέλος του έτους, και δάνεια ύψους 4,11 δισ. ευρώ τα οποία παρέμεναν σε καθεστώς αναστολής. Έτσι, τα δάνεια που επηρεάσθηκαν από μέτρα αναστολής λόγω πανδημίας έφθασαν συνολικά τα 27,56 δισ. ευρώ, ή ποσοστό 15,6% του συνόλου των δανείων.

- Αξίζει να σημειωθεί ότι για τις ελληνικές τράπεζες η λήξη των μέτρων αναστολής ήλθε σχετικά γρήγορα, καθώς στο τέλος του έτους τα δάνεια που παρέμεναν σε αναστολή αντιστοιχούσαν στο 2,33% του συνόλου, ενώ στην Πορτογαλία το αντίστοιχο ποσοστό έφθανε το 16,7%.

Χαμηλά τα «κόκκινα», μεγάλος όγκος δανείων σε αρχική καθυστέρηση

Σε ό,τι αφορά το «κόκκινο» τμήμα των τραπεζικών χαρτοφυλακίων δανείων, ο SSM καταγράφει μεν ότι τα μη εξυπηρετούμενα μειώθηκαν σε 53,61 δισ. ευρώ, ή ποσοστό 30,4% του συνόλου των δανείων, όμως, καταγράφει και δάνεια "σταδίου 2", δηλαδή σε αρχική βάση καθυστέρησης (πριν τη συμπλήρωση τριμήνου), τα οποία έφθαναν στα 24,02 δισ. ευρώ, ή ποσοστό 13,6% του συνολικού χαρτοφυλακίου.

Αυτά τα δάνεια θα πρέπει να προλάβουν οι τράπεζες να μην περάσουν σε οριστική καθυστέρηση, προκαλώντας επιβράδυνση της προσπάθειας εξυγίανσης των ισολογισμών.

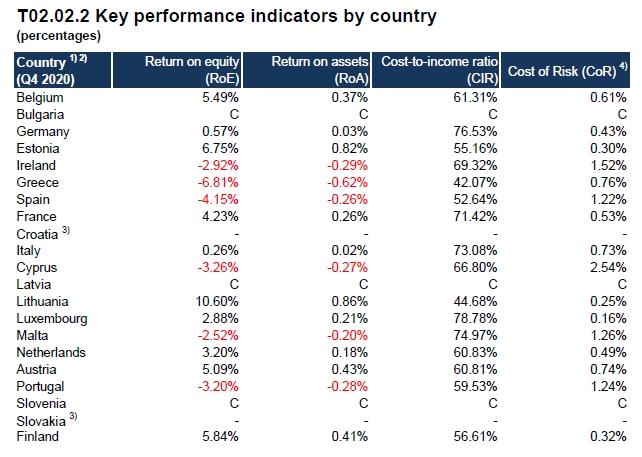

Οι βασικοί τραπεζικοί δείκτες

Στους βασικούς δείκτες απόδοσης των εθνικών τραπεζικών ιδρυμάτων (key performance indicators) φαίνεται ότι το ελληνικό τραπεζικό σύστημα είναι το πλέον ζημιογόνο στην ευρωζώνη, με βάση τους δείκτες απόδοσης ιδίων κεφαλαίων και ενεργητικού.

- Ειδικότερα, ο δείκτης απόδοσης ιδίων κεφαλαίων (Return on equity - RoE) είναι με διαφορά ο χαμηλότερος στην ευρωζώνη, στο -6,81%, ενώ οι τράπεζες σε Ιρλανδία, Ισπανία, Μάλτα, Κύπρος και Πορτογαλία εμφάνισαν επίσης ζημιές το 2020 και παρουσιάζουν αρνητικούς δείκτης RoE. Το πιο αποδοτικό τραπεζικό σύστημα στην ευρωζώνη φαίνεται ότι είναι αυτό της Λιθουανίας, με RoE που ξεπέρασε το 10%.

- Αντίστοιχη είναι η εικόνα και στο δείκτη απόδοσης ενεργητικού (Return on assets - RoA), που διαμορφώθηκε σε -0,62% στην Ελλάδα, με διαφορά το χαμηλότερο ποσοστό της ευρωζώνης.

- Οι ελληνικές τράπεζες είναι, όμως... πρωταθλήτριες ευρωζώνης στις περικοπές λειτουργικού κόστους, καθώς έχουν το χαμηλότερο δείκτη κόστους προς έσοδα (Cost to incoma ratio - CIR), ο οποίος υποχώρησε το 2020 στο 42,07%. Μόνο στη Λιθουανία (44,68%) είναι σχεδόν εξίσου χαμηλός ο δείκτης, ενώ στη Γαλλία και την Ιταλία ξεπερνά το 70%.

- Σε ό,τι αφορά τον ιδιαίτερα σημαντικό δείκτη κόστους ρίσκου (Cost of Risk - CoR), ο οποίος αποτυπώνει τις προβλέψεις για πιστωτικό κίνδυνο ως ποσοστό του χαρτοφυλακίου δανείων, η Ελλάδα βρίσκεται αρκετά χαμηλά, στο 0,76%, ενώ στην Κύπρο, που έχει συγκρίσιμα χαρακτηριστικά τραπεζικού συστήματος, έφθασε το 2,54%. Σημειώνεται ότι ο διοικητής της Τράπεζας της Ελλάδος, Γιάννης Στουρνάρας, κάλεσε πριν από λίγες ημέρες τις τράπεζες να επανεξετάσουν τις προβλέψεις που έχουν σχηματίσει.

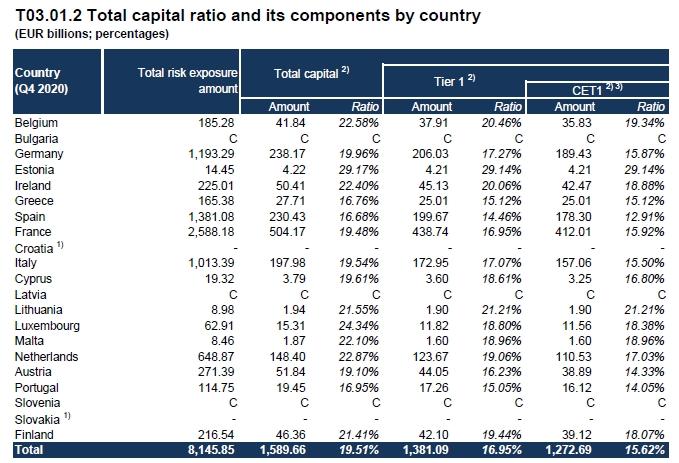

Κεφαλαιακή επάρκεια: Καλύτερη από Ισπανία, Πορτογαλία

Σε ό,τι αφορά την κεφαλαιακή επάρκεια, οι ελληνικές τράπεζες δεν βρίσκονται σε μειονεκτική θέση έναντι των άλλων τραπεζών της ευρωζώνης, καθώς ο βασικός δείκτης, CET1, διαμορφώθηκε σε 15,12%, δηλαδή πολύ κοντά στον μέσο όρο του 15,62%. Μάλιστα, ο δείκτης των ελληνικών τραπεζών είναι ελαφρώς υψηλότερος από τον αντίστοιχο των ισπανικών και των πορτογαλικών. Βέβαια, θα πρέπει να τονισθεί ότι, όπως έχει επισημάνει κατ' επανάληψη η Τράπεζα της Ελλάδος, περισσότερα από τα μισά κεφάλαια των ελληνικών τραπεζών αποτελούνται από αναβαλλόμενους φόρους.

Αντέχει το τραπεζικό σύστημα της ευρωζώνης στην πανδημία

Τα γενικότερα συμπεράσματα για τις τράπεζες της ευρωζώνης είναι αρκετά ενθαρρυντικά, καθώς δείχνουν ότι άντεξαν στην πρωτοφανή κρίση της πανδημίας. Σύμφωνα με τον SSM, ο συνολικός δείκτης επάρκειας κεφαλαίων για όλες τις εποπτευόμενες τράπεζες αυξήθηκε το δ' τρίμηνο του 2020 στο 19,51%, από 19,04% το τρίτο τρίμηνο και 18,60% στο τελευταίο τρίμηνο του 2019. Ο μέσος όρος των μη εξυπηρετούμενων δανείων έπεσε στο 2,63%.

Οι συστημικές τράπεζες παρέμειναν μεν κερδοφόρες, με μέσο δείκτη απόδοσης κεφαλαίων στο 1,53%, αλλά με πολύ σημαντική μείωση, αφού πέρυσι ο δείκτης ξεπερνούσε το 5%. Σε ό,τι αφορά τη ρευστότητα, ο σχετικός δείκτης (Δείκτης Κάλυψης Ρευστότητας) εκτινάχθηκε στο 171,78%, από 145,93% το δ' τρίμηνο του 2019, κυρίως χάρη στις τεράστιες παροχές ρευστότητας από την ΕΚΤ με αρνητικό επιτόκιο, που δόθηκαν εκτάκτως για την περίοδο της πανδημίας.