Ένα σπάνιο, θλιβερό ρεκόρ στην ιστορία του ελληνικού χρηματιστηρίου επιβεβαιώνεται ότι έχει σημειώσει η MLS Πληροφορική: Ο τζίρος της εταιρείας το 2020 ήταν αρνητικός. Επίσης, μετά την εγγραφή δυσθεώρητων, για τα μεγέθη της, ζημιών στις χρήσεις 2018 και 2019, τα ίδια κεφάλαια ήταν στο τέλος του 2019 αρνητικά κατά 12,2 εκατ. ευρώ, αλλά η διοίκηση ισχυρίζεται ότι η εταιρεία μπορεί να διασωθεί με νέα κεφάλαια ύψους 17,2 εκατ. ευρώ από στρατηγικό επενδυτή, υπό τον όρο όμως ότι πρώτα θα «κουρευθούν» οι απαιτήσεις των ομολογιούχων τουλάχιστον κατά 6 εκατ. ευρώ.

Στις οικονομικές καταστάσεις του 2019, που δημοσιεύθηκαν με μεγάλη καθυστέρηση χθες, σημειώνεται, χωρίς να δίνονται πολλές εξηγήσεις, ότι «ο κύκλος εργασιών της εταιρίας για το 2020 ήταν πράγματι αρνητικός, αλλά αυτό προέκυψε από την καθυστέρηση υλοποίησης της συμφωνίας με το επενδυτή και από κανένα άλλο λόγο». Δηλαδή, η εταιρεία όχι μόνο δεν είχε έσοδα από τις δραστηριότητές της μέσα στο 2020, αλλά πλήρωσε τους πελάτες της, προφανώς λόγω αναστροφής προγενέστερων συμφωνιών για κάποιες πωλήσεις. Η καταστροφική εικόνα για τη χρήση του 2020 θα αποκαλυφθεί όταν δημοσιευθούν οι οικονομικές καταστάσεις της χρήσης, κάτι που δεν αναμένεται άμεσα, αλλά βέβαιο είναι ότι η εταιρεία πέρασε σε κατάσταση «ζόμπι» την προηγούμενη χρονιά, με τη διοίκηση να εξηγεί αυτή την εξέλιξη αποκλειστικά ως αποτέλεσμα της καθυστέρησης εισόδου του στρατηγικού επενδυτή.

Τα προβλήματα της εταιρείας, βέβαια, αρχίζουν πολύ νωρίτερα, τουλάχιστον από τη χρήση 2018, για την οποία η MLS είχε δημοσιεύσει λογιστικές καταστάσεις με «φουσκωμένο» τον λογαριασμό των άυλων στοιχείων ενεργητικού, με αποτέλεσμα να αρχίσει η περιπέτειά της, που οδήγησε πολύ γρήγορα στην αναστολή διαπραγμάτευσης των μετοχών και των ομολόγων της στο ΧΑ. Ο ορκωτής ελεγκτής (Νικόλαος Παγώνης της PKF) που υπογράφει τις οικονομικές καταστάσεις του 2019 σημειώνει ότι αναθεωρήθηκαν οι οικονομικές καταστάσεις του 2018 «με βάση πορίσματα εργασίας που πραγματοποιήθηκε από εξωτερικό εκτιμητή, για την αναγνώριση και επιμέτρηση

των άυλων περιουσιακών στοιχείων:

- Έτσι τα αποτελέσματα της χρήσεως 2018 από κέρδη μετά από φόρους ύψους € 1.601.008 όπως εμφανίζονταν στις αρχικές οικονομικές καταστάσεις, εμφανίζονται πλέον ως ζημίες μετά από φόρους ύψους € 3.040.716 στις αναθεωρημένες οικονομικές καταστάσεις μετά από τη μείωση συνολικού ύψους € 8.248 χιλ. στα άυλα περιουσιακά στοιχεία και τα ίδια κεφάλαια της εταιρείας καθώς και των αναπροσαρμογών ύψους € 5.891 χιλ. στο κόστος πωλήσεων των αποτελεσμάτων της χρήσεως 2018».

Με άλλα λόγια, οι οικονομικές καταστάσεις του 2018 είχαν μια συνολική απόκλιση από την πραγματικότητα ύψους 14,139 εκατ. ευρώ. Όμως, ο χορός των αναπροσαρμογών συνεχίσθηκε και το 2019, καθώς, τα άυλα στοιχεία ενεργητικού... εξαϋλώθηκαν: Όπως σημειώνει ο ελεγκτής, απομειώθηκαν κατά το ποσό των 14,651 εκατ. ευρώ πλέον των αποσβέσεων ύψους 9,816 εκατ. ευρώ. Το αποτέλεσμα είναι ότι η αποτίμηση των άυλων περιουσιακών στοιχείων, που κάποτε ήταν ένα από τα σημαντικότερα στοιχεία του ισολογισμού της εταιρείας πληροφορικής, έπεσε στα 2,343 εκατ. ευρώ.

Ουσιώδης αβεβαιότητα για τη συνέχιση της δραστηριότητας

Οι οικονομικές καταστάσεις του 2019 έχουν καταρτισθεί με βάση την αρχή της συνέχισης της δραστηριότητας της εταιρείας (going concern principle), καθώς η διοίκηση ισχυρίζεται ότι με την ολοκλήρωση της αναδιάρθρωσης του χρέους και την είσοδο στρατηγικού επενδυτή, της Corinth Investments, η οποία θα πάρει και την πλειοψηφία των μετοχών που σήμερα κατέχει ο ιδρυτής Γ. Καματάκης, η MLS θα μπορέσει να συνεχίσει την επιχειρηματική της πορεία.

Πάντως, ο ορκωτός ελεγκτής σημειώνει ότι υφίσταται ουσιώδης αβεβαιότητα για τη συνέχιση της δραστηριότητας της εταιρείας, εφιστώντας την προσοχή των μετόχων σε σημείωση των οικονομικών καταστάσεων, όπου αναφέρεται ότι «το σύνολο των Ιδίων Κεφαλαίων της εταιρείας κατά την 31 Δεκεμβρίου 2019 έχει καταστεί αρνητικό και ως εκ τούτου συντρέχουν οι προϋποθέσεις της παρ. 4 του άρθρου 119 του νόμου 4548/2018, βάσει του οποίου το Διοικητικό Συμβούλιο υποχρεούται να συγκαλέσει τη γενική συνέλευση των μετόχων με θέμα τη λήψη των κατάλληλων μέτρων».

Επιπλέον, όπως τονίζει ο ελεγκτής, η εταιρεία το 2019 «παρουσίασε ζημίες προ φόρων ύψους 37.920.614 ευρώ. Οι τρέχουσες υποχρεώσεις της υπερβαίνουν το σύνολο του κυκλοφορούντος ενεργητικού κατά το ποσό των 8,7 εκατ. ευρώ περίπου, ενώ υπάρχουν και ιδιαίτερα επιβαρυντικοί αριθμοδείκτες οικονομικής διάρθρωσης, απόδοσης και αποδοτικότητας».

Τονίζει, επίσης, ότι «εντός των ετών 2020 και 2021 έχουν συντρέξει για την εταιρεία Πιστωτικά Γεγονότα Καταγγελίας όπως η μη καταβολή εμπροθέσμως, προσηκόντως και ολοσχερώς προς τους Ομολογιούχους του Ομολόγου MLS01, ονομαστικής αξίας ποσού 4 εκατ. ευρώ, καθώς και η μη καταβολή των δεδουλευμένων κουπονιών των Ομολόγων. Η εταιρεία δεν έχει έρθει σε οποιαδήποτε συμφωνία με τους Ομολογιούχους για παράταση της ημερομηνίας αποπληρωμής της ονομαστικής αξίας των εταιρικών ομολόγων και των δεδουλευμένων κουπονιών ενώ οι όποιες προσπάθειες για τη σύγκλιση συνέλευσης των Ομολογιούχων για κάτι τέτοιο δεν έχουν ευδοκιμήσει μέχρι σήμερα».

Εκτός από τις υποχρεώσεις για τα ομόλογα που δεν εξυπηρετούνται, ο ελεγκτής αναφέρει ότι «υφίστανται μέχρι και την υπογραφή της παρούσας Έκθεσης Ελέγχου, μη εξυπηρετούμενες τραπεζικές υποχρεώσεις συνολικού ποσού ευρώ 8,1 εκατ. περίπου, καταπτώσεις τραπεζικών εγγυήσεων, αρνητικές λειτουργικές ταμειακές ροές, μειωμένη παρουσία των προϊόντων της εταιρείας σε σημαντικά δίκτυα πωλήσεων, μεγάλη καθυστέρηση στη σύνταξη και έγκριση από το Διοικητικό Συμβούλιο των οικονομικών καταστάσεων, καθώς και μη σύνταξη επικαιροποιημένου επιχειρηματικού σχεδίου».

Σωτηρία μέσω στρατηγικού επενδυτή;

Παρότι αυτή η εικόνα που σκιαγραφείται από τα μεγέθη των οικονομικών καταστάσεων και τις παρατηρήσεις του ορκωτού ελεγκτή μοιάζει να αφήνει ελάχιστα περιθώρια για τη διάσωση της εταιρείας, η διοίκηση περιγράφει σε αδρές γραμμές ένα σχέδιο διάσωσης με τη βοήθεια στρατηγικού επενδυτή, της Corinth Investments, η υλοποίηση του οποίου όμως προϋποθέτει ότι θα «κουρευθούν» πρώτα οι απαιτήσεις των ομολογιούχων των τριών σειρών τίτλων της εταιρείας τουλάχιστον κατά 6 εκατ. ευρώ.

Σημειώνεται ότι σε όλες τις συνελεύσεις ομολογιούχων που έχουν γίνει ως τώρα, η διοίκηση έχει αποφύγει να παρουσιάσει προτάσεις αναδιάρθρωσης του χρέους και για πρώτη φορά αποκαλύπτει ότι οι ομολογιούχοι θα πρέπει να χάσουν ποσό τουλάχιστον 6 εκατ. ευρώ, από τα τρία ομόλογα ύψους 4 εκατ., 6 εκατ. και 6,7 εκατ. ευρώ, δηλαδή θα πρέπει να χάσουν τουλάχιστον 35% του κεφαλαίου των ομολόγων για να ενεργοποιηθεί το σχέδιο διάσωσης της εταιρείας.

Ο ορκωτός ελεγκτής, αφού παρουσιάζει τους ισχυρισμούς περί διάσωσης από στρατηγικό επενδυτή, καθιστά σαφές ότι κρατά αποστάσεις, τονίζοντας ότι: «Τα γεγονότα αυτά και οι συνθήκες αυτές, υποδηλώνουν την ύπαρξη ουσιώδους αβεβαιότητας η οποία ενδεχομένως θα εγείρει σημαντική αμφιβολία σχετικά με τη δυνατότητα της εταιρείας να συνεχίσει τη δραστηριότητά της. Η γνώμη μας δεν διαφοροποιείται σε σχέση με το θέμα αυτό».

Για να ενισχύσει το κύρος των ισχυρισμών περί προχωρημένης διαπραγμάτευσης με την Corinth, η διοίκηση της MLS παραθέτει επιστολή της επενδυτικής εταιρείας, χωρίς να αναφέρει ποια είναι η ημερομηνία αποστολής, στην οποία η Corinth αναφέρεται σε σύμβαση για τη συμμετοχή της στο μετοχικό κεφάλαιο της MLS και σημειώνει ότι έχει προσλάβει την Whitetip lnvestments, για να «τρέξει» την αναδιάρθρωση του χρέους της MLS, που θα περιλαμβάνει συμφωνία με πιστωτές, ως επί το πλείστον τράπεζες και ομολογιούχους.

Στη συνέχεια, όπως αναφέρεται στην επιστολή, θα υλοποιηθεί η συμφωνία για συμμετοχή της Corinth σε αύξηση κεφαλαίου. Επίσης, στην επιστολή σημειώνεται ότι η Corinth βρίσκεται σε διαπραγματεύσεις με τη συμβουλευτική εταιρεία Mazars, η οποία θα αναλάβει την εκπόνηση επιχειρηματικού σχεδίου της MLS. «Εντός των επόμενων ημερών θα σας ενημερώσουμε για τις περαιτέρω ενέργειες που θα απαιτηθούν και από την πλευρά σας προκειμένου να υλοποιηθούν τα ανωτέρω», καταλήγει η επιστολή.

«Πατώντας» σε αυτή τη μάλλον γενικόλογη επιστολή, από την οποία το μόνο που γίνεται απολύτως σαφές είναι ότι ο υποψήφιος επενδυτής δεν θα «αγγίξει» την MLS πριν αναδιαρθρωθεί το χρέος της (διαδικασία που είναι συνήθως πολύ αργή στην ελληνική πραγματικότητα), η διοίκηση της MLS αναφέρεται σε προοπτικές επαναδιαπραγμάτευσης της μετοχής στο ΧΑ και πλήρους αλλαγής της επιχειρηματικής πορείας. Όπως αναφέρει:

- «Τα μέχρι τώρα πιστωτικά γεγονότα καταγγελίας θα εξαλειφθούν με την ολοκλήρωση της συμφωνίας ρύθμισης των χρεών με τους Ομολογιούχους δανειστές,

- Μετά την ολοκλήρωση της διαπραγμάτευσης ρύθμισης των χρεών της εταιρίας και την υπογραφή των αντίστοιχων συμβάσεων, το ποσό των υποχρεώσεων που θα «κουρευτεί», θα βελτιώσει την καθαρή θέση της εταιρίας. Ε

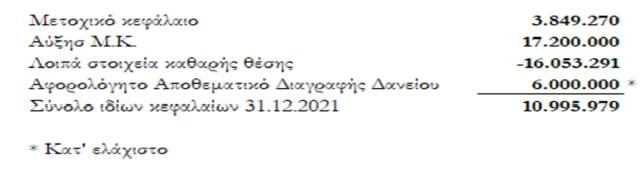

- Επίσης όπως προκύπτει και από τη δεσμευτική συμφωνία με τον επενδυτή, μετά την ολοκλήρωση της ρύθμισης των υποχρεώσεων της εταιρίας με τους πιστωτές, θα γίνει αύξηση του μετοχικού κεφαλαίου της εταιρίας κατά 17,2 εκατ. ευρώ. Συνεπώς τα ίδια κεφάλαια της εταιρίας θα παρουσιάζουν την παρακάτω εικόνα:

- Οι αρνητικοί χρηματοοικονομικοί δείκτες θα μεταβληθούν άμεσα σε θετικούς, με την εφαρμογή του business plan, το οποίο καταρτίζει ο επενδυτής σε συνεργασία με μεγάλο χρηματοοικονομικό σύμβουλο. Να σημειωθεί ότι η εταιρεία έχει ήδη καταβάλλει το κόστος αυτής της μελέτης στον επενδυτή.

- Οι αρνητικές ταμειακές ροές θα μετατραπούν άμεσα σε θετικές με την εφαρμογή και υλοποίηση του παραπάνω επιχειρηματικού σχεδίου».

Αυτές είναι οι αισιόδοξες προβλέψεις της διοίκησης της MLS που οδηγούν στο συμπέρασμα ότι με συνολικά 23,2 εκατ. ευρώ (6 εκατ. από τους ομολογιούχους και 17,2 από τον επενδυτή) η εταιρεία μπορεί να σωθεί. Όμως, δεν εξηγείται γιατί έχουν καθυστερήσει τόσο οι διαπραγμάτευσεις με τον υποψήφιο επενδυτή, όπως έχει καθυστερήσει σοβαρά και η υποβολή συγκροτημένης πρότασης αναδιάρθρωσης χρέους προς τους ομολογιούχους, παρότι, όπως τώρα αποκαλύπτεται, το «κούρεμα» των ομολόγων είναι η βασική προϋπόθεση που έχει θέσει ο επενδυτής για να ενεργοποιηθεί το σχέδιο διάσωσης. Έτσι, η αβεβαιότητα για την τύχη της εταιρείας παρατείνεται.