Η τελευταία αναστολή που θα μπορούσαν να είχαν όσοι θέλουν να… ανεβούν στο τρένο της ανόδου του Χρηματιστηρίου Αθηνών φαίνεται πως εκλείπει, καθώς η ευχάριστη έκπληξη από τα στοιχεία για τον πληθωρισμό στις ΗΠΑ απομακρύνει τους φόβους για μια διόρθωση στις αγορές ως αποτέλεσμα νέων επιθετικών κινήσεων από τις κεντρικές τράπεζες. Την ίδια ώρα, οι διεθνείς επενδυτές δίνουν στην ελληνική οικονομία πρόωρα την επενδυτική βαθμίδα, καθώς η χώρα δανείζεται αρκετά φθηνότερα από την Ιταλία.

Οι ευρωπαϊκές μετοχές μπήκαν χθες σε ρυθμό ράλι, καθώς οι νέες ενδείξεις υποχώρησης του πληθωρισμού στις ΗΠΑ ενίσχυσαν τις ελπίδες ότι η Fed θα μπορούσε να δώσει σύντομα τέλος στις αυξήσεις των επιτοκίων της, διευκολύνοντας και τις άλλες μεγάλες κεντρικές τράπεζες να κινηθούν στην ίδια κατεύθυνση. Ο πανευρωπαϊκός δείκτης STOXX 600 έκλεισε 1,5% υψηλότερα, σημειώνοντας άνοδο για τέταρτη συνεχή ημέρα.

Ο πληθωρισμός στις ΗΠΑ «έτρεξε» με ρυθμό 3% τον Ιούνιο, σημειώνοντας μεγάλη πτώση από το 4% που είχε καταγραφεί τον Μάιο. Πρόκειται για το χαμηλότερο ποσοστό από τον Μάρτιο του 2021 και πρέπει να σημειωθεί ότι η πτώση του πληθωρισμού ξεπέρασε τις προβλέψεις των αναλυτών.

Ακόμη πιο σημαντικό είναι ότι ο δομικός πληθωρισμός, τον οποίο παρακολουθεί πολύ στενά η Fed και δεν περιλαμβάνει τις ευμετάβλητες τιμές των τροφίμων και της ενέργειας, σημείωσε ετήσια αύξηση 4,8% τον περασμένο μήνα, υποχωρώντας κατά μισή μονάδα σε σχέση με το 5,3% που είχε καταγραφεί τον Μάιο.

Η αμερικανική χρηματαγορά προεξοφλεί ότι θα αυξηθούν άλλη μια φορά τα επιτόκια από τη Fed κατά 0,25% στη συνεδρίαση του Ιουλίου, όμως τα νέα στοιχεία για τον πληθωρισμό φέρνουν την αμερικανική κεντρική τράπεζα κοντά στο κλείσιμο αυτού του κύκλου αύξησης των επιτοκίων, που αποτελούν την πιο επικίνδυνη απειλή για τις αγορές. «Δεν είναι ώρα ακόμη να ανοίξουμε σαμπάνιες, όμως θα πρέπει να βάλουμε το μπουκάλι να παγώσει», όπως ανέφερε χαρακτηριστικά αναλυτής της Lazard.

Αντίστοιχα, στην ευρωζώνη, τα στοιχεία για τον πληθωρισμό που δημοσιεύονται τις τελευταίες ημέρες επιβεβαιώνουν ότι βρίσκεται σε γρήγορη πτώση. Είναι χαρακτηριστικό ότι στην Ισπανία, ο πληθωρισμός υποχώρησε από 3,2% τον Μάιο σε 1,9% τον Ιούνιο, σύμφωνα με τα στοιχεία που δημοσιεύθηκαν χθες. Οι αναλυτές θεωρούν βέβαιη μια ακόμη αύξηση επιτοκίων στις 27 Ιουλίου από την ΕΚΤ, όμως, όπως έχει τονίσει ο διοικητής της Τράπεζας της Ελλάδος, Γιάννης Στουρνάρας, θα ήταν έκπληξη αν συνεχίζονταν οι αυξήσεις από τον Σεπτέμβριο και μετά.

Οι αγορές πλέον φαίνεται ότι πορεύονται με την προσδοκία ότι αυτή η δύσκολη περίοδος αναμέτρησης των οικονομιών με τον πληθωρισμό φθάνει στο τέλος της και οι οιωνοί για τις μετοχές είναι άριστοι. Ο επικεφαλής οικονομολόγος της Generali Investments τόνισε χαρακτηριστικά, μιλώντας στο Reuters, ότι όλο και περισσότερο οι παγκόσμιες αγορές φαίνεται να τιμολογούν ένα σενάριο χρυσής ισορροπίας (Goldilocks), δηλαδή καμία ύφεση φέτος, ισχυρή ανάκαμψη των κερδών τους επόμενους 18 μήνες και γρήγορη εξομάλυνση του πληθωρισμού.

Αξίζει να σημειωθεί, μάλιστα, ότι περιορίζονται και οι όποιες ανησυχίες υπήρχαν για τις τράπεζες, μετά την κατάρρευση περιφερειακών τραπεζών στις ΗΠΑ και της Credit Suisse, καθώς, μετά τις μεγάλες αμερικανικές τράπεζες, που πέρασαν με ευκολία τα stress tests της Fed, ικανοποιητικές επιδόσεις στους αντίστοιχους ελέγχους είχαν και οι μεγάλες βρετανικές τράπεζες. Τα αποτελέσματα των ελέγχων για τις ευρωπαϊκές τράπεζες αναμένονται στα τέλη Ιουλίου.

Η... πρόωρη επενδυτική βαθμίδα

Σε αυτό το περιβάλλον, οι αγορές της Ελλάδας ξεχωρίζουν ως μια περίπτωση εντυπωσιακού turnaround, με τους διεθνείς επενδυτές να στέλνουν σαφές μήνυμα ότι όχι μόνο τιμολογούν τα ελληνικά assets σαν να είχε ήδη ανακτηθεί η επενδυτική βαθμίδα, αλλά και ότι δεν έχουν ανησυχίες για τη μακροπρόθεσμη πορεία του ελληνικού χρέους.

Είναι χαρακτηριστική η εικόνα που δίνουν οι ελληνικοί κρατικοί τίτλοι στη δευτερογενή αγορά, όπου αποτιμώνται καλύτερα από τους αντίστοιχους ιταλικούς, παρότι η Ιταλία έχει την επενδυτική βαθμίδα και πολύ μικρότερο χρέος ως ποσοστό του ΑΕΠ από την Ελλάδα. Μία ημέρα μετά τη μεγάλη έκδοση 15ετών τίτλων, την πρώτη μετά τις εκλογές, τα 15ετή ελληνικά ομόλογα είχαν σημαντική πτώση απόδοσης, στο 4,44%, οριακά χαμηλότερα από το 4,45% που ήταν η απόδοση έκδοσης των νέων τίτλων. Πρόκειται για μια απόδοση αρκετά χαμηλότερη από το 4,273% των 15ετών ιταλικών ομολόγων.

Αναλυτές επισημαίνουν τη σημασία αυτής της επιτυχημένης έκδοσης, όχι μόνο γιατί διαμορφώθηκε αρκετά χαμηλά το κόστος δανεισμού, αλλά κυρίως γιατί υπήρξε πολύ έντονο ενδιαφέρον με προσφορές 13,4 δισ. κυρίως από σοβαρούς επενδυτές και όχι από hedge funds. Το γεγονός ότι αυτό το ενδιαφέρον εκδηλώθηκε για τίτλους που λήγουν το 2038, δηλαδή έξι ολόκληρα χρόνια μετά τη λήξη των ευνοϊκών ρυθμίσεων για το ελληνικό χρέος (το 2032) δείχνει ότι υπάρχει εμπιστοσύνη στη μακροπρόθεσμη πορεία της οικονομίας και οι επενδυτές δεν φοβούνται κάποιο νέο επεισόδιο με το ελληνικό χρέος μετά τη λήξη των ευνοϊκών ρυθμίσεων.

Είναι μάλιστα χαρακτηριστικό ότι προσφέρθηκαν στην ανταλλαγή που έκανε ο ΟΔΔΗΧ τίτλοι αξίας 1,8 δισ. ευρώ από δύο σειρές ομολόγων που λήγουν το 2024 και το 2025 και οι επενδυτές θέλησαν να τους αντικαταστήσουν με 15ετή ομόλογα, αναλαμβάνοντας πιο μακροπρόθεσμο κίνδυνο (τελικά ο ΟΔΔΗΧ έκανε δεκτούς τίτλους αξίας 1,5 δισ.). Μετά το αποτέλεσμα των εκλογών, τονίζουν αναλυτές, οι διεθνείς επενδυτές οριστικά αντιμετωπίζουν την Ελλάδα ως μια χώρα ευρωπαϊκού country risk και όχι ως μια ειδική περίπτωση υψηλού κινδύνου, κάτι που διευκολύνει την τοποθέτηση κεφαλαίων στα ελληνικά assets.

«Πτήση» πάνω από τις 1.300 μονάδες

Την επιβεβαίωση ότι είναι μια αγορά που «διψά» να κατοχυρώσει υψηλότερα επίπεδα και να κερδίσει όσο το δυνατόν περισσότερο από το χαμένο έδαφος της προηγούμενης, άγονης και παρακμιακής δεκαετίας δίνει σχεδόν καθημερινά το ελληνικό χρηματιστήριο, ειδικά μετά και τη νέα βελτίωση του διεθνούς κλίματος, που απομακρύνει όποιες ανησυχίες υπήρχαν για εισαγόμενη διόρθωση.

Με συνοπτικές διαδικασίες ο Γενικός Δείκτης ξεπέρασε το τελευταίο διήμερο αρχικά τον κόμβο των 1.300 μονάδων και κατόπιν τις 1.320 μονάδες, κινούμενος πλέον σε επίπεδα που είχε περισσότερα από εννέα χρόνια πίσω, έχοντας τον τραπεζικό κλάδο ξανά στο τιμόνι και στην πρωτοκαθεδρία των αποδόσεων.

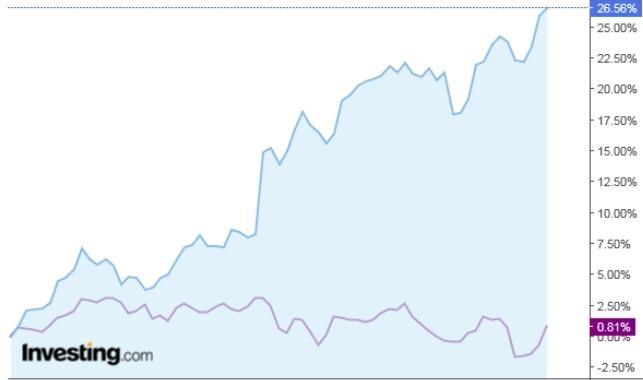

Η σύγκριση με τον ευρωπαϊκό Stoxx 600 δείχνει πολύ χαρακτηριστικά την ξεχωριστή πορεία του ελληνικού Γενικού Δείκτη σε σχέση με τις υπόλοιπες ευρωπαϊκές αγορές: μετά το τέλος του α' τριμήνου, τα κέρδη του Γ.Δ. ξεπερνούν το 26%, ενώ ο Stoxx 600 έχει μείνει στάσιμος.

Γενικός Δείκτης και Stoxx 600

Ο Γενικός Δείκτης έχει κάνει ράλι 42% φέτος, ο τραπεζικός κερδίζει περισσότερο από 70%. Το Χ.Α. επιβεβαιώνει καθημερινά τη δυναμική του, καθώς την Τρίτη ξεπέρασε με ευκολία το όριο των 1.300 μονάδων για πρώτη φορά από τον Ιούνιο του 2014, ενώ χθες ξεπέρασε και τις 1.320 μονάδες, φτάνοντας τα επίπεδα που είχε τον Απρίλιο του 2014. Δεν είναι τυχαίο ότι ο Γ.Δ. κερδίζει ήδη περισσότερο από 3,5% τον Ιούλιο, ενώ ο τραπεζικός δείκτης έχει ξανά πρωταγωνιστικό ρόλο στην άνοδο, καταγράφοντας κέρδη άνω του 8% τον τρέχοντα μήνα.

Χθες, ο Γ.Δ. έκλεισε στις 1.323,61 μονάδες με άνοδο 0,48%, επίπεδα που είχε να δει από τις 2 Απριλίου 2014, όταν είχε κλείσει στις 1.353,01 μονάδες. Ο FTSE 25 ολοκλήρωσε τη συνεδρίαση στις 3.207,79 μονάδες με άνοδο 0,60%, επίπεδα που είχε να δει από τον Δεκέμβριο του 2014, ενώ ο Mid Cap έκλεισε στις 2.138,34 μονάδες με άνοδο 0,47%, που είναι νέο ρεκόρ 13 ετών. Ο τραπεζικός δείκτης διατήρησε την ισχυρή ανοδική δυναμική του, κλείνοντας στις 1.090,64 μονάδες με άνοδο 1,42%, επίπεδα που είχε να δει από τα μέσα Αυγούστου του 2017.

Η αξία συναλλαγών διαμορφώθηκε στα 108,8 εκατ. ευρώ, παραμένοντας για δεύτερη συνεχή συνεδρίαση πάνω από τα 100 εκατ. ευρώ, καθώς την Τρίτη είχε εκτοξευτεί στα 150,2 εκατ. ευρώ. Τα 100,4 εκατ. ευρώ έγιναν στον FTSE 25, εκ των οποίων τα 50,4 εκατ. ευρώ στις τράπεζες.