Οι επενδυτικές αποφάσεις του Γουόρεν Μπάφετ δεν επηρεάζουν μόνο την απόδοση του χαρτοφυλακίου του ίδιου ή της Berkshire Hathaway, αλλά σε αρκετές περιπτώσεις και τις διεθνείς αγορές.

Άλλωστε ο χαρακτηρισμός του ως «Σοφός της Ομάχα» μάλλον δεν είναι διόλου τυχαίος. Το τελευταίο διάστημα αποκαλύφθηκε ότι ο τομέας στον οποίο «γυρνά την πλάτη» είναι αυτός των τραπεζών, με μείωση των επενδύσεών του σε αρκετές εξ αυτών, καθώς θεωρεί ότι κουβαλούν μεγάλο ρίσκο και ταυτόχρονα δεν έχουν τις απαραίτητες αποδόσεις.

Σε συνέντευξή του στο τηλεοπτικό δίκτυο CNBC ο Μπάφετ και στον απόηχο των καταρρεύσεων περιφερειακών τραπεζών στις ΗΠΑ αλλά και των μεγάλων προβλημάτων που οδήγησαν στον εξ ανάγκης γάμο μεταξύ Credit Suisse και UBS, εξηγεί τις αιτίες γι’ αυτήν την απόφασή του αλλά και το τι σκοπεύει να πράξει το επόμενο διάστημα.

Ο Μπάφετ παρατήρησε ότι αρκετές τράπεζες αποτιμούσαν τα περιουσιακά τους στοιχεία στο κόστος αντί της αγοραίας αξίας, γεγονός που διόγκωνε τεχνητά τα κέρδη τους και παραπλανούσε τους επενδυτές και τους αναλυτές, τόνισε στη συνέντευξή του.

Έκαναν επίσης ένα θεμελιώδες σφάλμα ήταν η κακή αντιστοίχιση του ενεργητικού και του παθητικού τους. Για παράδειγμα, έπαιρναν καταθέσεις πελατών που μπορούσαν να αποσυρθούν αμέσως και τις χρησιμοποιούσαν για να αγοράσουν κρατικά ομόλογα μακράς διάρκειας και τίτλους με υποθήκη. Η Silicon Valley Bank έκανε ακριβώς αυτό και κατέρρευσε κάτω από ένα κύμα αναλήψεων τον Μάρτιο.

«Δεν μου αρέσει όταν οι άνθρωποι επικεντρώνονται υπερβολικά στα ποσά των κερδών και ξεχνούν αυτές που κατά τη γνώμη μου είναι βασικές τραπεζικές αρχές», σημείωσε, εξηγώντας την απόφασή του να μειώσει τα τραπεζικά του στοιχήματα. «Πράγματι πίστευα ότι οι τράπεζες θα μπορούσαν να μπλέξουν πολύ άσχημα μόνο και μόνο εξαιτίας του είδους των πραγμάτων που έκαναν. Δεν μου άρεσε οι τράπεζες ή τουλάχιστον έπαψαν να μου αρέσουν όσο συνέβαινε στο παρελθόν».

Ο Μπάφετ αναφέρεται ειδικά στο στοίχημά του στην Wells Fargo. Ο 92χρονος δισεκατομμυριούχος επένδυσε στον κορυφαίο όμιλο της Wall Street που είχε πληγεί από σκάνδαλα το 1989 και τον υπολόγιζε ως ακρογωνιαίο λίθο του μετοχικού του χαρτοφυλακίου για πολλά χρόνια, αλλά πούλησε τις τελευταίες μετοχές του το πρώτο τρίμηνο του 2022. «Πούλησα τράπεζες που είχαμε στην κατοχή μας για 25 ή 30 χρόνια», δήλωσε. «Απλώς πιστεύω ότι το σύστημα δεν έχει ρυθμιστεί σωστά όσον αφορά τη σύνδεση της τιμωρίας με τους ενόχους ... είναι εξαιρετικά σημαντικό να λειτουργεί καλά το τραπεζικό σας σύστημα».

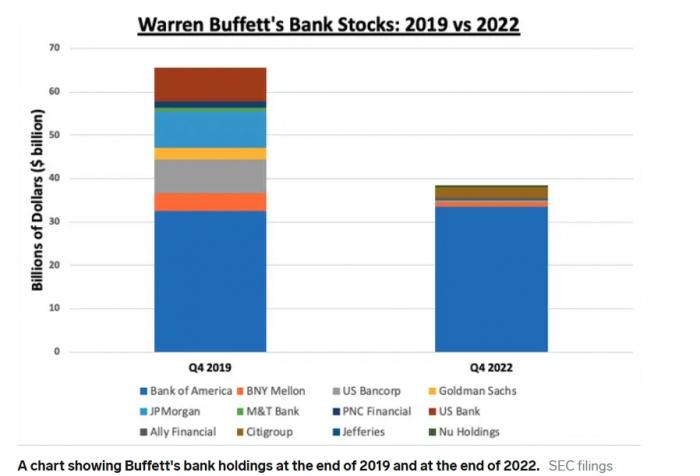

Η Berkshire έχει αποχωρήσει από τις συμμετοχές της στις JPMorgan, Goldman Sachs, Wells Fargo, M&T Bank και PNC Financial τα τελευταία τρία χρόνια, όπως προκύπτει από τα αρχεία της αμερικανικής Επιτροπής Κεφαλαιαγοράς. Επίσης, μείωσε τη συμμετοχή της στην BNY Mellon κατά 69% και τη συμμετοχή της στην US Bank κατά 95%. Οι εκποιήσεις μείωσαν τη συνδυασμένη αξία αυτών των θέσεων από σχεδόν 12 δισ. δολάρια στο τέλος του 2019, σε λιγότερο από 1,5 δισ. δολάρια στο τέλος του 2022. Από την άλλη πλευρά, δημιούργησε νέες θέσεις στις Citigroup, Ally Financial, Jefferies και NuBank. Ενίσχυσε επίσης τη συμμετοχή της στην Bank of America κατά περισσότερο από 9%, και εξακολουθεί να μετρά τον δανειστή ως τη νούμερο δύο συμμετοχή της μετά την Apple.

Ο Μπάφετ δήλωσε στο CNBC ότι έχει παραμείνει στην Bank of America επειδή έκανε μια «πολύ αξιοπρεπή συμφωνία» όταν επένδυσε για πρώτη φορά το 2011, του αρέσει ο διευθύνων σύμβουλος Brian Moynihan και απλώς δεν ήθελε να την πουλήσει. Παρά τις αγορές της Berkshire, η συνολική αξία των τραπεζικών μετοχών της έχει συρρικνωθεί κατά 49% τα τελευταία τρία χρόνια, από 75 δισ. δολάρια σε 39 δισ. δολάρια.

Η Berkshire γνωστοποιεί τη συνολική αξία των τραπεζικών, ασφαλιστικών και χρηματοοικονομικών μετοχών της κάθε τρίμηνο. Η αξία αυτή έπεσε από τα 102 δισ. δολάρια στο τέλος του 2019, στα 70 δισ. δολάρια στο τέλος του 2022. Επιπλέον, αυτή η κατηγορία μετοχών από το 41% του συνολικού χαρτοφυλακίου μετοχών της μειώθηκε σε λιγότερο από το ένα τέταρτο.

Η πτώση των τιμών των μετοχών ήταν εν μέρει υπεύθυνη για αυτή την απότομη μείωση της αξίας. Αλλά ο κύριος μοχλός ήταν οι εκποιήσεις της Berkshire, δεδομένου ότι η βάση κόστους της εταιρείας για τις τραπεζικές, ασφαλιστικές και χρηματοοικονομικές μετοχές της μειώθηκε από 40 δισ. δολάρια σε 26 δισ. δολάρια κατά τη διάρκεια της τριετίας.

Αξίζει να τονιστεί ότι ο Μπάφετ δεν είπε ποιες τράπεζες είχαν «κόκκινες σημαίες» στα οικονομικά τους στοιχεία. Υπογράμμισε επίσης ότι το γεγονός ότι πούλησε τις μετοχές μιας τράπεζας δεν σημαίνει ότι αυτή διοικείται άσχημα. Ωστόσο, ο επενδυτής εντόπισε ξεκάθαρα τα προβλήματα σε ορισμένες από τις τράπεζες του χαρτοφυλακίου του και αποφάσισε να τις εξαργυρώσει πριν αντιμετωπίσουν προβλήματα.

Πωλήσεις τραπεζικών μετοχών από τον Μπάφετ