Η ενθουσιώδης άνοδος των τραπεζικών μετοχών στη χθεσινή συνεδρίαση, με τον κλαδικό δείκτη να εκτινάσσεται 5,91% υψηλότερα και μάλιστα με αρκετά βελτιωμένη την αξία των συναλλαγών, πιθανότατα σηματοδοτεί κάτι περισσότερο από μια εύλογη αντίδραση της αγοράς στα εξαιρετικά οικονομικά αποτελέσματα που ανακοίνωσαν την Παρασκευή η Εθνική και η Eurobank.

Είναι μια ένδειξη, όπως τονίζουν αναλυτές, ότι η αγορά αναγνωρίζει ότι δεν ανταποκρίνονται στην πραγματικότητα τα «μαύρα σενάρια» που «γκρέμισαν» τις τραπεζικές μετοχές μετά τη ρωσική εισβολή στην Ουκρανία. Και σπεύδει να διορθώσει τις πτωτικές υπερβολές στις αποτιμήσεις, διαδικασία που θα μπορούσε να ανοίξει το δρόμο για μια σημαντική άνοδο, καθώς ο τραπεζικός δείκτης, παρά το χθεσινό άλμα, έχει ακόμη πολύ δρόμο για να φθάσει στα υψηλά έτους του περασμένου Φεβρουαρίου.

Στις 11 Φεβρουαρίου, εν μέσω αισιοδοξίας για την πορεία των τραπεζών και την ελληνικής οικονομίας, ο δείκτης είχε «σκαρφαλώσει» στις 564 μονάδες, ενώ χθες έκλεισε στις 417,73. Θα χρειαζόταν μια άνοδος κατά 35% για να επανέλθει σε εκείνο το σημείο. Ακόμη και αν υποτεθεί ότι θα ήταν υπερβολή να περιμένει κανείς μια τόσο ισχυρή ανοδική κίνηση, σε κάθε περίπτωση η διάψευση των δυσμενών σεναρίων, που βύθισαν τις τραπεζικές μετοχές σαν να βρίσκονταν μπροστά σε κάποια καταστροφή, δικαιολογεί, αν μη τι άλλο, μια σοβαρή ανοδική διόρθωση των αποτιμήσεων.

Οι αποστάσεις από τα υψηλά

Σε επίπεδο επιμέρους μετοχών, τα περιθώρια ανόδου με ως τα υψηλά του 2022 διαμορφώνονται ως εξής:

- Η Τρ. Πειραιώς χρειάζεται μια άνοδο κατά 81% για να φθάσει στο υψηλό των 1,691 ευρώ, που καταγράφηκε στις 10 Φεβρουαρίου.

- Η Alpha Bank πρέπει να διανύσει μια απόσταση σχεδόν 55% για να επανέλθει στο υψηλό του 2022, που ήταν 1,433 ευρώ και καταγράφηκε στις 10 Φεβρουαρίου.

- Για την Εθνική, η απόσταση είναι 26,8%, με το υψηλό 2022 να καταγράφεται στις 21 Απριλίου, στα 4,06 ευρώ.

- Η Eurobank έχει τη μικρότερη απόσταση να διανύσει ως το υψηλό της (1,145 ευρώ στις 21 Φεβρουαρίου): 18,8%.

Σε μια αγορά που πάσχει από… σύνδρομο χρόνιας απογοήτευσης από τις τραπεζικές μετοχές και με δεδομένη την αβεβαιότητα στο διεθνές περιβάλλον, η πρόβλεψη για μια κίνηση των μετοχών προς τα υψηλά του 2022, ίσως φαίνεται υπερβολικά αισιόδοξη.

Ωστόσο, αναλυτές επισημαίνουν ότι οι ανακοινώσεις αποτελεσμάτων δεύτερου τριμήνου είναι πολύ πιθανό να αποδειχθούν “game changer” για τις μετοχές, στο βαθμό βεβαίως που επιβεβαιωθεί και από τις ανακοινώσεις της Alpha και της Πειραιώς, σήμερα και αύριο, ότι συνολικά ο κλάδος επιτυγχάνει μεγέθη που ξεπερνούν τις προβλέψεις των ίδιων των διοικήσεων και των περισσότερων αναλυτών.

Ένα χαρακτηριστικό παράδειγμα της μεγάλης βαρύτητας που έχουν οι θετικές ανακοινώσεις των τραπεζών είναι η ενθουσιώδης υποδοχή που είχαν τα στοιχεία Eurobank και Εθνικής από τους αναλυτές της JP Morgan: για τη Eurobank έδωσαν τιμή στόχο 1,60 ευρώ, σχεδόν 40% πάνω από το φετινό υψηλό της μετοχής. Αντίστοιχα, για την Εθνική έδωσαν τιμή 4,50 ευρώ, που είναι σχεδόν 11% πάνω από το φετινό υψηλό.

Πώς ο ελληνικός τραπεζικός δείκτης «νικάει» τον Stoxx 600 Banks

Αυτή η αισιοδοξία για τις ελληνικές τράπεζες, ύστερα από αρκετούς μήνες ανησυχιών για την πορεία τους μετά τη ρωσική εισβολή, οδηγεί τις αγορές να αναγνωρίζουν ότι βρίσκονται σε καλύτερη θέση από τις ευρωπαϊκές, κυρίως λόγω της διαφοράς στο μακροοικονομικό περιβάλλον: οι προβλέψεις για τις οικονομίες της ευρωζώνης συνεχώς χειροτερεύουν, ενώ για την ελληνική ανάπτυξη αναθεωρούνται προς το καλύτερο, πρωτίστως χάρη στην εξαιρετική πορεία του τουρισμού, που φαίνεται ότι θα ξεπεράσει το εισπρακτικό ρεκόρ του 2019.

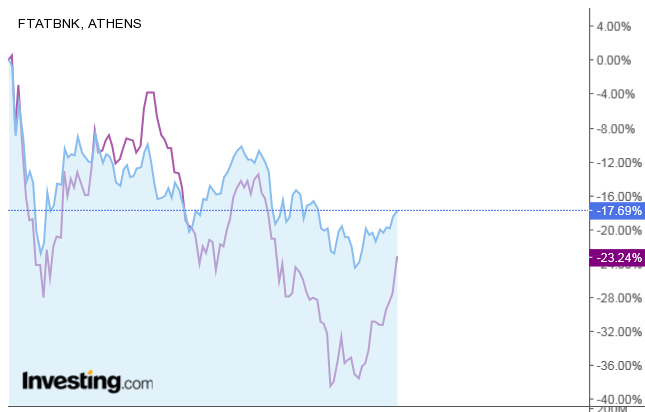

Ενδεικτική της αλλαγής αντιλήψεων των επενδυτών για τις ελληνικές τράπεζες είναι η σύγκριση της πορείας του τραπεζικού δείκτη του Stoxx 600 με τον ελληνικό τραπεζικό δείκτη:

- Αν σταθεί κανείς στην απόδοση των δύο δεικτών από την αρχή του έτους, διαπιστώνει ότι ο ευρωπαϊκός τραπεζικός δείκτης είχε μικρότερες απώλειες από τον ελληνικό:- 3,7% έναντι -11,9%.

- Ωστόσο, όπως φαίνεται στο γράφημα (πηγή: investing.com), στην περίοδο μετά τη ρωσική εισβολή ο ευρωπαϊκός δείκτης χάνει 23,2% και ο ελληνικός αρκετά λιγότερο, 17,7%. Μάλιστα, μέσα στον Ιούνιο και τον Ιούλιο γίνεται σαφές ότι ο ελληνικός δείκτης κρατά αρκετά μεγάλη απόσταση από τον ευρωπαϊκό, καθώς στην Ελλάδα αναθεωρούνται προς το καλύτερο οι προβλέψεις για την ανάπτυξη του 2022 και στην Ευρώπη αναθεωρούνται προς το χειρότερο.

Η σύγκριση του ελληνικού τραπεζικού δείκτη (γαλάζια γραμμή) με τον Stoxx 600 Banks

Οι εκτιμήσεις που αποδείχθηκαν… μύθοι

Οι δυσμενείς προβλέψεις που πλέον διαψεύδονται και αφαιρούνται μεγάλα «βαρίδια» από τις τραπεζικές μετοχές είναι τρεις:

- «Μετά τον πόλεμο στην Ουκρανία, η ελληνική οικονομία θα αντιμετωπίσει μεγάλη επιβράδυνση και οι τράπεζες αύξηση των μη εξυπηρετούμενων δανείων και δυσκολίες επίτευξης των στόχων κερδοφορίας»: Η αλήθεια είναι ότι, όπως προαναφέρθηκε, η εκπληκτική πορεία του τουρισμού, όπως και των επενδύσεων, ιδιωτικών και δημόσιων, με ώθηση από το Ταμείο Ανάκαμψης, κάνουν την ελληνική οικονομία να κινείται με ταχύτερους ρυθμούς από την ευρωζώνη και οι προβλέψεις αναθεωρούνται προς το καλύτερο. Είναι χαρακτηριστικό ότι η Τράπεζα της Ελλάδος προέβλεπε για το 2022 ρυθμό ανάπτυξης 3,2%, αλλά ο Γιάννης Στουρνάρας προανήγγειλε πριν από λίγες ημέρες αναθεώρηση επί τα βελτίω, που σύμφωνα με όλες τις ενδείξεις θα εκπλήξει ευχάριστα. Η διατήρηση καλού μακροοικονομικού περιβάλλοντος επιβεβαιώθηκε από τα αποτελέσματα που ανακοίνωσαν Eurobank και Εθνική. Τα κέρδη ήταν υψηλότερα από τις προβλέψεις των διοικήσεων και των αναλυτών και -ίσως το σπουδαιότερο- οι δύο τράπεζες ανέφεραν αρνητικές ροές νέων «κόκκινων» δανείων. Η υπέρβαση των στόχων ήταν τόσο σημαντική, ώστε η διοίκηση της Eurobank ανέβασε όλες τις προβλέψεις του επιχειρησιακού της σχεδίου, αυξάνοντας μάλιστα τον στόχο για την απόδοση ιδίων κεφαλαίων από το 10% στο 11%, με τρόπο που μόνο δύσκολες συνθήκες δεν παραπέμπει.

- «Η αύξηση των επιτοκίων από την ΕΚΤ δεν μπορεί παρά να δημιουργήσει ασφυκτικές συνθήκες για τις υπερχρεωμένες οικονομίες της ευρωζώνης, χωρίς να αποκλείεται ακόμη και μια επίθεση της αγοράς στα ομόλογά τους»: Παρά το γεγονός ότι η ΕΚΤ αύξησε περισσότερο από το αναμενόμενο τα βασικά της επιτόκια τον Ιούλιο, η δέσμευση της κεντρικής τράπεζας για απεριόριστες αγορές ομολόγων χωρών όπου θα σημειωθεί αύξηση αποδόσεων αδικαιολόγητη από τα θεμελιώδη στοιχεία, αποδείχθηκε απόλυτα πειστική για την αγορά και η απόδοση του ελληνικού 10ετούς, ενώ είχε «αναρριχηθεί» στο 4,6% τον Ιούνιο, έχει πλέον υποχωρήσει κάτω από το 3%. Ο οίκος Moody’s τόνισε ότι οι αποφάσεις της ΕΚΤ όχι μόνο δεν είναι δυσμενείς για τις τράπεζες του ευρωπαϊκού Νότου, αλλά θα συμβάλλουν στη βελτίωση της κερδοφορίας τους, καθώς θα αυξηθούν τα έσοδα από τόκους δανείων και θα προστατευθεί η αξία των ομολόγων.

Λήξη συναγερμού στα ομόλογα: Έπεσε η απόδοση των 10ετών

- «Η Ελλάδα αντιμετωπίζει υψηλό πολιτικό ρίσκο λόγω επικείμενων εκλογών και εντάσεων με την Τουρκία»: Και αυτές οι δυσμενείς προβλέψεις αποδείχθηκαν εσφαλμένες, από τη στιγμή που ο πρωθυπουργός, Κυριάκος Μητσοτάκης, ξεκαθάρισε με τον πιο κατηγορηματικό τρόπο ότι δεν θα προκηρύξει πρόωρες εκλογές. Παράλληλα, η ενίσχυση της διπλωματικής και αμυντικής θέσης της χώρας αρχίζει να περιορίζει την απήχηση των διαρκών τουρκικών απειλών και προκλήσεων στους επενδυτές. Είναι απολύτως ενδεικτικό, σχολιάζουν αναλυτές, ότι η χθεσινή ημέρα ήταν εξαιρετική για τα ελληνικά assets, με την άνοδο στο ΧΑ και την πτώση αποδόσεων στα ομόλογα, με τους επενδυτές να αγνοούν επιδεικτικά την έξοδο του νέου τουρκικού πλωτού γεωτρύπανου στην ανατολική Μεσόγειο. Η εξασθένηση των πολιτικών κινδύνων είναι ιδιαίτερα σημαντική πρωτίστως για την αξιολόγηση των τραπεζικών μετοχών, που είναι και οι πλέον ευάλωτες σε αυτή την κατηγορία ρίσκου.

Φυσικά οι κίνδυνοι και τα δυσμενή σενάρια, που έχουν κυρίως αφετηρία στο διεθνές περιβάλλον, δεν έχουν εκλείψει. Ωστόσο, υπάρχει ένα ερώτημα… απλής αριθμητικής που καλείται να απαντήσει η αγορά το επόμενο διάστημα: αν οι υπερβολικοί, όπως αποδεικνύεται, φόβοι για κάθε είδους «μαύρα σενάρια» έριξαν φέτος τον τραπεζικό δείκτη 40% κάτω από το υψηλό του, τότε πόσο θα πρέπει να διορθώσει ανοδικά, εφόσον, σε μεγάλο βαθμό, αυτά τα σενάρια διαψεύδονται από την πραγματικότητα; Η απάντηση θα δοθεί στο χρηματιστηριακό ταμπλό...