Υπέρ της παράτασης του «Σχεδίου Ηρακλής» ώστε να υπάρξει πλήρης εκκαθάριση των Μη Εξυπηρετούμενων Δανείων των ελληνικών τραπεζών, τάσσεται, με έκθεσή του, ο οίκος αξιολόγησης DBRS.

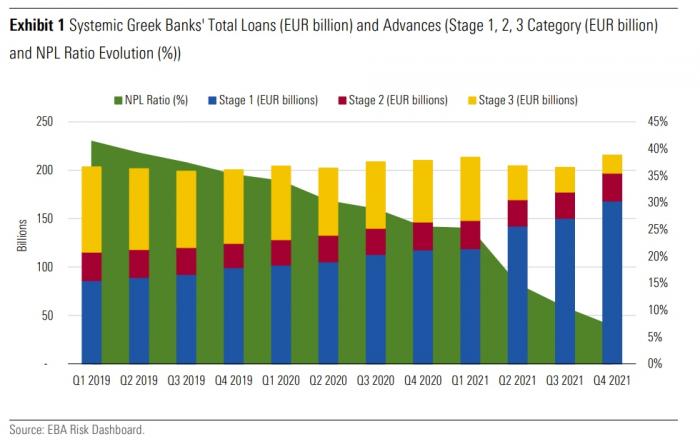

Όπως σημειώνει χαρακτηριστικά «το "Σχέδιο Ηρακλής" θα μπορούσε να παραταθεί πέραν της τρέχουσας λήξης του τον Οκτώβριο του 2022. Ακολουθώντας τις εμπειρίες σε άλλες χώρες, όπως η Ιταλία, η Πορτογαλία, η Ισπανία και η Ιρλανδία, η DBRS Morningstar αναμένει ότι οι μελλοντικές πωλήσεις μη εξυπηρετούμενων δανείων στην Ελλάδα θα καλύψουν πωλήσεις χαρτοφυλακίου από υφιστάμενες συναλλαγές (απευθείας αγορές ή τιτλοποιήσεις εκτός Ηρκαλή), τιτλοποιήσεις ή απευθείας πωλήσεις εναπομενουσών θέσεων ή νέα μη εξυπηρετούμενα δάνεια σε μικρότερα ποσά σε συστημικές τράπεζες και στις μικρότερες τράπεζες».

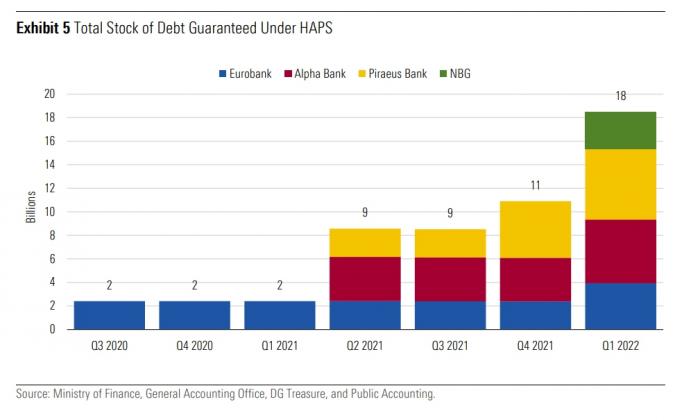

Οι συστημικές ελληνικές τράπεζες που παρακολουθούνται από το Risk Dashboard της Ευρωπαϊκής Αρχής Τραπεζών (ΕΑΤ) πέτυχαν εντυπωσιακή μείωση του συνδυασμένου δείκτη μη εξυπηρετούμενων δανείων τους στο 7,0% (15 δισ. ευρώ) το 4ο τρίμηνο του 2021 από 41,4% (84 δισ. ευρώ) το 1ο τρίμηνο του 2019, υποβοηθούμενες κυρίως από το «Σχέδιο Ηρακλής» που ξεκίνησε στα τέλη του 2019 και, τον Απρίλιο του 2021, παρατάθηκε κατά 18 μήνες έως τον Οκτώβριο του 2022

Η πορεία της μείωσης των NPLs

Η επιταχυνόμενη μείωση των μη εξυπηρετούμενων δανείων στους τραπεζικούς ισολογισμούς είχε ως αποτέλεσμα σημαντικές ζημίες για τις τράπεζες. Ενώ τα κεφαλαιακά μαξιλάρια των τραπεζών διαβρώθηκαν, μέσω της ενεργού διαχείρισης κεφαλαίου, παρέμειναν επαρκώς πάνω από τις ελάχιστες απαιτήσεις.

Τα μορατόριουμ που εισήχθησαν το β' τρίμηνο του 2020 εξανεμίστηκαν μάλλον γρήγορα (στο τέλος του β' τριμήνου του 2020, δάνεια ύψους 22,2 δισ. ευρώ που κατείχαν οι τέσσερις μεγαλύτερες ελληνικές τράπεζες τελούσαν υπό μορατόριουμ- στο τέλος του δ' τριμήνου του 2020, το ποσό αυτό είχε μειωθεί σε 4,1 δισ. ευρώ και στο τέλος του δ' τριμήνου του 2021 ήταν 0,1 δισ. ευρώ).

Υπήρχαν ορισμένα δάνεια και προκαταβολές που είχαν υπαχθεί σε προγράμματα δημόσιων εγγυήσεων. Αυτά εξακολουθούν να εκκρεμούν, αλλά αποτελούν μικρό ποσοστό των συνολικών δανείων (5,5 δισεκ. ευρώ επί του συνόλου των δανείων και προκαταβολών ύψους 215,8 δισεκ. ευρώ στο τέλος του δ΄ τριμήνου του 2021, που αντιστοιχεί σε 2,5% του συνόλου).

Σύγκριση μείωσης NPLs μεταξύ Ελλάδα, Ιταλίας, Ισπανίας, Πορτογαλίας, Ιρλανδίας και Κύπρου

Το «Σχέδιο Ηρακλής» λήγει τον Οκτώβριο του 2022, έχοντας συμβάλει σημαντικά στη μείωση των μη εξυπηρετούμενων ανοιγμάτων των συστημικών τραπεζών. Ωστόσο, εξακολουθεί να υπάρχει αβεβαιότητα σχετικά με την ταχύτητα και τον όγκο της πιθανής μελλοντικής επιδείνωσης των περιουσιακών στοιχείων στους τραπεζικούς ισολογισμούς. Οι πληθωριστικές πιέσεις, οι υψηλές τιμές ενέργειας (αρχικά λόγω των διαταραχών στην αλυσίδα εφοδιασμού, που ενισχύθηκαν από τη ρωσική εισβολή στην Ουκρανία), οι πιθανές συμφορήσεις στην αλυσίδα εφοδιασμού θα ασκήσουν πιέσεις στον καταναλωτή και στις επιχειρήσεις. Μένει να δούμε πώς θα αντιμετωπιστούν αυτές οι πιέσεις από τα πρόσθετα κυβερνητικά μέτρα και την προγραμματισμένη εισροή περίπου 70 δισεκατομμυρίων ευρώ για τα επόμενα χρόνια από Ταμείο Ανάκαμψης και τον προϋπολογισμό των διαρθρωτικών ταμείων 2021-27.

Μη εξυπηρετούμενα δάνεια σε servicers

Η ευθύνη της επεξεργασίας των μη εξυπηρετούμενων δανείων μεταφέρθηκε από τις τράπεζες στις 23 εταιρείες διαχείρισης πιστώσεων που λειτουργούν στην Ελλάδα. Η πλειονότητα των μη εξυπηρετούμενων ανοιγμάτων διαχειρίζεται από έναν μικρότερο αριθμό που περιλαμβάνει τις εταιρείες doValue, Intrum, Cepal και Quant. Οι περισσότεροι από αυτούς τους διαχειριστές έχουν αποκτήσει πλατφόρμες εξυπηρέτησης από ελληνικές τράπεζες.

Η DoValue απέκτησε μερίδιο 80% της Eurobank FPS το γ' τρίμηνο του 2020, η Cepal αποσπάστηκε από την Alpha Bank με πώληση μεριδίου 80% στην Davidson Kempner τον Φεβρουάριο του 2021 και η Intrum απέκτησε το 80% της πλατφόρμας εξυπηρέτησης της Τράπεζας Πειραιώς τον Οκτώβριο του 2019. Κατά την ημερομηνία της παρούσας έκθεσης, η doValue είχε υπό διαχείριση 12 χαρτοφυλάκια με συνολικό άνοιγμα περίπου 37 δισ. ευρώ. Τα εν λόγω ανοίγματα προέρχονται από διάφορους φορείς προέλευσης, αλλά η Eurobank και η ΕΤΕ αντιστοιχούν σε σημαντικό ποσοστό. Η ιστοσελίδα της Cepal αναφέρει ότι έχει υπό διαχείριση 10,8 δισ. ευρώ, με την πλειονότητα των ανοιγμάτων να έχει δημιουργηθεί από την Alpha Bank. Από το α' τρίμηνο του 2021, το χαρτοφυλάκιο της Intrum αποτιμάται σε 26,3 δισ. ευρώ με την πλειονότητα να είναι προερχόμενα από την Τράπεζα Πειραιώς.

Τα δάνεια που διαχειρίζονται servicers

Η Quant ιδρύθηκε ως servicer τον Ιούλιο του 2017 και δεν αποσπάστηκε από υφιστάμενη τράπεζα. Από την ίδρυσή της, η Quant έχει κερδίσει συμβάσεις εξυπηρέτησης από διάφορους επενδυτές και, τον Δεκέμβριο του 2021, είχε ένα ποικίλο χαρτοφυλάκιο περιουσιακών στοιχείων που προέρχονται από πολλές ελληνικές τράπεζες με αξία 12,5 δισ. ευρώ.

Οι παράγοντες που θα καθορίσουν το μέλλον

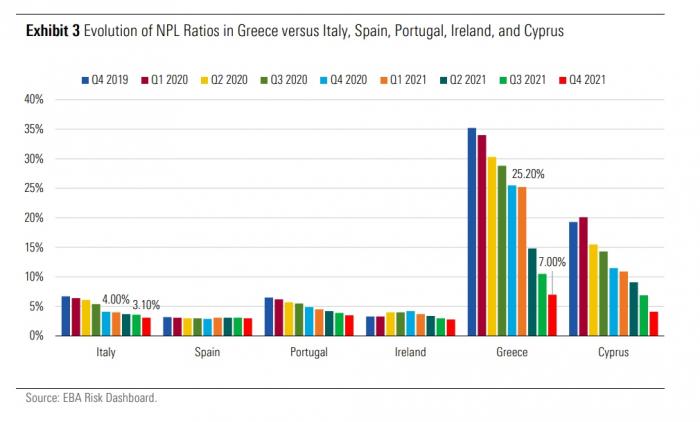

Από τον Μάρτιο του 2022, ένας μεγάλος αριθμός δανείων που διαχειρίζονται επί του παρόντος εταιρείες διαχείρισης πιστώσεων καλύπτουν ομόλογα που έχουν εκδοθεί στο πλαίσιο του «Σχεδίου Ηρακλής» μέχρι ένα απόθεμα εγγυημένου χρέους ύψους περίπου 18,5 δισ. ευρώ, σύμφωνα με τα επίσημα στοιχεία.

Η επιτυχής επεξεργασία των χαρτοφυλακίων μη εξυπηρετούμενων δανείων σύμφωνα με τα αρχικά επιχειρηματικά σχέδια εξαρτάται από πολλούς παράγοντες, όπως

- Η απόδοση της ευρύτερης οικονομίας τόσο για τα εξασφαλισμένα όσο και για τα μη εξασφαλισμένα δάνεια,

- Την απόδοση των τιμών των ακινήτων για τα εξασφαλισμένα δάνεια και

- Την ικανότητα των δικαστηρίων να αντεπεξέλθουν στον πρόσθετο φόρτο εργασίας που δημιουργείται από τον μεγάλο αριθμό εκκαθαρίσεων μη εξυπηρετούμενων δανείων, καθώς και την ακεραιότητα των αρχικών επιχειρηματικών σχεδίων κατά τη στιγμή της πώλησης.

Σύνολο δανείων που έχουν εγγύηση βάσει του «Σχεδίου Ηρακλής»