Στροφή στην ασφάλεια των μετρητών καταγράφεται σε παγκόσμιο επίπεδο με τις καλές ημέρες του Μαρτίου να έχουν τελειώσει για τις αγορές και τους επενδυτές να ρευστοποιούν μετοχές και ομόλογα.

Ακόμη και οι ενεργειακές τιμές, αν και διατηρούνται σε ανοδική πορεία, έχουν υποχωρήσει σε σύγκριση με την έκρηξη του προηγούμενου μήνα και δεν είναι λίγοι οι αναλυτές που συγκρίνουν την τρέχουσα περίοδο με αυτή του Οκτωβρίου 2018, όταν η Fed προχωρούσε σε αυξήσεις επιτοκίων.

Όλοι δείχνουν τη Fed και τη δικαιολογημένη, πάντως, με δεδομένη την ενίσχυση του πληθωρισμού στις ΗΠΑ και όχι μόνο, στροφή στη νομισματική της πολιτική. Οι αγορές έχουν δεχθεί έναν καταιγισμό δηλώσεων κορυφαίων στελεχών της αμερικανικής τράπεζας, τα οποία ξεκαθαρίζουν ότι τα επιτόκια θα συνεχίσουν να αυξάνονται το επόμενο διάστημα.

«Μην τα βάζετε με τη Fed όταν η Fed τα έχει βάλει με τον πληθωρισμό», είναι το μήνυμα που στέλνει στους επενδυτές, ο Εντ Γιαρντένι, επικεφαλής της Yardeni Research, ο οποίος εκτιμά ότι «ο πόλεμος στην Ουκρανία έχει αυξήσει τις πιθανότητες υψηλότερου για μεγαλύτερο χρονικό διάστημα πληθωρισμού, αυστηρότερης για μεγαλύτερο χρονικό διάστημα νομισματικής πολιτικής και ύφεσης στις ΗΠΑ και την Ευρώπη».

Με τη νομισματική στήριξη να υποχωρεί γρήγορα και τους κινδύνους ύφεσης να αυξάνονται, θεωρείται φυσιολογικό οι επενδυτές να… παραδίνονται. Όσοι παραμένουν στις μετοχικές αγορές στρέφουν το ενδιαφέρον τους σε κλάδους που είναι ανθεκτικοί σε μία επιβράδυνση της οικονομίας, όπως για παράδειγμα αυτός της υγειονομικής περίθαλψης.

«Ο κοινός παρονομαστής σε κάθε περίπτωση είναι ο φόβος της ύφεσης, ο οποίος έχει αντικαταστήσει αυτόν για αύξηση επιτοκίων», εκτιμά ο Ρ. ΝτεΛουτσία, οικονομολόγος στην εταιρεία Empower, ο οποίος τονίζει ότι οι επενδυτές στρέφονται με ταχύτητα σε κλάδους που διαθέτουν αμυντικά χαρακτηριστικά.

Δύσκολο το ξεκίνημα του Απριλίου για τις αγορές

Στροφή σε «ασφαλείς» μετοχές

Αρκεί να εξετάσει κάποιος την πορεία των κλάδων για τον δείκτη – βαρόμετρο S&P 500 από την αρχή Απριλίου. Νικητές έχουν αποδειχθεί τίτλοι όπως αυτοί εταιρειών κατασκευής σαπουνιών, φαρμακοβιομηχανίες και επιχειρήσεων κοινής ωφέλειας. Στον αντίποδα, μεγάλη ηττημένη η υψηλή τεχνολογία και κυρίως οι κατασκευαστείς τσιπ αλλά και οι ναυτιλιακοί όμιλοι, δηλαδή επιχειρήσεις των οποίων οι προοπτικές κερδών είναι στενά συνδεδεμένες με την οικονομία. Συνολικά ο S&P έχει υποχωρήσει 2,6% αυτό το μήνα, συμπεριλαμβανομένης της πτώσης 1,7% χθες. Από την πτώση δεν έχουν ξεφύγει ούτε οι αναδυόμενες αγορές, με τους δείκτες που παρακολουθούν μετοχές και ομόλογα να έχουν αποδυναμωθεί 2,6% και 1,4% αντίστοιχα.

Με τη Fed να έχει ξεκινήσει αυτό που αναμένεται να είναι ο πιο επιθετικός κύκλος σύσφιξης από το 1994, οι φόβοι για ύφεση γίνονται όλο και πιο αληθινοί. Σύμφωνα με πρόσφατη έκθεση της Deutsche Bank, ο S&P 500 θα υποχωρήσει 20% σε σύγκριση με τα υψηλά επίπεδά του έως τα τέλη του 2023, ενώ παράλληλα αυτό θα συνοδευθεί από σημαντική υποχώρηση της ανάπτυξης για την αμερικανική οικονομία.

Παρόλα αυτά, οι ενδείξεις για συρρίκνωση της ανάπτυξης τουλάχιστον στις ΗΠΑ είναι ελάχιστες αυτή τη στιγμή. Η αγορά εργασίας ανθεί, η καταναλωτική χρηματοδότηση φαίνεται υγιής και τα εταιρικά σχέδια για επενδύσεις παραμένουν ισχυρά. Έτσι, το αν τελικά η φυγή προς τις αμυντικές μετοχές αντανακλά τον φόβο για την ανάπτυξη ή αποτελεί μία ένδειξη ότι οι αποτιμήσεις έχουν φθάσει σε πολύ υψηλά επίπεδα είναι ένα ερώτημα που δεν μπορεί να απαντηθεί με απόλυτη βεβαιότητα. Το μόνο βέβαιο είναι ότι όταν στη Fed επικρατούν τα «γεράκια» αυτό συνεχίζει να σοκάρει τις αγορές.

Η πρόσφατη πτώση των μετοχών στηρίχθηκε σε δηλώσεις στελεχών της Fed ότι η συρρίκνωση του ισολογισμού θα αρχίσει νωρίτερα και θα εξελιχθεί ταχύτερα από ό,τι περίμεναν ορισμένοι συμμετέχοντες στην αγορά. Το μήνυμα, το οποίο έστειλε για πρώτη φορά η υποδιοικήτρια της Fed, Λ. Μπρέιναρντ την περασμένη Τρίτη, ενισχύθηκε από τα πρακτικά της συνεδρίασης της Ομοσπονδιακής Επιτροπής Ανοικτής Αγοράς τον Μάρτιο.

Τα αμερικανικά κρατικά ομόλογα σημείωσαν πτώση, με την απόδοση του 10ετούς να σκαρφαλώνει στο 2,75% και τα προσαρμοσμένα στον πληθωρισμό επιτόκια να ανεβαίνουν ολοένα και περισσότερο. Ένας δείκτης του Bloomberg που παρακολουθεί τα κρατικά ομόλογα έχει υποχωρήσει σχεδόν 2% τον Απρίλιο, έτοιμος να συμπληρώσει τον πέμπτο διαδοχικό μήνα πτώσης, κάτι που έχει να καταγραφεί από το 2016.

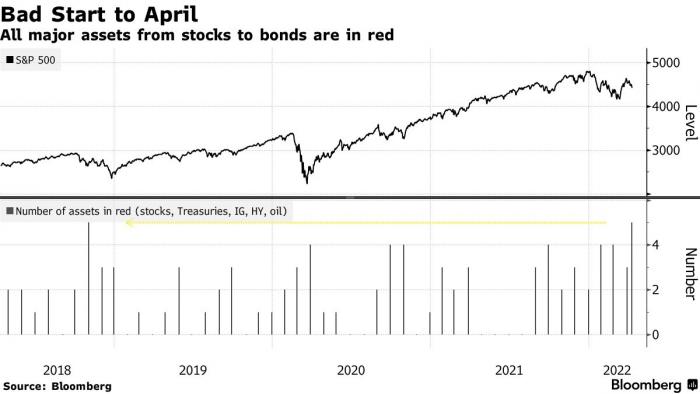

Οι δείκτες που παρακολουθούν τα ομόλογα επενδυτικής βαθμίδας και τα ομόλογα υψηλής απόδοσης έχουν επίσης υποχωρήσει. Εάν οι μετοχές, τα ομόλογα και το πετρέλαιο κλείσουν τον Απρίλιο χαμηλότερα, θα είναι η πρώτη φορά από το 2018 που όλα τα σημαντικά περιουσιακά στοιχεία θα υποστούν απώλειες.

«Μόλις πριν από δύο εβδομάδες η αγορά τιμολογούσε ένα αφήγημα κυκλικής υπερθέρμανσης που η Fed θα αντιμετώπιζε, ενώ οι μακροπρόθεσμες προσδοκίες για την ανάπτυξη και τον πληθωρισμό παρέμεναν οι ίδιες», σημειώνει ο Ν. ΝτεΜπουσέρ, ιδρυτής της 22V Research και συμπληρώνει «Η Μπρέιναρντ έσβησε το επιχείρημα ότι η Fed δεν είναι πρόθυμη να αποδεχθεί τον κίνδυνο επιβράδυνσης του πληθωρισμού και οι αγορές αντέδρασαν κατάλληλα».

Παράλληλα, όμως, αρκετοί επενδυτές στρέφονται και στα μετρητά. Σύμφωνα με την τελευταία έρευνα της Bank of America, τον Μάρτιο οι τοποθετήσεις των διαχειριστών κεφαλαίων σε μετρητά βρέθηκαν στο υψηλότερο επίπεδο από τον Απρίλιο του 2020.