Καλύτερα και από τις αισιόδοξες προβλέψεις των τραπεζικών επιτελείων εξελίσσονται οι ροές των νέων «κόκκινων» δανείων που δημιουργούνται από την πανδημία, όπως δείχνουν ως τώρα οι δημοσιεύσεις οικονομικών αποτελεσμάτων α' τριμήνου. Όμως, δεν υπάρχουν περιθώρια εφησυχασμού, καθώς τα δύσκολα θα αρχίσουν όταν αποσυρθούν τα κρατικά προγράμματα παροχής ρευστότητας και στήριξης των δανειοληπτών, όπως έχουν κατ' επανάληψη προειδοποιήσει η ΕΚΤ και η Τράπεζα της Ελλάδος.

Ως τώρα, όλα φαίνεται ότι βαίνουν καλώς, καθώς δεν επιβεβαιώνονται οι φόβοι ότι η λήξη των αναστολών στις πληρωμές δανείων θα έφερνε απότομη αύξηση των μη εξυπηρετούμενων δανείων. Έστω και με δυσκολίες, ή τη βοήθεια κρατικών προγραμμάτων, οι περισσότεροι δανειολήπτες έχουν αποφύγει το «κοκκίνισμα» των δανείων τους, όπως δείχνουν τα στοιχεία που δημοσίευσαν τις τελευταίες ημέρες η Alpha Bank και η Τράπεζα Πειραιώς:

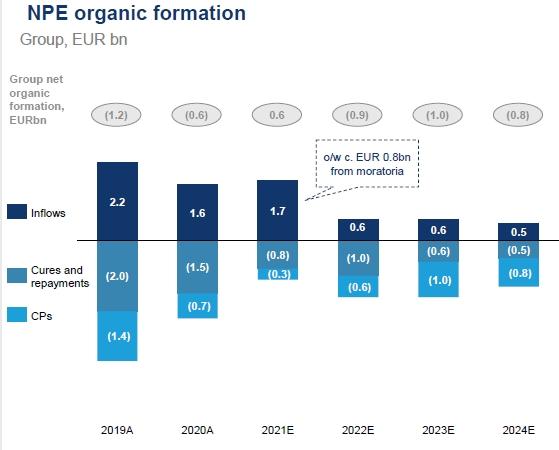

- Από την πλευρά της Alpha Bank ανακοινώθηκαν οι αναθεωρημένες προβλέψεις για το 2021, που δείχνουν ότι, σε επίπεδο ομίλου, ο καθαρός σχηματισμός νέων μη εξυπηρετούμενων ανοιγμάτων θα διαμορφωθεί φέτος σε 600 εκατ. ευρώ. Τα νέα «κόκκινα» δάνεια προβλέπεται ότι θα ανέλθουν σε 1,7 δισ. ευρώ, εκ των οποίων τα 800 εκατ. ευρώ εκτιμάται ότι θα αφορούν δάνεια που βγήκαν από αναστολή. Μάλιστα, η τράπεζα εκτιμά ότι από το 2022 θα επανέλθει σε αρνητικές καθαρές ροές νέων NPE, κατά 900 εκατ. ευρώ, καθώς τα νέα «κόκκινα» δάνεια θα υποχωρήσουν σε 600 εκατ. ευρώ.

Οι προβλέψεις της Alpha Bank για νέα «κόκκινα» δάνεια

- Από την πλευρά της Τράπεζας Πειραιώς, δίνονται ικανοποιητικά στοιχεία για τις νέες ροές μη εξυπηρετούμενων δανείων κατά το α' τρίμηνο. Τα νέα «κόκκινα» δάνεια που σχετίζονται με την πανδημία ήταν της τάξεως των 200 εκατ. ευρώ, ενώ προς το παρόν, μαζί αυτά του δ' τριμήνου του 2020, φθάνουν τα 450 εκατ. ευρώ, σε σύνολο σχηματισμού νέων NPE ύψους 1 δισ. ευρώ. Όπως τόνισε η JP Morgan, σχολιάζοντας τα αποτελέσματα της Πειραιώς, δεν υπήρξαν εκπλήξεις όσον αφορά την ποιότητα του χαρτοφυλακίου και το οργανικό κόστος ρίσκου (οι προβλέψεις ως ποσοστό των δανείων, χωρίς να υπολογίζονται οι απώλειες που σχετίζονται με τιτλοποιήσεις) μειώθηκε από το 1,9% στο 1,4%.

Με βάση τα έως τώρα δεδομένα, οι τράπεζες φαίνεται να κινούνται πιο κοντά στις προβλέψεις των διοικήσεων ότι τα «κόκκινα» δάνεια από την πανδημία δεν θα ξεπεράσουν τελικά τα 4-5 δισ. ευρώ, ενώ η Τράπεζα της Ελλάδος, με τα δικά της μοντέλα πρόβλεψης, έχει εκτιμήσει ότι θα φθάσουν τα 8-10 δισ. ευρώ.

Σε αυτή την φάση δεν δόθηκαν αναλυτικά σχετικά στοιχεία, πάντως όλες οι πληροφορίες συγκλίνουν στην εκτίμηση ότι, για να συνεχίσουν να εξυπηρετούν τα δάνειά τους όσοι είχαν αναστείλει τις πληρωμές το 2020 χρειάσθηκε σε μεγάλο βαθμό η συνδρομή μέτρων στήριξης από το κράτος, όπως το πρόγραμμα Γέφυρα 1 για την επιδότηση δόσεων στεγαστικών δανείων, ενώ υποστηρικτικά λειτούργησαν και τα άλλα μέτρα παροχής ρευστότητας (επιστρεπτέα προκαταβολή, αναστολές φορολογικών και ασφαλιστικών υποχρεώσεων κ.α.). Επιπλέον, οι ίδιες οι τράπεζες επέτρεψαν σε δανειολήπτες (η Πειραιώς το έκανε με γενική σχετική ρύθμιση), να επανέλθουν με σταδιακό τρόπο στην κανονική εξυπηρέτηση, αρχικά με μειωμένη δόση.

Τι φοβούνται οι εποπτικές αρχές

Οι εποπτικές αρχές παραμένουν, πάντως, επιφυλακτικές και εκφράζουν ανησυχίες για αύξηση των «κόκκινων» δανείων μόλις λήξουν τα μέτρα στήριξης στην Ευρώπη. Από την αρχή του έτους, ο επικεφαλής του Ενιαίου Εποπτικού Μηχανισμού της ΕΚΤ, Αντρέα Ενρία, έχει τονίσει ότι «έως τώρα, ο αντίκτυπος της πανδημίας στους ισολογισμούς των τραπεζών παρέμεινε περιορισμένος», αλλά υπογράμμισε: «δεν θα πρέπει, όμως, να εφησυχάσουμε. Δεν μπορούμε να αποκλείσουμε ότι, μόλις αρθούν τα κρατικά μέτρα στήριξης, κάποιες τράπεζες μπορεί να υποστούν σημαντική επιδείνωση της ποιότητας του ενεργητικού τους». Στο ίδιο μήκος κύματος, κινήθηκε και η πρόσφατη έκθεση της ΕΚΤ για τη χρηματοπιστωτική σταθερότητα, που επισήμανε με έμφαση και τον κίνδυνο αύξησης των χρεοκοπιών στον επιχειρηματικό τομέα μετά την απόσυρση των μέτρων στήριξης.

Με την έκθεσή του για το 2020, ο διοικητής της Τράπεζας της Ελλάδος, Γιάννης Στουρνάρας, διατήρησε την πρόβλεψή του για νέα «κόκκινα» δάνεια 8 - 10 δισ. ευρώ λόγω της πανδημίας, σημειώνοντας ότι «οι συνέπειες της πανδημίας στον τραπεζικό τομέα αναμένεται να ενταθούν το 2021. Η επίπτωση αφορά κυρίως τη δημιουργία νέων Μη Εξυπηρετούμενων Δανείων. Η Τράπεζα της Ελλάδος έχει προβλέψει ότι το 2021 θα δημιουργηθούν νέα ΜΕΔ ύψους 8-10 δισεκ. ευρώ. Οι τράπεζες επομένως θα πρέπει να επανεξετάσουν την επάρκεια των προβλέψεών τους έναντι του πιστωτικού κινδύνου. Αν και το ποσοστό κάλυψης από προβλέψεις βρίσκεται στα ίδια επίπεδα με το μέσο όρο της ΕΕ, είναι χαμηλότερο από το αντίστοιχο κρατών-μελών με υψηλό λόγο ΜΕΔ. Περίπου το 1/3 των δανείων που τελούν σε αναστολή πληρωμών κατατάσσεται στην κατηγορία δανείων που εμφανίζουν σημαντική αύξηση κινδύνου (στάδιο 2 βάσει του ΔΠΧΑ 9)».

Σχετικά με τα δάνεια σε αναστολή, από τα οποία προέρχονται και οι μεγαλύτεροι κίνδυνοι, η έκθεση σημείωνε ότι: «Σύμφωνα με τα στοιχεία των τεσσάρων συστημικών τραπεζών, το μέγιστο ποσό των δανείων που βρέθηκαν σε καθεστώς αναστολής πληρωμών από την έναρξη της πανδημίας μέχρι το τέλος του 2020 ανήλθε σε 27,6 δισεκ. ευρώ σε ενοποιημένη βάση. Τον Δεκέμβριο του 2020, το υπόλοιπο των δανείων αυτών ήταν περίπου 4 δισεκ. ευρώ, καθώς η περίοδος αναστολής είχε λήξει για τα περισσότερα δάνεια πριν το τέλος του έτους. Οι αναστολές πληρωμών, οι οποίες αποτελούσαν περίπου το 1/5 των συνολικών ενήμερων δανείων, αφορούσαν στην πλειονότητά τους (άνω του 50%) δάνεια προς επιχειρήσεις κυρίως πολύ μικρού, μικρού και μεσαίου μεγέθους. Οι κλάδοι τους οποίους αφορούσαν τα δάνεια σε αναστολή πληρωμών ήταν κυρίως αυτοί της εστίασης και παροχής καταλυμάτων, του εμπορίου, της μεταποίησης, των κατασκευών και υπηρεσιών ακίνητης περιουσίας και των μεταφορών».

Η ΤτΕ τόνιζε, εξάλλου, τους κινδύνους που απορρέουν από το γεγονός ότι μεγάλο ποσοστό δανείων βρίσκονται σε ρύθμιση. «Επί του συνόλου των δανείων, εξυπηρετούμενων και μη, σε καθεστώς ρύθμισης υπάγεται περίπου το 1/5. Επισημαίνεται ότι υψηλό ποσοστό των δανείων που είχαν τεθεί σε καθεστώς ρύθμισης εμφάνισε και πάλι καθυστέρηση, και μάλιστα σε αρκετές περιπτώσεις η εξέλιξη αυτή παρατηρήθηκε σε σχετικά σύντομο χρονικό διάστημα μετά την εφαρμογή της ρύθμισης», τονιζόταν στην έκθεση.

Σε κάθε περίπτωση, για το 2021 φαίνεται να εξασθενούν οι φόβοι για απότομη αύξηση των «κόκκινων» δανείων, καθώς έως το τέλος του χρόνου θα παραμένουν σε ισχύ τα υποστηρικτικά μέτρα, όπως το προγράμματα Γέφυρα 1&2 (για στεγαστικά και επιχειρηματικά δάνεια). Οι κίνδυνοι θα αυξηθούν, ωστόσο, από το 2022, όταν οι δανειολήπτες θα πρέπει να επιστρέψουν σε πλήρη και χωρίς εξωτερική στήριξη εξυπηρέτηση των δανείων τους, ενώ θα λήγουν και τα παρατεταμένα μορατόρια που έχουν δοθεί από τις τράπεζες σε τουριστικές επιχειρήσεις. Οι κίνδυνοι θα περιορισθούν μόνο εάν, έως τότε, έχει εμπεδωθεί μια ισχυρή δυναμική ανάκαμψης της οικονομίας, που θα διευκολύνει τους δανειολήπτες, όπως τονίζουν αναλυτές.